SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

цена акций

О справедливой цене акций

- 03 июня 2021, 13:22

- |

Многие часто рассуждают о справедливой цене акций, при этом забывая, что раз нет четкого критерия справедливой цены, то все рассуждения о ней — изначально субъективны и отражают лишь уровень знания об акции отдельного человека.

Упрощеннно говоря, по моему мнению, рыночная цена акции в основном складывается из трех факторов:

Исходя из этих трех факторов, становится очевидно, что те, кто принимает решение о покупке акций, основываясь только на первом — совершают серьезный просчет, который, впрочем, широко распространен даже среди опытных инвесторов. Именно поэтому, цена акции никогда не отражает ситуацию на сегодня, в нее всегда заложены текущие перспективы и хайп. Для наглядности, разберем на примерах.

( Читать дальше )

Упрощеннно говоря, по моему мнению, рыночная цена акции в основном складывается из трех факторов:

- Оценка текущего финансового состояния компании. Здесь все довольно понятно и разбирается по фактам, так как компания публичная.

- Прибавка или дисконт исходя из перспектив компании. Перспективы тоже бывают разной степени отдаленности и влияния — ближайший квартал, год, несколько лет.

- Хайповость компании. Данный фактор обусловлен широким распространением ритейл-инвесторов и влиянием соц. сетей и сайтов на них и продажи компании. За последние годы хайп стал реальной движущей силой для цен многих акций.

Исходя из этих трех факторов, становится очевидно, что те, кто принимает решение о покупке акций, основываясь только на первом — совершают серьезный просчет, который, впрочем, широко распространен даже среди опытных инвесторов. Именно поэтому, цена акции никогда не отражает ситуацию на сегодня, в нее всегда заложены текущие перспективы и хайп. Для наглядности, разберем на примерах.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

QIWI – потенциал роста стоимости на фоне сильных финансовых показателей

- 08 сентября 2020, 03:04

- |

QIWI – потенциал роста стоимости на фоне сильных финансовых показателей, восстановления мультипликатора и неплохой див. доходности

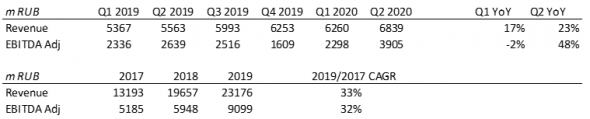

QIWI опубликовала позитивные результаты за 2й квартал 2020 и в целом показывает хорошую динамику роста фин показателей:

( Читать дальше )

QIWI опубликовала позитивные результаты за 2й квартал 2020 и в целом показывает хорошую динамику роста фин показателей:

- Во 2м квартале 2020 несмотря на карантин и сокращение доходов от беттинга компания смогла показать прирост чистой выручки на 23%, EBITDА корр. на 48%

- Исторически компания также показывала отличные темпы роста финансовых показателей на уровне >30%

- В 2021 возможен дальнейший рост показателей на фоне выхода из карантинов и роста беттинга

- Компания торгуется на уровне 6.9x по EV/EBITDA при историческом мультипликаторе (75% перцентиль) 11.4x

( Читать дальше )

Регулярный update американской стратегии от 16 февраля 2020 года

- 16 февраля 2020, 15:26

- |

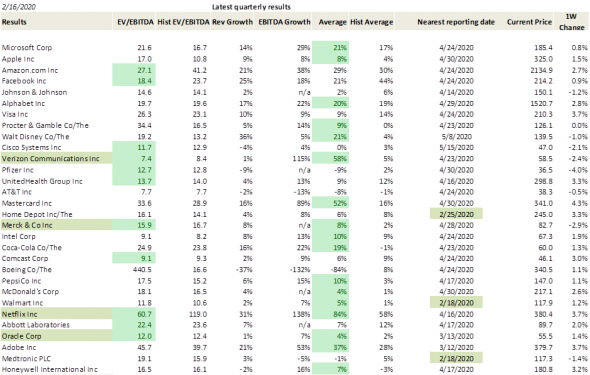

Еще одна позитивная неделя для американской стратегии – выборка в среднем выросла на 0.5%:

- Netflix +3.7%

- Alphabet +2.8% В связи с ростом мультипликатора до уровня выше исторического Alphabet покинул выборку

- Oracle +1.4%

- Verizon -2.4%

- Merck -2.9%*

*На прошлой неделе было указано, что Merck вышел из выборки в силу технической ошибки (случилось из-за того, что компания опубликовала выручку, но не опубликовала EBITDA). После устранения ошибки Merck остался в выборке

( Читать дальше )

Регулярный update американской стратегии от 9 февраля 2020 года

- 09 февраля 2020, 20:42

- |

Коллеги, представляем итоги недели американской стратегии Усиленных Инвестиций

На неделе портфель американской стратегии вырос на 2.4%:

Также на неделе показали хороший рост Microsoft (+8%) и Apple (+5%), хороший рост финансовых показателей которых мы отмечали на прошлой неделе.

( Читать дальше )

На неделе портфель американской стратегии вырос на 2.4%:

- Netflix +6.3%!

- Oracle +4.3%

- Honewell +1.2%; в связи с ростом мультипликтатора до уровня выше исторического компания покинула выборку

- Verizon +0.8%

- Merck -0.4%

Также на неделе показали хороший рост Microsoft (+8%) и Apple (+5%), хороший рост финансовых показателей которых мы отмечали на прошлой неделе.

( Читать дальше )

Регулярный update американской стратегии от 2 февраля 2020 года

- 03 февраля 2020, 13:21

- |

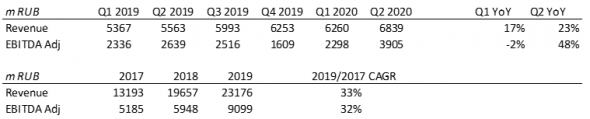

Портфель американской стратегии скорректировался на 2.0% вместе с индексом (S&P припал на 2.1%), ряд компаний отчитались и в выборку вошли новые компании

Хорошо отчиталась и вошла в выборку Honeywell – компании удалось увеличить EBITDA на 11%; по мультипликатору компания стоит ниже исторического 75% перцентиля (15.9x против 16.1x), таким образом попадает в выборку

Также неплохо отчитался и вошел в выборку Verizon (рост EBITDA на 115% во многом связан с one-off плохим результатом 4 кв. 2018 г., но все равно хорошо что рост есть), плюс довольно низкий мультипликатор EV/EBITDA 7.5x при историческом уровне 8.4x

( Читать дальше )

- Merck -0.6%

- Netflix -2.3%

- Oracle -3.0%

Хорошо отчиталась и вошла в выборку Honeywell – компании удалось увеличить EBITDA на 11%; по мультипликатору компания стоит ниже исторического 75% перцентиля (15.9x против 16.1x), таким образом попадает в выборку

Также неплохо отчитался и вошел в выборку Verizon (рост EBITDA на 115% во многом связан с one-off плохим результатом 4 кв. 2018 г., но все равно хорошо что рост есть), плюс довольно низкий мультипликатор EV/EBITDA 7.5x при историческом уровне 8.4x

( Читать дальше )

Регулярный update американской стратегии от 25 января 2020 года

- 25 января 2020, 12:59

- |

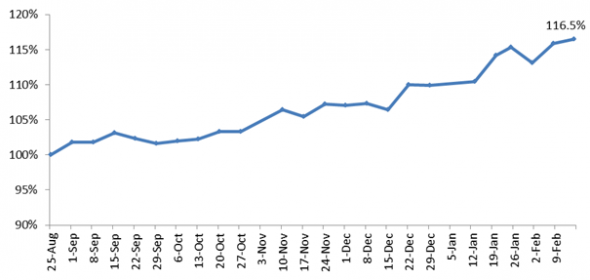

Еще одна позитивная неделя для нашей американской стратегии, несмотря на снижение рынка

В среднем выборка выросла на +1%, на фоне снижения индекса S&P на 1%

В связи со снижением до уровня ниже 75% перцентиля по мультипликатору в выборку также вернулcя и Merck

На неделе не очень сильно отчитался Comcast (рост выручки 2%, рост EBITDA 9%, при историческом среднем росте 9%), позитивно отчитался Intel (рост выручки на 8%, EBITDA на 13%, при историческом среднем росте 9%), негативно Boeing (падение выручки на 21% и EBITDA на 31%)

( Читать дальше )

- Netflix +4.0%. Netflix опубликовал хорошую отчетность (рост выручки на 31%, рост EBITDA на 103%, средний рост 67% при историческом среднем 58% ) и остается в выборке

- Oracle –1.9%

В среднем выборка выросла на +1%, на фоне снижения индекса S&P на 1%

В связи со снижением до уровня ниже 75% перцентиля по мультипликатору в выборку также вернулcя и Merck

На неделе не очень сильно отчитался Comcast (рост выручки 2%, рост EBITDA 9%, при историческом среднем росте 9%), позитивно отчитался Intel (рост выручки на 8%, EBITDA на 13%, при историческом среднем росте 9%), негативно Boeing (падение выручки на 21% и EBITDA на 31%)

( Читать дальше )

Средняя цена акции

- 28 января 2018, 19:10

- |

Вечер добрый, Прокомментируйте, пожвлуйста, ситуацию. Чтоб было понятней я упрощу, беру круглые цифры… Имеем: 10 акций по 1 т.р. итого 10000. Прошел год. Получили ДД ( дивы дивные) в размере 10%. Т.е.1т.р. Цена акций, предположим, через год осталась такая же. Добавляю 9000 рублей и докупаю еще 10 акций.таким образом имеем 20 акций. Но вот как будем считать среднюю цену покупки? 950 или все так же 1000 р.?? Спасибо.

Графическая ретроспектива Газпрома (по мотивам топика Baphet)

- 22 мая 2017, 00:07

- |

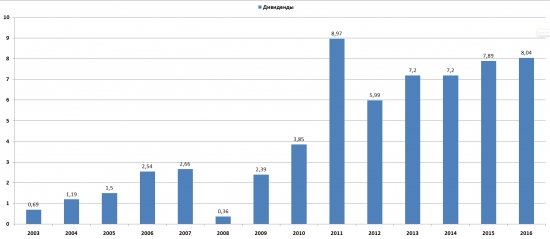

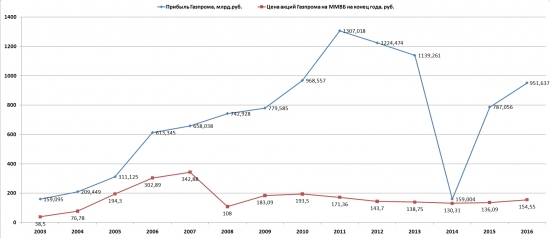

Вчера смартлабовец с ником Baphet разместил привлекший мое внимание топик о дивидендах Газпрома за последние годы.

smart-lab.ru/blog/399376.php

Меня этот пост вдохновил на исследование графической зависимости выплачиваемых Газпромом дивидендов от цены его акций на ММВБ, а также от прибыли, ежегодно получаемой и декларируемой Газпромом.

И вот такая интересная ретроспектива «народного достояния» за последние 15 лет у меня получилась:

Диаграмма изменения выплачиваемых Газпромом дивидендов:

Графики ежегодной прибыли Газпрома и цены акций Газпрома на ММВБ за последние 15 лет:

( Читать дальше )

smart-lab.ru/blog/399376.php

Меня этот пост вдохновил на исследование графической зависимости выплачиваемых Газпромом дивидендов от цены его акций на ММВБ, а также от прибыли, ежегодно получаемой и декларируемой Газпромом.

И вот такая интересная ретроспектива «народного достояния» за последние 15 лет у меня получилась:

Диаграмма изменения выплачиваемых Газпромом дивидендов:

Графики ежегодной прибыли Газпрома и цены акций Газпрома на ММВБ за последние 15 лет:

( Читать дальше )

Я люблю тебя, Жизнь! Образование трендового движения на фондовом рынке.

- 04 марта 2017, 17:34

- |

Прочел пост «Какую подсказку нам дает простая середина движения? Важный торговый момент!» автор Vanuta. В комментариях были затронуты вопросы образования ценового движения.

Попробую изложить свое, несмышленное мнение на ценовое движение. Ведь "… Миру нужно песенное слово, петь по свойски, даже как лягушка..."

Инициатор ценового или трендового движения на фондовом рынке, его мы часто называем кукл, — тот кто «рулит» стаканом по крупному и видит все наши заявки.

Рынок на хаях- кукл констатирует снижение своей прибыльности и уменьшение количества покупок — рынок пересыщен (перепродан). Да и количество его акций существенно уменьшилось.

Инициатор перестает интенсивно покупать и — стакан и соответственно рынок остается без поддержки крупного покупателя это останавливает тренд.

Инициатор убирает из стакана свои заявки на покупку, рынок начинает снижаться в цене — инвесторы и трейдеры хотят продать и не хотят покупать.

Куклом организуются короткие продажи по голубым фишкам-на новостях и снижении рынка растет их масса и стремительнее снижается рынок.

( Читать дальше )

Попробую изложить свое, несмышленное мнение на ценовое движение. Ведь "… Миру нужно песенное слово, петь по свойски, даже как лягушка..."

Инициатор ценового или трендового движения на фондовом рынке, его мы часто называем кукл, — тот кто «рулит» стаканом по крупному и видит все наши заявки.

Рынок на хаях- кукл констатирует снижение своей прибыльности и уменьшение количества покупок — рынок пересыщен (перепродан). Да и количество его акций существенно уменьшилось.

Инициатор перестает интенсивно покупать и — стакан и соответственно рынок остается без поддержки крупного покупателя это останавливает тренд.

Инициатор убирает из стакана свои заявки на покупку, рынок начинает снижаться в цене — инвесторы и трейдеры хотят продать и не хотят покупать.

Куклом организуются короткие продажи по голубым фишкам-на новостях и снижении рынка растет их масса и стремительнее снижается рынок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал