черкизово

Черкизово - скорр чистая прибыль за 1 кв МСФО снизилась на 36,6% г/г

- 21 мая 2020, 11:10

- |

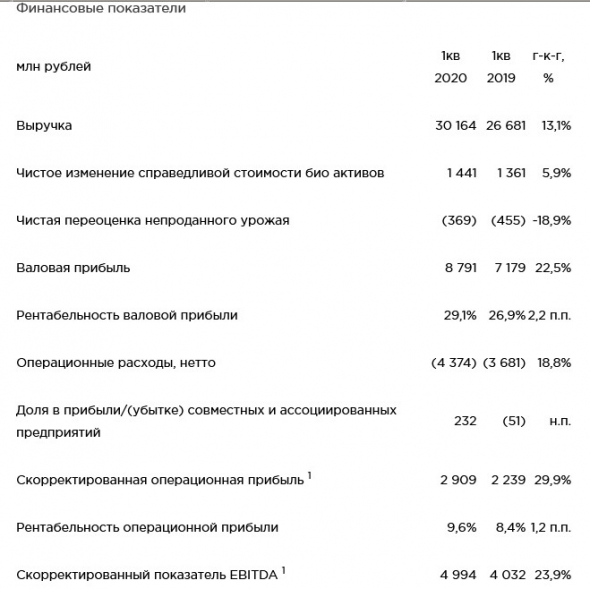

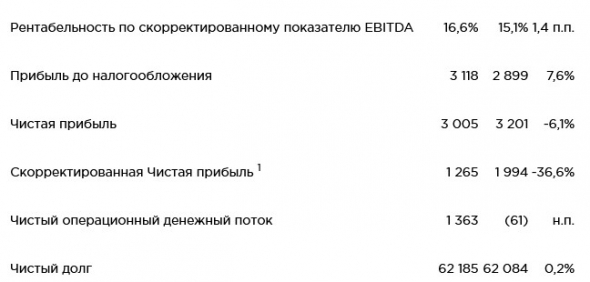

Ключевые финансовые показатели первого квартала

· Выручка увеличилась на 13,1% по сравнению с аналогичным периодом прошлого года — до 30,2 млрд рублей.

· Валовая прибыль составила 8,8 млрд рублей, что на 22,5% выше показателя за первый квартал прошлого года.

· Скорректированный показатель EBITDA* увеличился на 23,9% в годовом сопоставлении, составив 5,0 млрд рублей. Рентабельность по скорректированному показателю EBITDA выросла с 15,1% до 16,6%.

· Чистая прибыль Группы составила 3,0 млрд рублей, снизившись на 6,1% по сравнению с первым кварталом 2019 года. Скорректированная чистая прибыль** сократилась на 36,6% в годовом сопоставлении и составила 1,3 млрд рублей.

релиз

Черкизово - начала поставлять индейку в Китай

- 15 мая 2020, 16:34

- |

Первая партия индейки в объеме 27 тонн была оправлена в Китай с ООО «Тамбовская индейка» — совместного предприятия Группы «Черкизово» и испанской Grupo Fuertes.

До конца 2020 года «Черкизово» планирует отправить в Китай около 2 тысяч тонн индейки. Это позволит компании в этом году увеличить зарубежные отгрузки индейки более чем в два раза. За прошлый год Группа экспортировала около 1,5 тысяч тонн индейки.

релиз

📜 Утренний обзор мировых рынков - 12.05.2020 📜

- 12 мая 2020, 08:53

- |

Друзья приветствую!

Новостной фон умеренно-негативный. 🇺🇸 Вчера американские индексы немного подросли: S&P500 +0,01%, NASDAQ +0,78%. Фьючерс с утра снижается на 0,3%.

Драма вокруг прошлой и будущей торговой сделки между Китаем и США продолжается. Под предлогом вины в распространении вируса по всему миру и с целью заработать электоральные очки перед выборами «дедом», США грозятся ввести новые торговые ограничения в отношении «поднебесной». Китай в свою очередь также показывает хватку, грозя расторгнуть первую фазу соглашения из-за такого «поведения» американцев. Интересное продолжение мая нас ожидает!

🦠 Число инфицированных во всем мире по данным института Хопкинса уже около 4 178 тыс. человек. Погибли уже более 286,3 тыс. человек.

Европейские индексы вчера упали, на плаву остались только «британцы», с утра фьючерсы не демонстрируют выраженную динамику:

🇬🇧 Великобритания +0,06% (фьючерс с утра +0,2%)

🇫🇷 Франция -1,31%

🇩🇪 Германия -0,73% (фьючерс с утра -0,3%)

( Читать дальше )

Черкизово - в 2020 г. может увеличить поставки мяса птицы в КНР в 3 раза

- 16 апреля 2020, 16:20

- |

«Мы уже в прошлом году значительные объемы (мяса птицы — ред.) экспортировали. В этом году были небольшие приостановки в начале года, но нам удалось продолжить экспортировать продукцию. Мы планируем только в Китай экспортировать порядка 40-50 тыс. т, то есть здесь мы на данный момент перебоев не видим»

Поставляемая продукция в Китая является «комплиментарной». К ней относятся куриные лапки, которые нигде, кроме Китая не потребляются.

«Также китайцы потребляют много крыльев, которые у нас в России обычно в профиците, поэтому для отрасли открытие рынка Китая было очень большим событием»

Ситуация с экспортом свинины сложнее.

«Основные экспортные рынки по свинине остаются закрытыми: это Китай, Япония, Корея, поэтому значительные объемы по свинине отрасли пока не удается экспортировать»

источник

Черкизово - частично приостанавливает инвестпрограмму на 1-2 месяца

- 16 апреля 2020, 12:45

- |

генеральный директор компании Сергея Михайлова:

«В текущем моменте — мы сейчас приостанавливаем хотя бы на месяц, на два наши capex-программы, там, где это можем себе позволить. Особенно это касается новых проектов, которые хотели начинать»

Компания также рассматривает возможность сокращения операционных расходов

источник

Черкизово - поставки на китайский рынок осуществляются в нормальном режиме

- 15 апреля 2020, 19:05

- |

«В первом квартале отгрузки на экспорт на 10% превысили запланированный нами объем. Это произошло, несмотря на логистические сложности, вызванные ситуацией с распространением коронавирусной инфекции. Так, из-за перебоев в работе портов Китая поставки куриной продукции в феврале в эту страну сократились на 25-30%. Сейчас поставки на китайский рынок осуществляются в нормальном режиме и компенсируют выпавшие февральские объемы»

Общий объем экспортных поставок продукции «Черкизово» по итогам первого квартала вырос почти в три раза в натуральном выражении по сравнению с аналогичным периодом прошлого года из-за эффекта низкой базы

источник

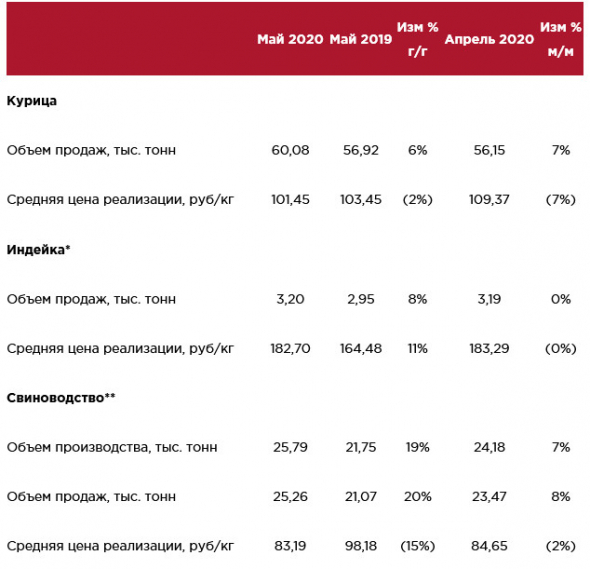

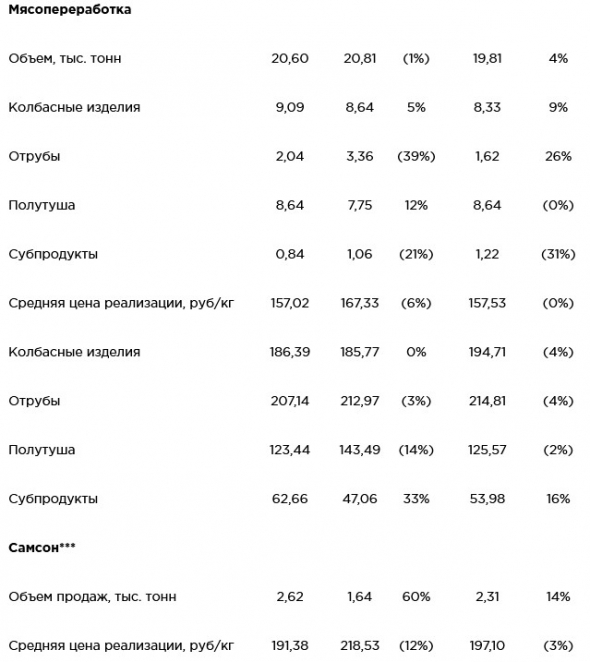

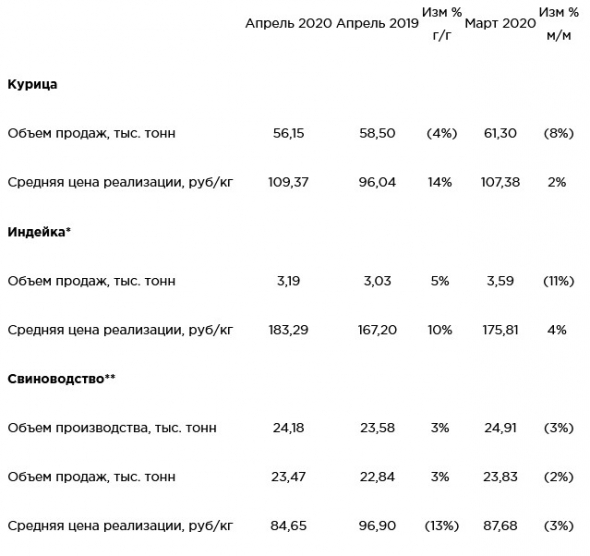

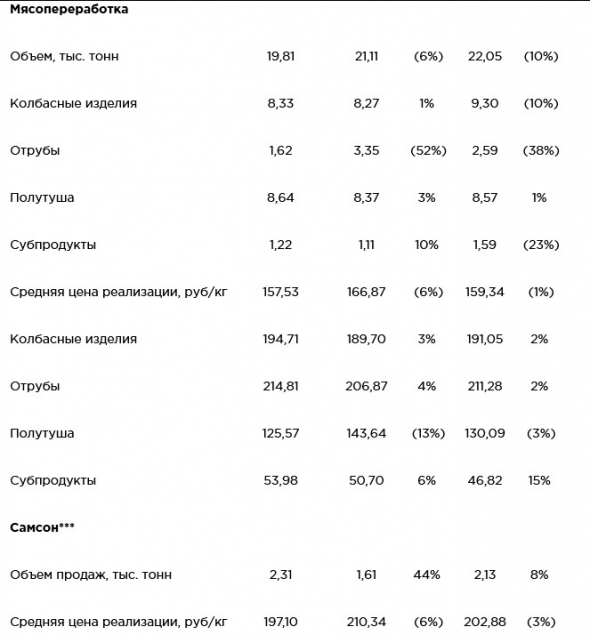

Черкизово - операционные результаты за 1 квартал

- 10 апреля 2020, 12:53

- |

Основные показатели Группы Черкизово за первый квартал 2020 года:

Курица: Объем продаж составил 174,7 тыс. тонн, увеличившись на 15% по сравнению с аналогичным периодом прошлого года. Средняя цена реализации не изменилась по сравнению с результатом квартала год назад.

Индейка: Объем производства СП «Тамбовская индейка» составил 9,9 тыс. тонн, увеличившись на 20% по сравнению с 1-м кварталом 2019 из-за эффекта низкой базы квартала год назад, когда компания увеличила запасы продукции. Средняя цена реализации снизилась на 2% по сравнению с аналогичным периодом прошлого года.

Свиноводство: Объем производства и продаж вырос по сравнению с результатами 1-го квартала 2019 г. на 13%, благодаря запуску свиноводческих комплексов, строительство которых было завершено в 2019 году. Средняя цена реализации снизилась на 10% по сравнению с 1-м кварталом 2019 из-за увеличения поставок российскими производителями на домашнем рынке, в условиях ограниченного круга экспортных рынков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал