экономика

ОБЗОР РЫНКА: Беспредельная независимость

- 08 июля 2019, 11:32

- |

Американский рынок акций живее всех живых, а экономикана днях зафиксировала самый продолжительный период экспансии за всю историю наблюдений. В день независимости США есть что отмечать. Июнь стал наилучшим для индекса S&P с 1955 года, а первое полугодие – за последние 22 года. Июлькак единственный месяц с мая по сентябрь, который редко когда огорчает инвесторов, способен продлить пору рекордов. В торговой войнеСША и Китая по итогам саммита G20 поставлена «пауза», которая не оградит экономику от дальнейшего охлаждения. Но после малосодержательных комментариев из Осаки рынок могут вновь вдохновить возобновляющиеся на следующей неделе переговорыи не исключено, что даже лицом к лицу. До заседания ФРС, где у монетарных властей будет непростой выбор между понижением ставки и разочарованием Трампа и рынка,

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Обзор FOREX: Страховка против страха

- 08 июля 2019, 11:06

- |

Джером Пауэлл, возможно, сейчас жалеет, что судьбой ему был уготован пост главы ФРС. После неожиданно сильной сводки данных с рынка труда за июнь при других обстоятельствах ему можно было бы отложить ожидаемое снижение ключевой ставки.Но после предыдущего заседания, когда он не стал отметать возможность смягчения сразу на 50 базисных пунктов, вкупе с другими «голубиными» сигналами очередной «разворот»,который с ним уже был после провального декабрьского заседания, будет чреват потерей доверия. Тем более, чтопрезидент Трамп вновь «беснуется» и всецело осознает, что без очередной порции критики о «ракете, если бы не ФРС» он не добьется желаемого от того, кого он может «уволить в любой момент».

Рынок также считает, что Пауэлл не ослушается, но вот

( Читать дальше )

Обзор рынка РФ: 2800 мало, может 3000?

- 08 июля 2019, 10:36

- |

Растущая серияна отечественном рынке акций продлилась до восьми недель подряд. Дисконт к другим emerging markets продолжил таять на фоне щедрых дивидендов и отсутствия новых напоминаний о санкциях, к чему уже давно следовало привыкнуть. Продление ОПЕК+ на 9 месяцев соглашенияоб ограничении нефтедобычи вкупе с достигнутым торговым «перемирием»между США и Китаем, на полгода как утверждают китайские СМИ, дают дополнительную гарантию, что основной ценообразующий фактор рынка, нефть, не претерпит качественных изменений. Вдобавокк этому благоприятный внешний фон в ожидании «страховочного» понижения ФРС ключевой ставкив конце июля. Даже неожиданно сильный отчет рынка труда, который отчасти умерил подобные шансы не исключает того, что в растущей серии ставить окончательно точку пока рано.На это указывает

( Читать дальше )

Экономика. Финансы. Наивный вопрос.

- 06 июля 2019, 12:33

- |

Наивный вопрос.

Почти все государства мира в долгах. Вопрос: кому?

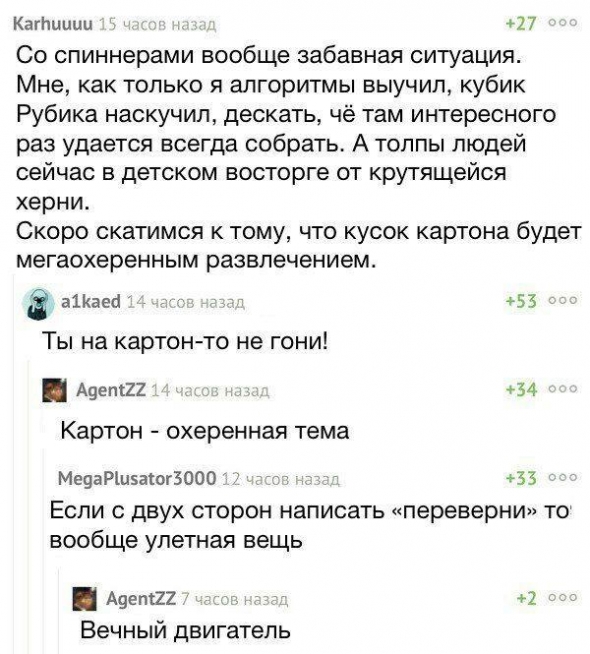

Ну и для выходных. Тема спиннеров как-то незаметно умерла. А ведь совсем недавно:

Июнь и Осака

- 02 июля 2019, 04:26

- |

Хаи, хаи… Кругом хаи...

Почему я удивился худшему месяцу у коллеги за 2 года? Да потому что российская экономика сейчас находится на подъёме, биржевые индексы ММВБ и РТС бьют рекорды, покоряя новые вершины. Вставай себе в лонг, и делать ничего не надо. Тренд май френд, или как там глаголят иноземцы. Давайте глянем.

( Читать дальше )

Цена биткоина превысила $11 тысяч

- 01 июля 2019, 12:57

- |

Владельцы биткоинов подсчитывают прибыль. Курс криптовалюты на торгах в выходные, 22 и 23 июня, по данным CoinDesk, превысил $11 тыс. Столь крупную сумму за биткоин предложили впервые с марта прошлого года. С начала 2019 г. стоимость актива увеличилась уже на 142%. С чем это связано? И что сейчас лучше делать: продавать или покупать биткоин?

На данный момент рост электронных денег — это реакция на действия Федеральной резервной системы США, уверен председатель экспертного совета по блокчейн-технологии финтех-компании DTI Algorithmic Александр Бутманов.

Александр Бутманов, председатель экспертного совета по блокчейн-технологии финтех-компании DTI Algorithmic:

«Есть абсолютно очевидные корреляции между тем, как Федеральный резерв США сдал свои политические позиции, сильно смягчил денежную политику и даже заговорил о трехкратном понижении ставки до конца 2019 года, и удорожанием разных активов по всему миру. Таких, например, как „Газпром“, биткоин, S&P. Это, конечно, активы не одного рода, но их резко начали выдергивать наверх после того, как американское ведомство заявило о том, что, скорее всего, денег останется много.

( Читать дальше )

Дети, деньги и "монетизация льгот"

- 01 июля 2019, 11:10

- |

К вопросу «дети и деньги». Года три-четыре назад. По дороге с танцев дочка просит мороженое. Подходим к витрине, выбирает, покупаю. И так несколько раз. Всегда выбирала самое дорогое, рублей под сто.

И как-то мне не по себе. Не то, чтобы жалко. Но в этом есть что-то неправильное. И в очередной раз делаем так. На, говорю, тебе сто рублей. Сама выбери и купи, сдачу оставь себе. Потратишь потом – прямо сейчас, через 5 минут или 5 дней. И дочка радостно выбирает чуть ли не самое дешевое. Ну, ей виднее.

В чем мораль байки?

1). С какого возраста можно замутить «финграмотность». Лет восемь ей было.

2). Почему монетизация льгот повышает общую эффективность. Если даже из этого примера непонятно, то человеку это не объяснить уже никак. Это на уровне психологии.

3). Что такое полезность и как она повышается даже без роста общего пирога.

( Читать дальше )

Денежный рынок США.

- 28 июня 2019, 14:10

- |

Приглашаю всех в мой телеграмм-канал https://t.me/khtrader

На 17.06. денежная масса М2 выросла на 30 млрд.долларов. В годовом выражении скорость роста уже достигла 4,6% (при том, что инфляция снижается, а годовые темпы роста ВВП 3,1%).

❗️Все вродь как и хорошо, расширение денежной массы, это результат роста депозитов (инвестиций) в коммерческие банки, растет кредитования, деньги создаются, а скорость обращения растет.

… но, смягчение ДКП от ФРС о котором только ленивый не говорит, подразумевает расширение денежной базы и снижение ставки. Под риском темпы кредитование, т.к. более низкие ставки = снижение предложения на рынке инвестиций.

➡️Эту ситуацию иллюстрирует верхняя картинка:

▪️Красная — кредиты, в годовых темпах (от года к году).

▪️Синяя — денежный (банковский) мультипликатор. Посчитан не классическим методом, а именно, в годовых темпах. Суть от этого не меняется: когда скорость роста денежной базы растет (резервы коммерческих банков+наличка на руках+счет казначейства) превышает скорость роста денежной массы (база+вклады до востребования+высоколиквидные счета приносящие процент денежного рынка), то темпы кредитования падают, т.к. спрос на вклады приносящий процент снижаются, а расходы начинают расти, что и стимулирует спрос на деньги и расширяет объем экономики.

Что и видно по динамике показателей на верхней картинке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал