экономика

Денежный рынок США. Обзор недельных данных.

- 21 декабря 2018, 14:35

- |

Всем привет.

Уходит архиважная неделя, на которой прошло заседание Американского регулятора. Участники рынка, на мой взгляд, отреагировали неадекватно. Фактический, появились намеки и конкретные действия по запуску стимулирующей политики ФРС.

Ставки денежного рынка все никак не снизятся. В то время как ставки рынка капиталов притормозили со снижением.

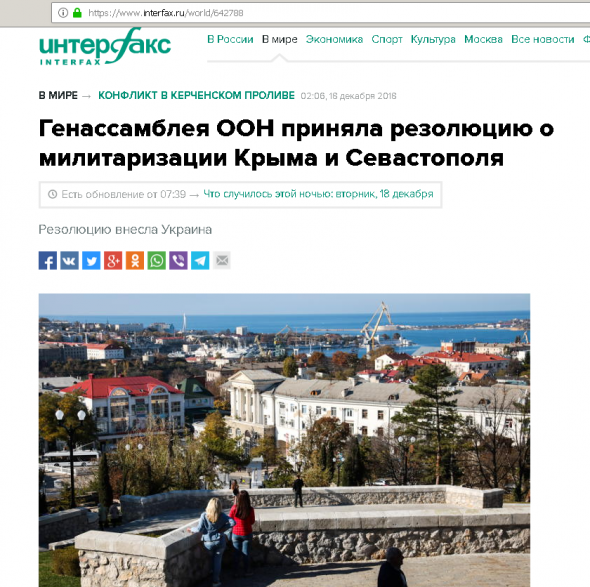

На первой картинке годовой спред на фьючерсном рынке на короткие векселя США (30 дней) облигации — синяя линия. Сиреневая — фронтальный фьючерс.

Как видно с картинки, связь обратно пропорциональная, т.е. мы уже в спреде рухнули, фьюч должен начать расти, а значит ставки денежного рынка пойдут снижаться.

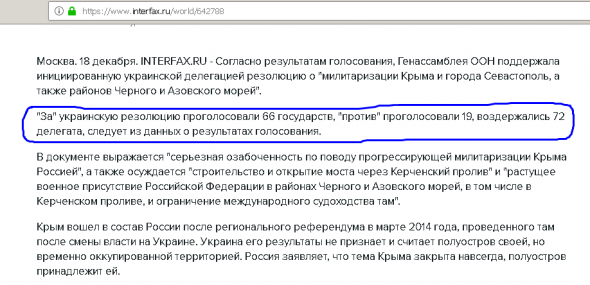

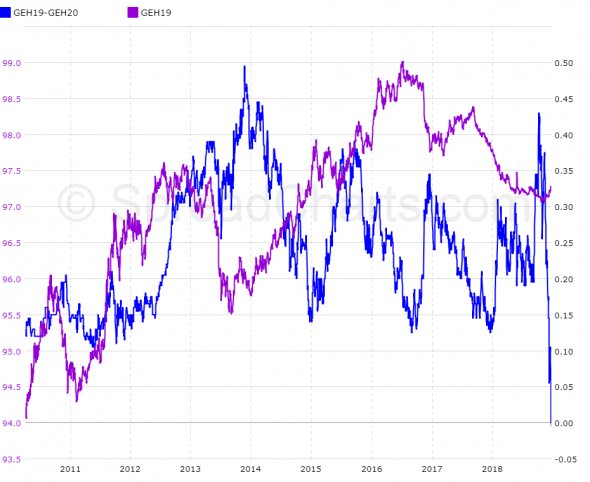

На следующей картинке тоже самое по Евродоллару (ставка Либор).

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 2 )

Акции выросли до решения ФРС. Ценные бумаги Казначейства США стабильны.

- 20 декабря 2018, 18:51

- |

Акции выросли, так как инвесторы ждали, чтобы увидеть, удастся ли политикам Федеральной резервной системы занять нужную позицию, когда они сообщат о своем решении по ставке.

Автопроизводители привели к росту индекс S&P 500 в начале торгов, когда индекс Stoxx Europe 600 продемонстрировал четырехдневную полосу неудач. Тем не менее, осторожные настроения еще присутствовали и после того, как руководители FedEx Corp. предупредили о спаде в мировой торговле. Казначейские облигации находились в состоянии ожидания того, что центральный банк обеспечит четвертое повышение ставок в году, одновременно сигнализируя о более медленном подходе к росту в 2019 году.

Итальянский долг вырос после того, как Европейская комиссия решила запретить дисциплинарную процедуру над бюджетом страны. Нефть выросла после крупнейшего трехдневного спада с 2016 года. Доллар упал.

На фоне недавней нестабильности акций и других рискованных активов многие инвесторы надеются, что председатель ФРС Джером Пауэлл попытается ограничить последствия от повышения процентной ставки, предоставив менее явный сигнал, чем на недавних заседаниях. Это также могло бы помочь успокоить президента Дональда Трампа, который на этой неделе усилил давление на центральный банк, чтобы избежать дальнейшего ужесточения.

( Читать дальше )

Продолжительность жизни - странные тенденции

- 19 декабря 2018, 11:46

- |

Непонятно в чем причина. Вроде медицина развивается, тяжелого физического труда больше не становится. Возможно изменение климата и качество питания, невостребованность, еще что-то. Но нельзя исключать и снижения уровня жизни, которое пока не заметно в финансовых показателях на макроуровне.

Возможно остановка роста продолжительности жизни выгодна правительствам стран — для повышения конкурентного уровня экономики (решение проблемы старения населения).

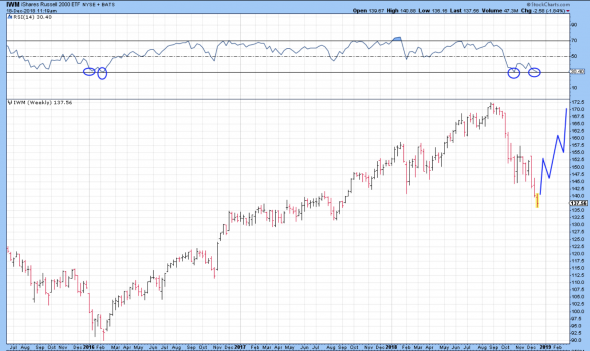

Вероятный сценарий 2019. И снова - инвестирование не для всех. Американский рынок.

- 19 декабря 2018, 08:40

- |

Если вам инвестировать страшно, торгуйте внутри дня (подробнее в ленте или профиле).

Several charts as a food for thought (краткий обзор происходящего на глобальных рынках)

- 18 декабря 2018, 15:31

- |

- 1. Фондовый рынок(глобальный).

Мировой сводный фондовый индекс (если бы год закончился сегодня) показал бы худшую динамику начиная с 2011 года. Даже 2015 год не был таким брутальным.

( Читать дальше )

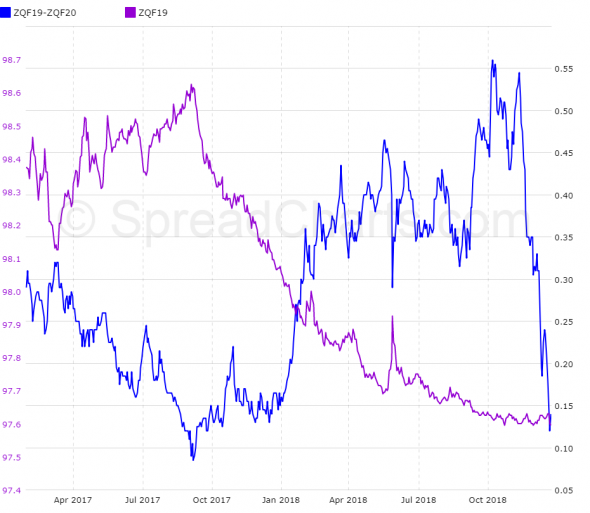

Какие последствия для рубля будут от резолюции Генассаблеи ООН "о милитаризации Крыма"..?

- 18 декабря 2018, 14:27

- |

Предвосхищая следующую неделю: когда продавцы иссякнут?

- 17 декабря 2018, 18:10

- |

Диапазон в 180 пунктов S&P 500 и резкое снижение на неделе, завершившейся 7 декабря, обрекли фондовый рынок на еще одну отрицательную динамику на прошлой неделе. Несмотря на то, что отскок в понедельник от ранней волны продаж побудил некоторых на покупку, внутреннее состояние рынка не впечатлило.

Неспособность рынка удержать свою прибыль после сильного открытия в среду была еще одним индикатором медвежьего рынка. Индекс Dow Jones Transportation снизился на 4,4%. Russell 2000 с небольшой капитализацией упал на 2,6%, в то время как S&P 500 и Dow Industrials показали более оптимистичные результаты, потеряв чуть более 1%.

Уровень страха действительно увеличился на прошлой неделе. В последнем опросе Американской ассоциации индивидуальных инвесторов (AAII) бычий процент упал на 17 пунктов до 20,9%, а медвежий процент вырос на 18,4 пункта до 48,9%. Это был самый высокий показатель с апреля 2013 года. В 2013 году за этим последовало четырехнедельное ралли в 10%.

( Читать дальше )

Что будет с S&P500? Макроэкономический обзор.

- 16 декабря 2018, 13:16

- |

В видео мы «пройдемся» с Вами по экономическим реалиям США.

Проанализируем денежный рынок в штатах.

Проанализируем ожидания участников рынка.

( Читать дальше )

Рынок у нас или нет?

- 16 декабря 2018, 11:24

- |

Была ли, та преимущественно-плановая, нерыночная система(хоть и с элементами рынка, безусловно), «социализмом»?

В марксистском смысле государственно-монополистический капитализм является «социализмом». В этом смысле да.

С тз же пионеров социализма, нет. И даже наоборот. Социализм, основанный на мелкособственническом труде, тот социализм, что большевики окрестили «мелкобуржуазным», который и есть социализм в подлинном смысле, был вполне рыночным, и он даже, пожалуй, является полной противоположностью этого марксистского квазисоциализма.

Что касается нынешних реалий. Есть ли рынок сегодня?

Разумеется, государственное и финансовое регулирование контролирует рыночные процессы ничуть не хуже и не мягче, чем это делали большевики директивно, поэтому, про то что у нас есть какой-то рынок на макроуровне, а тем более, в международной торговле, может думать только полный профан.

Но есть ли он хотя бы на микроуровне?

Возьмем рынок труда.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал