эксперт ра

Дайджест по рейтинговым действия за прошедшую неделю 28.11 - 01.12.22 г. (Группа Продовольствие, Главторг)

- 03 декабря 2022, 09:52

- |

ООО «Группа«Продовольствие»

АКРА подтвердило рейтинг на уровне B+(RU)

Компания — небольшое по меркам российского корпоративного сектора торговое предприятие, специализирующееся на оптовой торговле сахаром, зерном и мукой, семенами и кормами для сельскохозяйственных животных. Объем реализации продукции в 2021 году составил около 209 тыс. тонн, среднесписочная численность работников — 62 человека.

Учитывая размещение облигационных выпусков на 170 млн руб., долгосрочный долг Компании в 2020–2021 годах превалировал над краткосрочным, а показатели краткосрочной (отношение краткосрочного долга к выручке) и долгосрочной (отношение долгосрочного долга к FFO до фиксированных платежей) долговой нагрузки находились на очень низком и среднем уровнях соответственно. АКРА ожидает, что по итогам 2022 года и в дальнейшем показатели краткосрочной и долгосрочной долговой нагрузки будут составлять порядка 0,1х и 3,5х соответственно.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

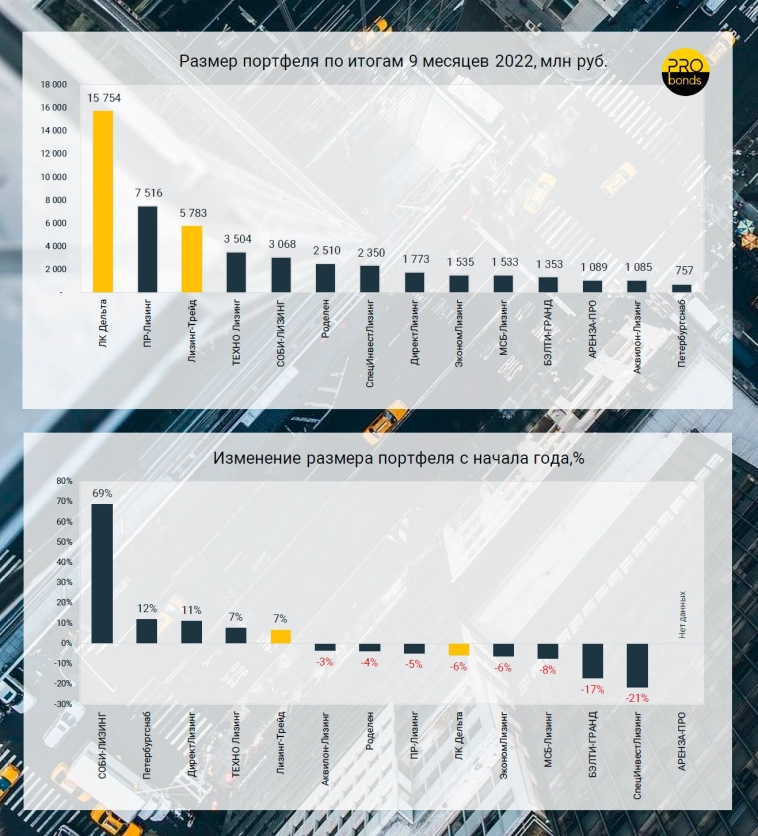

Движение вниз. Эксперт РА подвёл итоги лизингового рынка по итогам 9 месяцев 2022 года.

- 01 декабря 2022, 16:56

- |

Эксперт РА подвёл итоги лизингового рынка по итогам 9 мес. 2022 года.

В целом, ситуация с первого полугодия существенно не изменилась.

По объёму нового бизнеса тройка лидеров осталась в том же составе, но ПР-Лизинг снова поменялся местами с Лизинг-Трейдом.

- ЛК Дельта 5,14 млрд руб., 27 место в рэнкинге

- ПР-Лизинг 2,25 млрд руб., 37 место в рэнкинге

- Лизинг-Трейд 2,02 млрд руб., 40 место в рэнкинге

Из изменений стоит выделить присоединение к рэнкингу Эконом-Лизинга. Роял Капитал всё ещё не предоставляет данные для Эксперта, Солид-Лизинг перестал участвовать в рэнкинге.

Также выделяется быстрый рост портфеля у Соби-Лизинга. По объёму нового бизнеса 1.7 млрд рублей компания заняла 41 место в общем рэнкинге и 4 место среди эмитентов ВДО.

Напоминаем, продолжается размещение нового выпуска облигаций «Лизинг-Трейда» (BB+(RU), 100 млн руб., 1 год до оферты, купон 17%).

( Читать дальше )

Дайджест по рейтинговым действиям в сегменте ВДО за неделю (Гарант-Инвест, Техно Лизинг, ЛК Дельта, Мосрегионлифт, ДиректЛизинг)

- 26 ноября 2022, 09:49

- |

🟢 Лизинговая компания Дельта. Эксперт РА повысило рейтинг кредитоспособности до уровня ruBВB. Ранее у компании действовал рейтинг на уровне ruBBB- со стабильным прогнозом.

Дельта — универсальная лизинговая компания. В портфеле компании более 10 видов оборудования. Основная доля клиентской базы приходится на представителей малого и среднего бизнеса.

Конкурентные позиции компании оцениваются как ограниченные ввиду небольшого объёма её бизнеса на федеральном уровне: по итогам 1пг2022 года компания занимает 32-е место по размеру лизингового портфеля и 28-е по объёму нового бизнеса в рэнкинге «Эксперт РА».

Коэффициент автономии компании находится на комфортном уровне, при этом показатель вырос до 17,9% на 01.10.22 против 12,8% годом, что отчасти обусловлено переходом компании к составлению отчётности по ФСБУ25 и снижением темпов роста бизнеса. Улучшению капитальной позиции также способствовал рост показателей эффективности деятельности (ROA=6,0%, ROE=37,5% за период с 01.10.21 по 01.10.22 против ROA=4,4%, ROE=26,1% за аналогичный период годом ранее).

( Читать дальше )

Эксперт РА присвоил кредитный рейтинг агрохолдингу «Степь» на уровне ruBBB+, прогноз по рейтингу стабильный

- 14 ноября 2022, 17:13

- |

Всем привет!

Эксперт РА присвоил кредитный рейтинг агрохолдингу «Степь» на уровне ruBBB+, прогноз по рейтингу стабильный.

Агентство подчеркивает, что:

- «Степь», как крупный агрохолдинг, отличается высокой экономией на масштабе, собственной производственной базой с возможностью долгосрочного хранения урожая, а также высокой степенью продуктовой диверсификации: на крупнейшую по объему продаж продукцию, озимая пшеница, приходится менее 20% выручки.

- «Степь» владеет существенным земельным банком в 578 тыс. га на юге России, большая часть которого находится в собственности и долгосрочной аренде, что позволяет компании входить в топ-6 крупнейших землевладельцев.

- Большая часть продуктового портфеля «Степи» – продукция с добавленной стоимостью. Наращивание продаж фасованной продукции, в том числе под собственным брендом – одно из приоритетных направлений в сегментах сахарного и бакалейного трейдинга, фасованных сыров и кондитерских изделий.

- Эксперт РА также отмечает умеренно высокий уровень ликвидности «Степи», умеренно позитивный фактор долговой нагрузки, высокий уровень рентабельности компании, а также высокий уровень корпоративного управления.

( Читать дальше )

Дайджест по рейтинговым действиям в сегменте ВДО (МФК «ЭйрЛоанс», ООО «А Девелопмент»)

- 12 ноября 2022, 12:05

- |

ООО МФК «ЭйрЛоанс»

Эксперт РА подтвердил кредитный рейтинг на уровне ruBB.

ООО МФК «ЭйрЛоанс» (бренд «Kviku») специализируется на дистанционной выдаче микрозаймов на приобретение товаров и услуг в кредит до 100 тыс. руб. на срок до 1 года, а также на необеспеченных онлайн-микрозаймах ФЛ от 30 до 100 тыс. руб. с аннуитетными платежами на срок от 60 до 180 дней.

Сильная генерация капитала в отсутствии значимого объёма распределения дивидендов позволили нарастить собственные средства в 5 раз за период с 01.07.2021 по 01.07.2022, значение НМФК1 возросло с 13% до 28% за тот же период.

Агентство отмечает существенное улучшение профиля фондирования и повышение диверсификации пассивов по источникам и кредиторам. Менеджмент МФК ведёт активную работу по расширению действующего лимита финансирования и диверсификации новых заимствований в кредитных организациях, что потенциально способно оказать поддержку рейтингу. Запланированный переход от агрессивных темпов роста к умеренным позволит уже в начале 2023 года выйти на устойчиво положительный операционный денежный поток, что позитивно сказалось на показателе долговой нагрузки.

( Читать дальше )

«Эксперт РА» подтвердил кредитный рейтинг ООО МФК «ЭйрЛоанс» на уровне ruBB.

- 10 ноября 2022, 17:57

- |

Существенное увеличение масштабов бизнеса МФК в 2021 году обусловило поддержание рентабельности на высоком уровне и улучшение показателя операционной эффективности. При этом без учёта разового дохода по реализованным опционам и валютной переоценки значение рентабельности капитала остается на высоком уровне 116%. План по прибыли выполнен на 113% за 2021 год и 242% за 1пг2022 (104% без учёта опционов и переоценок).

Агентство отмечает существенное улучшение профиля фондирования и повышение диверсификации пассивов по источникам и кредиторам. Ключевой источник пассивов, краудфандинговые платформы, вследствие действующих ограничений на трансграничные расчёты в РФ фактически трансформировался из краткосрочного валютного долга в долгосрочный с перспективой конвертации в рублевый эквивалент.

Корректировка кредитной политики в сторону снижения риск-аппетита в 2022 году привела к повышению сборов на ранних сроках до прежних уровней, что при сохранении тенденции может оказать поддержку качеству сборов в среднесрочной перспективе.

( Читать дальше )

Дайджест по рейтинговым действиям в сегменте ВДО за неделю (ГЛОРАКС, Сибнефтехимтрейд, АПРИ Флай Плэнинг, КЛВЗ Кристалл, РКС Девелопмент, Фордевинд)

- 05 ноября 2022, 15:04

- |

🟢 ООО «ГЛОРАКС»

АКРА ПОДТВЕРДИЛО КРЕДИТНЫЙ РЕЙТИНГ НА УРОВНЕ BBB-(RU)

Глоракс —девелопер на петербуржском рынке жилой недвижимости, Компания также реализует проекты в Москве и Нижнем Новгороде. По оценке Агентства, портфель текущего строительства Компании на конец года составит 233 тыс. кв. м.

Продажи Компании в кризисный период второго–третьего кварталов 2022 года продемонстрировали достаточно высокую устойчивость, показав существенно меньшее сокращение, чем продажи в аналогичных сегментах по рынку в целом.

Средневзвешенное за период с 2020 по 2025 год отношение скорректированного чистого долга к FFO до чистых процентных платежей оценивается Агентством на уровне 1,2х. При оценке долговой нагрузки АКРА также учитывает пик погашения общекорпоративного долга, который приходится на 2023 год, при отсутствии раскрытий эскроу-счетов в указанном году.

ООО «Сибнефтехимтрейд»

Эксперт РА отозвало без подтверждения рейтинг кредитоспособности. Ранее у компании действовал рейтинг на уровне ruB- со стабильным прогнозом.

( Читать дальше )

Рейтинговое агентство «Эксперт РА» подтвердило рейтинг АО АПРИ «Флай Плэнинг» на уровне ruB. Прогноз по рейтингу – стабильный.

- 03 ноября 2022, 14:23

- |

Агентство отмечает, что на стадии активного строительства на данный момент находятся три проекта в Челябинской области (Клубный посёлок «ТвояПривилегия», Клубный поселок «ТвояПривилегия» (2 очередь), ЖК «Парковый Премиум»), один в г. Сургут («Сургут.Федоровский») и один в г. Екатеринбург («45-й КВАРТАЛ»).

Агентство нейтрально оценивает долговую нагрузку группы, обращая внимание на снижение основных показателей долговой нагрузки.

Умеренно-позитивно оценивается рентабельность группы. Показатель маржинальности по EBITDA за отчётный период показал улучшение по сравнению с прошлым годом (16% против 12% в 2021 году)

Негативный эффект на рейтинг оказывает прогнозная ликвидность группы. Давление на ликвидность, в первую очередь, будет оказывать начало строительства новых проектов в первой половине 2023 года

Организация корпоративного управления и активная работа компании в рамках его улучшения в отчётном периоде позитивно оцениваются агентством. В частности, агентство обращает внимание на качественное улучшение структуры совета директоров и улучшение финансового планирования.

Ссылка на пресс-релиз: www.raexpert.ru/releases/2022/nov03d

( Читать дальше )

Дайджест по рейтинговым действиям в сегменте ВДО за неделю (ООО «СМАРТФАКТ», ООО ЛК «Сеспель-Финанс», АО «ГК «ЕКС», ООО «Созидание», ПАО «Кировский завод»)

- 29 октября 2022, 11:06

- |

🟢 Факторинговая компания ООО «СМАРТФАКТ». Эксперт РА присвоило рейтинг кредитоспособности на уровне ruВB-

ООО «СМАРТФАКТ» предоставляет услуги электронного регрессного факторинга производственным и торговым компаниям из сегмента МСБ преимущественно на территории Центрального, Сибирского и Приволжского ФО.

Клиентская база фактора оценивается агентством как ограниченная (105 клиентов за период 01.10.2021-01.10.2022), однако отмечаются существенные темпы прироста бизнеса за период с 01.07.2021 по 01.07.2022 (порядка 52%).

Коэффициент автономии компании по состоянию на 01.07.2022 составил около 4%. Текущий уровень достаточности капитала оценивается агентством как низкий, что во многом характерно для факторинговых компаний.

На фоне работы с большим финансовым рычагом рентабельность капитала за период с 01.07.2021 по 01.07.2022 составила 95%, по итогам 2022 года руководство ожидает роста чистой прибыли компании не менее чем на 90% к 2021 году.

( Читать дальше )

Эмитент должен раскрыться

- 27 октября 2022, 13:59

- |

Холдинговая структура бизнеса и отчетность по МСФО — базовые требования для получения достойного уровня рейтинга кредитоспособности и привлечения займа на публичном долговом рынке. Но как преуспеть на бирже бизнесу, состоящему из нескольких юрлиц с не вполне прозрачной структурой взаимосвязей, когда отчетность группы не втиснуть в жесткие рамки международных стандартов? Вопрос этот стал предметом обсуждения участников секции «Средний бизнес на рынке публичного долга: условия для развития», которая прошла на площадке форума «Эксперт РА».

На прошлой неделе в Москве прошел форум «Будущее облигационного рынка: возвращение к росту», который собрал более 250 эмитентов, институциональных и частных инвесторов, представителей биржи, регуляторов, аудиторов и консультантов. Организаторами мероприятия выступили рейтинговое агентство «Эксперт РА» и аналитическая компания «Эксперт Бизнес-Решения». Одной из пяти дискуссионных и практических сессий стала «Средний бизнес на рынке публичного долга: условия для развития». Участники обсудили стратегии успешного позиционирования бизнеса на облигационном рынке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал