электроэнергетический сектор

Тема дня # 40. Дело энергетиков. А сегодня и в Ленэнерго...

- 07 сентября 2016, 11:57

- |

- Следователи считают, что именно Слободин придумал платить чиновникам Республики Коми откаты за то, чтобы подконтрольная ему компания выставляла завышенные тарифы за услуги ЖКХ.

- Буквально за час до начала обысков в компаниях, принадлежащих «Ренове», Слободин вылетел из столицы во французскую Ниццу — т.е. был своевременно предупреждён

- Следственный комитет Коми при поддержке оперативников ФСБ обыскал офисы группы компаний «Ренова» и подконтрольной ей энергокомпании «Т плюс» (бывший «КЭС-холдинг»).

- Были задержаны гендиректор компании «Т плюс» Борис Вайнзихер и управляющий директор группы «Ренова» Евгений Ольховик. Последний руководил «Т плюс» в 2010—2012 годах

Следователи считают, что именно Слободин ещё в 2007 году придумал и запустил схему выгодного партнёрства с высокопоставленными чиновниками Коми. Если коротко, то чиновники получали откаты от Слободина, Вайнзихера и Ольховика за то, чтобы подконтрольный им «КЭС-холдинг» («Т плюс») выставлял максимальные тарифы на тепловую и электроэнергию для потребителей. На этой схеме бизнесмены озолотились. По оперативным данным, Слободин в 2010 году безвозмездно передал тогдашнему губернатору Коми Вячеславу Гайзеру почти половину принадлежащих «КЭС-холдингу» акций ОАО «Коми энергосбытовая компания». Этот пакет следствие оценило почти в 100 млн рублей.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Возвращаюсь к фундаменталу компаний попытка 2. Мосэнерго.

- 12 мая 2016, 21:43

- |

ну и далее, чья-то самореализация и фантазия. Сколько же мне лайков запросить?

… мм… да, вопрос!

хотя… если, даже хоть одному человеку понравится и получится запустить адекватное обсуждение фундаментала компании или обсудить инвест привлекательность других компаний, то для меня это будет достаточной мотивацией чтобы продолжать проект.

приблизительно год назад я уже возвращался) тогда тоже начинал с Мосэнерго. Вот та часть, что касается бизнеса Мосэнерго:

Мажоритарный акционер ООО «Газпром энергохолдинг» с долей 53,5%. Второй крупный стейк у Города Москва в лице Департамента городского имущества города Москвы в 26,45%. Это блок-пакет и возможность блокировать основные стратегические решения.В чём бизнес? Производство и продажа тепло- и электроэнергии. Монополист в городе Москва. 57% выручки это продажа электроэнергии, 40,5% выручки это продажа теплоэнергии. При этом 4,5% от выручки компания тратит на транспортировку тепла.

( Читать дальше )

Сделка в ИнтерРАО. Не понятен излишний оптимизм в бумагах

- 04 января 2016, 14:01

- |

Рисунок Динамика акций ИнтерРАО

( Читать дальше )

Инвест идея в электроэнергетике

- 05 ноября 2015, 12:03

- |

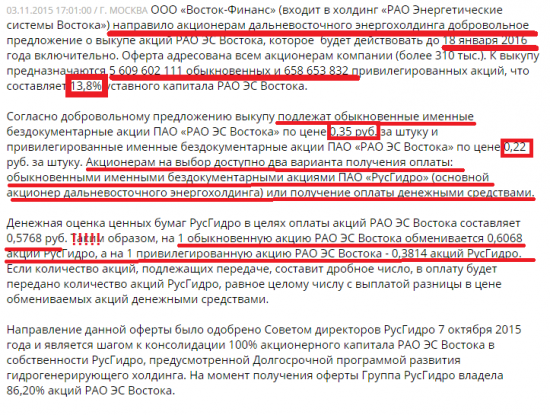

График Динамики акций РусГидро (прав ось) и акций РАО ЕЭС Востока (левая ось)

( Читать дальше )

Тема дня # 31. Навес в электроэнергетике

- 07 сентября 2015, 12:46

- |

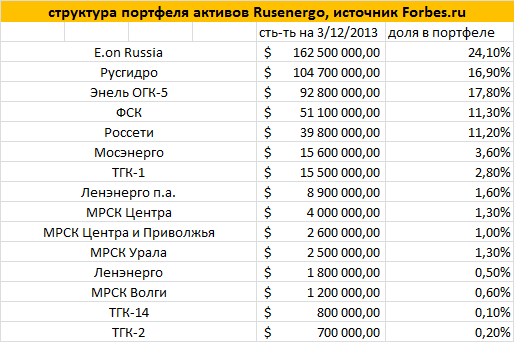

в октябре 2014 года ВТБ подаёт иск к Rusenergo Fund Ltd. Исковые требования составили 64,3 млрд рублей. Это уже часть от общей задолженности фонда перед ВТБ. На конец 2013 года сумма долга составляла 70,4 млрд (часть было списано). ВТБ в апреле 2015 года суд выигрывает и судом принимается решение о взыскании с Rusenergo Fund Limited 60 млрд руб. и об изъятии акций фонда в пользу ВТБ с целтью погашения кредита. Вот только стоимость акций уже не $502 млн как было на конец 2013 года, а всего лишь 15 млрд рублей

Рисунок активы фонда Rusenergo

ВТБ пытается продать акции энергокомпаний, полученные в счет невозвращенных кредитов от Rusenergo Fund. Продать активы будет сложно: банк по решению суда выставил их на аукцион на Московской бирже единым лотом, а цена установлена 15 млрд руб.— столько стоили эти доли в сентябре 2014 года.

( Читать дальше )

МОЭСК скоро выстрелит

- 31 августа 2015, 14:30

- |

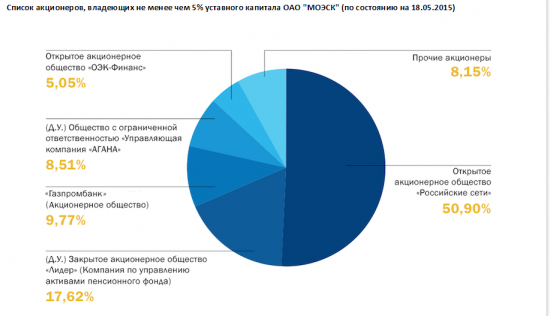

Московская объединенная электросетевая компания (МОЭСК), ключевой актив «Россетей», обещает акционерам доходность до 12% годовых и, по сути, фиксированные дивиденды. Это может стать компромиссом между «Россетями», владеющими 50,9% акций МОЭСК, и миноритариями — Газпромбанком и структурами, близкими к банку «Россия». Миноритарии этим летом уже пошли на прямой конфликт, препятствуя избранию главы «Россетей» Олега Бударгина председателем совета директоров МОЭСК. По мнению экспертов, в новой дивидендной политике будут заинтересованы все акционеры МОЭСК.

Рисунок структура акционерного капитала МОЭСК на 18.05.2015

скоро управленцы МОЭСКа должны утвердить на рассмотрении СД компании стратегию по росту капитализации МОЭСК. Основные парметры:

( Читать дальше )

Денис Фёдоров, глава ГЭХа, дарит нам инвест идею)

- 13 мая 2015, 14:03

- |

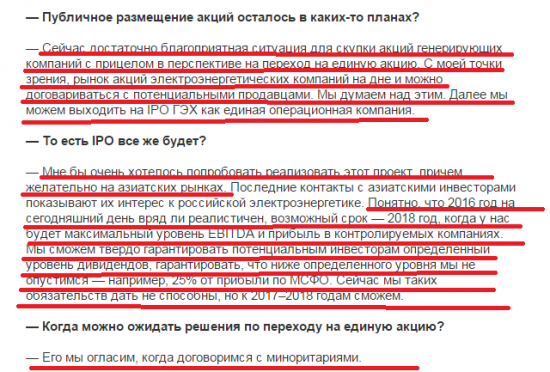

Сам Фёдров подсказывает идею инвесторам в своём интервью:

допустим, мы принимаем эту часть интервью как руководство к действию. Тогда появляется гипотеза:

( Читать дальше )

Тема дня # 22. Чеболизация России ч.2

- 20 апреля 2015, 13:11

- |

Появилась информация о новых поползновениях создать чеболь со стороны ИИ. Объединившись вместе с Ковальчуком (глава ИнтерРАО) госолигархи пытаются пролобировать вопрос входа чеболя Роснефтегаза в Ленэнерго и чтоб два раза сразу не вставать сделать это через МОЭСК:

Глава «Роснефти» Игорь Сечин и глава «Интер РАО» Борис Ковальчук направили президенту Владимиру Путину письмо с планом спасения от банкротства «Ленэнерго» за счет 30 млрд руб. из средств государственного «Роснефтегаза», сообщает «Коммерсант». По данным издания, Владимир Путин поручил проработать это предложение, при этом пресс-секретарь президента Дмитрий Песков подтвердил газете наличие письма, но говорить о реакции президента не стал.

Совет директоров компании возглавляет Игорь Сечин. Компания выделит эти средства на покупку допэмиссии другой структуры «Россетей» — МОЭСК, получив 36,76% акций. МОЭСК затем купит на эти деньги допэмиссию «Ленэнерго»

( Читать дальше )

Возвращаюсь к фундаменталу компаний. Мосэнерго.

- 08 апреля 2015, 13:41

- |

Начну с самого начала. Список Московская биржа ФР. Первая в списке Мосэнерго. Вот с неё и начну.

Цена на ММВБ на момент написания статьи 0,844 рубля. Уставный капитал составляет 39 749 359 700 о.а. Капитализация 33 548 459 586 рублей, тикер MSNG. Мажоритарный акционер ООО «Газпром энергохолдинг» с долей 53,5%. Второй крупный стейк у Города Москва в лице Департамента городского имущества города Москвы в 26,45%. Это блок-пакет и возможность блокировать основные стратегические решения.

В чём бизнес? Производство и продажа тепло- и электроэнергии. Монополист в городе Москва. 57% выручки это продажа электроэнергии, 40,5% выручки это продажа теплоэнергии. При этом 4,5% от выручки компания тратит на транспортировку тепла.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал