ALIBABA

Alibaba. Когда ожидать роста акций?

- 15 июля 2021, 09:44

- |

Акции флагмана Китайского рынка сильно пострадали за последний год. На это повлияли политическое давление со стороны властей Китая (антимонопольные расследования и последующие штрафные санкции), а также негативная риторика со стороны США, которая внесла свои неопределенности. Неудивительно, что все это время инвесторы избавлялись от акций, но не перестарались ли? Попробуем порассуждать и сделать прогноз.

Если обратимся к фундаментальным показателям, то увидим, что Alibaba продолжает ставить рекорды по выручке из года в год, стабильно увеличивая ее. Отличный годовой отчет продемонстрировал увеличение этого показателя на 41% г/г и даже размер штрафа 2,78 млрд.$ глобально не сильно ухудшил картину.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Alibaba поможет спасти китайского полупроводникового гиганта

- 14 июля 2021, 12:21

- |

Сегодня стало известно, что Alibaba (BABA) попытается в партнерстве с одной из госкомпаний Китая выиграть конкурс на покупку 46,45% доли в Unisplendour Corp. Сроки окончания приема заявок — 20 июля 2021 г., аналитики ожидают, что такая доля в Unisplendour Corp может стоить от $6,2 до $7,7 млрд. Среди других участников конкурса называются Wuxi Industry Development Group, компания принадлежащая правительству города Wuxi, государственная компания Beijing Electronics Holdings и финансируемый государством фонд JAC Capital.

Unisplendour Corp занимается развитием инфраструктуры облачных вычислений и является частью Tsinghua Unigroup. Рост выручки Unisplendour Corp за 1 квартал 2021 г. составил солидные 30%, за последние 5 лет выручка выросла более чем в 2 раза. За 2020 финансовый год выручка составила 59,7 млрд юаней ($9,25 млрд).

Tsinghua Unigroup вынуждена прибегнуть к продаже доли из-за финансовых проблем, текущий долг компании превышает $31 млрд. Согласно данным Refinitiv, к началу года Tsinghua Unigroup объявила дефолт по семи облигациям на сумму около 3,6 млрд долларов. Один из кредиторов уже подал заявление в суд на банкротство, что заставляет компанию прибегнуть к реструктуризации и продаже части активов. Tsinghua Unigroup является владельцем нескольких китайских производителей микросхем, включая второго по величие UNISOC. Китай грезящий о лидерстве в производстве полупроводников сделает все, чтобы не дать развалиться Tsinghua Unigroup.

( Читать дальше )

Инвестировать ли в китайские компании?

- 09 июля 2021, 19:33

- |

Alibaba сейчас выглядит очень привлекательно. Цели на Уолл-стрит высоки, рост выручки и мультипликаторы к прибыли замечательные. Только смущают политические риски со стороны коммунистической партии.

Как вы считаете, отыгран ли уже высокий политический риск, или лучше выйти из китайских акций, когда и так уже немного тревожно из-за безостановочного роста рынка США?

Что я думаю, про акции Alibaba

- 15 июня 2021, 12:24

- |

Кратко только суть.

У китайской компании были огромные перспективы — создать и развить платформу, которая объединяла в себе малый и средний бизнес в Азиатском регионе, но вмешались политические силы и теперь все рушится.

Компания стремительно падает в рейтингах. В отрасли это стабильно 16 место по региону, то во всем секторе это уже 237 из 437, что ниже 50%, а по статистике значит, что, но смену ей придут другие, если она не решит свои политические проблемы.

Инвесторы сегодня неактивно вкладывают средства из-за репрессивных мер со стороны регулирующих органов, которые играют определенную роль в будущем акций Alibaba.

Платформа Alibaba имела минимальные затраты на логистику, при этом генерировала значительно высокую маржу, в отличие от своих аналогов Amazon, JD, которые имели высокие затраты на упаковку, транспортировку, хранение и так далее. В итоге Alibaba имея чистую прибыль EBITDA дает более низкую выручка на продукт с гораздо более высокой маржой, делая ее привлекательной, но не сейчас.

( Читать дальше )

Потенциал роста котировок Alibaba - 35% - Фридом Финанс

- 09 июня 2021, 17:09

- |

Новый проект под названием Project AsiaForward будет направлен на развитие около 100 000 разработчиков в течение трех лет. Корпорация собирается предоставить возможность трудоустройства для более чем миллиона сотрудников через предложение обучающих практик для развития специалистов в сфере цифровых технологий. Также в рамках новой инициативы компания запустит дата-центры на Филиппинах и в Индонезии, а еще построит международный центр инноваций в Малайзии.

На сегмент облачных вычислений приходится около 8% всей выручки компании, и за последние несколько лет его доля продолжала увеличиваться, показав прирост 62% г/г в 2020 году. На данный сегмент приходится наибольшая часть выручки после основного бизнеса электронной коммерции, что является важным показателем для диверсификации доходов компании.

Во всем мире облачные решения от Alibaba являются самыми востребованными после сервисов Amazon AWS и Microsoft Azure. В Китае компания занимает 40% облачного рынка, а другая часть в основном приходится на крупных конкурентов в лице Huawei, Tencent и Baidu. В начале 2021 года темпы роста выручки облачного сегмента несколько сократились, до 37%, из-за потери крупного клиента, которым предположительно оказался ByteDance (материнская компания TikTok).

Мы позитивно оцениваем новые инвестиционные инициативы Alibaba и считаем, что это позволит компании диверсифицировать выручку, а привлечение новых сотрудников является необходимым для конкуренции с другими крупными провайдерами облачных решений. Объемы инвестиций являются приемлемыми, учитывая наличие более $70 млрд наличных средств и краткосрочных инвестиций на балансе компании. Также Alibaba имеет достаточно высокий показатель cash ratio 1,4. Текущий коэффициент долгосрочного долга к EBITDA составляет 0,78, а форвардный показатель равен 3,11, что указывает на увеличение долговой нагрузки, однако является приемлемым для компании такого размера, как Alibaba.

Мы видим продолжение давления на акции компании в течение второго и третьего кварталов в связи с сохраняющейся неопределенностью касательно давления китайских регуляторов. Однако в долгосрочной перспективе котировки стали крайне привлекательными после затянувшейся коррекции, и мы видим потенциал в 35% на горизонте 12 месяцев с целевой ценой в $290.ИК «Фридом Финанс»

Alibaba: не все так однозначно

- 19 мая 2021, 17:10

- |

Компания Alibaba (BABA US) опубликовала на прошлой неделе результаты за 1квартал 2021 года, которые удивили инвесторов, превысив консенсус-прогноз Bloomberg в разряде выручки, но ниже прогнозов по EBITDA и чистой прибыли. С момента выхода отчетности акции компании показывают снижение на 3%.

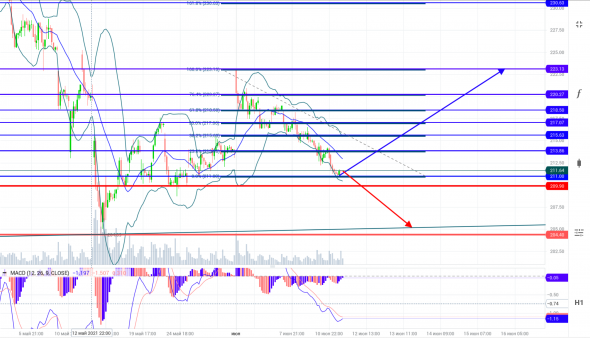

Динамика цены за акцию Alibaba

Повсеместно заголовки в СМИ сообщают, что компания впервые получила убыток с момента IPO, однако, не все так однозначно, ведь этот убыток компании связан с оплатой наложенного Китайским Антимонопольным Агентством в размере 2.8 млрд долл. США. Без учета этой разовой выплаты прибыль компании выросла YTD на 12%.

Что может быть важно для инвесторов

- Годовое количество активных пользователей составило 811 млн, что на 32 млн больше, чем в предыдущем году.

- По прогнозам Alibaba, выручка за 2022 финансовый год составит 930 млрд юаней по сравнению с прогнозом в 925,6 млрд юаней.

- В 2021 финансовом году выручка компании от облачных вычислений выросла на 50% до 9.2 млрд долл. Согласно Gartner, сегмент занимает третье место в мире и первое место в Азиатско-Тихоокеанском регионе.

( Читать дальше )

ADS Alibaba упали на 6%, т.к. прибыль не оправдала ожиданий Wall Street

- 14 мая 2021, 23:01

- |

13 мая Alibaba Group (BABA) опубликовала отчёт за 4 квартал и полный финансовый 2021 г., закончившийся 31.03.2021.

Выручка за квартал взлетела на 63,9% до 187,4 млрд юаней ($28,6 млрд). Скорректированная прибыль в расчете на 1 ADS составила 10,32 юаней ($1,58) против 9,2 юаней за 4Q FY20. Аналитики, опрошенные Refinitiv, в среднем прогнозировали выручку 180,4 млрд юаней и adjusted EPS $1,78. Скорректированная EBITDA прибавила 17,5% и достигла 29,9 млрд юаней ($4,56 млрд). Результаты за 3Q FY21 – см. по ссылке.

Выручка за полный финансовый 2021 г. (FY21) достигла 717,3 млрд юаней ($109,48 млрд), что на 40,7% выше, чем в FY20. Чистая прибыль выросла на 2% до 143,3 млрд юаней ($21,87 млрд). Скорректированная чистая прибыль (non-GAAP net income) подскочила на 29,8% до 172 млрд юаней. Adjusted EPS 65,15 юаней ($9,94) против 52,98 юаня годом ранее. FY21 adjusted EBITDA выросла на 25% до 196,84 млрд юаней ($30,04 млрд). Alibaba завершила квартал с денежной позицией 473,6 млрд юаней. Чистый долг отрицательный. Совокупный долг (банковские кредиты плюс облигации) вырос с 117,7 млрд юаней (3Q FY21) до 139,3 млрд юаней. Все результаты пересчитаны из юаней в доллары по курсу 6,5518.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал