BRENT

Нефть. Уровни интрадей.

- 22 января 2020, 10:05

- |

Внутридневные уровни на сегодня:

Поддержки: 64.20, 63.90, 63.40

Сопротивления: 64.80, 65.10, 65.60

Pivot Point — 64.50

- комментировать

- Комментарии ( 0 )

Нефть в 2020-ом

- 21 января 2020, 17:08

- |

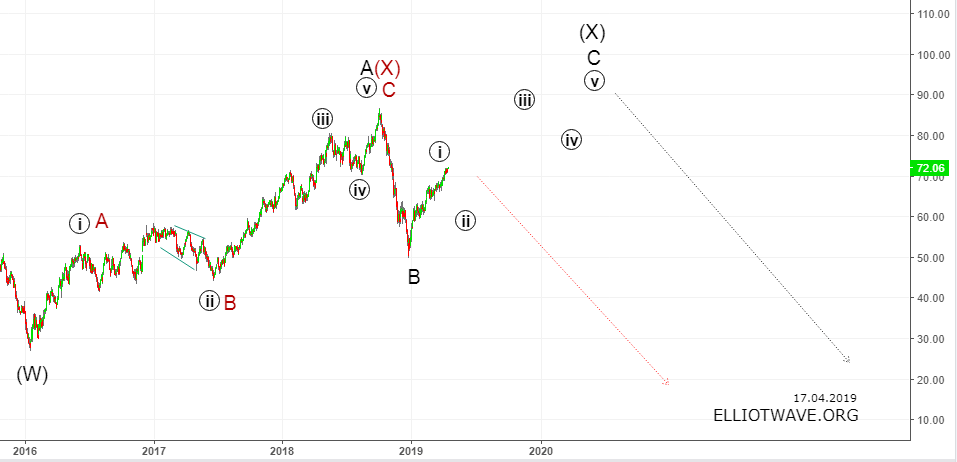

Прошедший год был очень непростым для прогнозирования движения цен. Крайне сложная для интерпретации волновая структура оставляла множество вариантов для её трактовки, что также наблюдается и в данный момент.

Тем не менее, удалось определить некоторые локальные движения. Например в обзоре за 17.04: “Нефть. Где будет разворот?”. В нём говорилось о перекупленности рынка и скорой коррекции.

Достигнув отметки 75.6 (Brent) действительно началась коррекция, которая окончилась на 55.88, после чего начался “боковик”. Уже девять месяцев цена не выходит из этого диапазона, а высокая волатильность даёт ложные сигналы в попытках определиться с среднесрочным направлением.

Как писалось выше, ситуация остаётся достаточно непростой, однако попробуем разобраться с дальнейшим направлением.

( Читать дальше )

Технический анализ XAUUSD, BRENT, S&P500 от 21.01.2020

- 21 января 2020, 13:20

- |

Золото попыталось развить восходящий импульс и покинуть пределы ранее обозначенного коридора, однако, судя по всему, попытка оказалась неудачной. Цена вчера выросла до отметки 1568, но полноценно развить восходящий импульс так и не смогла. После небольшой консолидации, цена начала снижаться и к настоящему моменту снова вернулась в пределы коридора, ниже уровня 1556-1562.Это пока позволяет базовый прогноз на снижение оставить в силе. Для подтверждения этого сценария цена должна закрепиться под уровнем 1556, и сформировать заходной импульс на снижение. При этом, первыми целями в рамках нисходящего движения станут ближайшие уровни 1536 с продолжением импульса до 1515.

( Читать дальше )

Российские инвесторы ожидают снижения уровня ключевой ставки

- 21 января 2020, 10:37

- |

В понедельник, 20 января, был выходным днем в США (День Мартина Лютера Кинга) и сказался на характере торгов российскими евробондами.

Активными выглядели бумаги в отличных от доллара США валютах. Для Поляков Финанс интересным оказался евробонд «РЖД» с погашением в 2031 г. в британских фунтах, который с начала 2020 г. Вырос в цене на 30 б. п. в связи с тем, что рынок фьючерсов предполагает высокую вероятность снижения ставки рефинансирования Банка Англии на заседании 30 января 2020 г. Отсутствие американских инвесторов также повлияло на активность на локальном долговом рынке. В секторе ОФЗ цены не менялись, поскольку российские инвесторы не стали использовать этот день для распродаж, ожидая снижения уровня ключевой ставки на февральском заседании российского ЦБ.

Нефтяные котировки по итогам прошедших торгов закрылись на отметке $65,25. Такому исходу предшествовала ситуация в Ливии, где из-за протестов были приостановлены работа нефтяных месторождений аш-Шарара, эль-Филь и Хамада и отгрузка нефти из ключевых портов страны. Она стала поводом для спекулятивного роста цены фьючерсного контракта Brent. Однако теперь можно снова ожидать возврата цены эталонного сорта Brent.

Индекс МосБиржи вырос на 0,72%, закрывшись на отметке 3219,92 пункта.

Нефть. Уровни интрадей.

- 21 января 2020, 10:02

- |

Внутридневные уровни на сегодня:

Поддержки: 64.95, 64.75, 64.40

Сопротивления: 65.40, 65.60, 65.90

Pivot Point — 65.15

Технический анализ XAUUSD, BRENT, S&P500 от 20.01.2020

- 20 января 2020, 13:18

- |

Золото вышло немного выше за пределы уровня 1556, который выступал верхней границей ранее образованного диапазона, однако в целом, общую картину боковой динамики не нарушил. Рост цены выглядит очень вялым, что свидетельствует об инерционной попытке роста. Как правило, после этого снижение может возобновиться. Поэтому пока базовый прогноз на снижение все еще остается в силе. Однако для подтверждения этой точки зрения цена должна вернуться под уровень 1556, и сформировать заходной импульс на снижение. При этом, первыми целями в рамках нисходящего движения станут уровни 1515 с продолжением импульса до 1496.

( Читать дальше )

Нефть. Уровни интрадей.

- 20 января 2020, 10:03

- |

Внутридневные уровни на сегодня:

Поддержки: 64.80, 64.60, 64.30

Сопротивления: 65.15, 65.35, 65.65

Pivot Point — 64.95

Технический анализ XAUUSD, BRENT, S&P500 от 17.01.2020

- 17 января 2020, 11:39

- |

Золото продолжает торговаться в диапазоне, где нижней границей выступает уровень 1536, а верхней — 1556. Цена всю прошлую торговую сессию торговалась у верхней границы диапазона, где находится и в данный момент. Базовый прогноз на снижение все еще остается в силе. Поэтому при отскоке от сопротивления цена направится сначала к нижней границе диапазона на 1536, а при его преодолении, следующей ближайшей целью выступает уровень 1515, в дальнейшем с вероятностью достижения отметки 1496.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал