CHMF

Губернатор Вологодской бласти Филимонов осмелился бросить вызов Севергрупп Мордашова

- 28 октября 2024, 11:42

- |

Георгий Филимонов и его политические связи: «китайская партия» и поддержка Катерины Тихоновой

Филимонов, ранее бывший советником в администрации президента по вопросам внешней политики, и позднее работавший в управлении по внутренней политике, пользуется поддержкой близкого окружения Катерины Тихоновой, дочери Владимира Путина. Источники утверждают, что именно с ее подачи Филимонов оказался в Вологде, что объясняет его внезапное влияние и стремительные кадровые перестановки.

Однако, несмотря на поддержку со стороны высших кругов, местные источники из администрации Подмосковья утверждают, что в прошлом он был ограничен в своих действиях бывшим губернатором Московской области Андреем Воробьевым. Воробьев, по слухам, презирал Филимонова и стремился не допустить его к активной политике, ограничив его роль сферой сельского хозяйства и торговли.

Неоязычество губернатора: личные увлечения и реакция общества

Георгий Филимонов – фигура, привлекающая внимание не только своими политическими амбициями, но и неординарными взглядами на традиции.

( Читать дальше )

Северсталь (CHMF). Отчет 3Q 2024. Дивиденды. Стратегия 2028.

- 26 октября 2024, 09:50

- |

Приветствую на канале, посвященном инвестициям! 21.09.24 вышел отчёт за третий квартал 2024 г. компании Северсталь (CHMF). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия: YouTube и RUTUBE.

Больше информации и свои сделки публикую в Телеграм.

О компании.

«Северсталь» — одна из самых эффективных горно-металлургических компаний в мире. На долю группы приходится около 18% объема выпуска стали в стране.

Северсталь — вертикально интегрированная компания, что способствует высокой самообеспеченности в ресурсах: 97% в железорудном сырье, 79% в электроэнергии, 75% в ломе. Это позволяет иметь самую низкую себестоимость производства в России и одну из самых низких в мире. Правда, в 2022 году компания продала крупнейшее угольное предприятие «Воркутауголь», благодаря которому была высокая самообеспеченность углём. Но Северсталь остаётся его ключевым потребителем, заключив долгосрочный контракт.

( Читать дальше )

🛠 $CHMF — Северсталь, почему сейчас металлург выглядит не лучшим образом?

- 23 октября 2024, 23:05

- |

На этой неделе компания опубликовала финансовый отчет, который весьма ожидаемо оказался не самым сильным.

На этой неделе компания опубликовала финансовый отчет, который весьма ожидаемо оказался не самым сильным.

💡 А причиной тому стала все та же инвестиционная программа, остающаяся с бизнесом еще на пару лет.

И само собой это отразиться и на выплатах, годовая доходность которых уже начала снижаться к 8-9%.

❎ Что в условиях высокой ставки и наличия других дивидендных эмитентов выглядит совсем не интересно.

Да и техническая сторона бумаги сейчас не добавляет позитива и всячески намекает на поход еще ниже.

❗️ Так что на акции Северстали я смотрю позитивно сугубо в долгосрочном периоде, а пока же отдаю свое предпочтение более перспективному НЛМК!

И спешу напомнить, что сейчас лучшее время для приобретения сильных и перспективных акции по очень низким ценам!

Список таких бумаг уже опубликован в моем tg: t.me/+tUWrRnSctOczNjky

Переходите скорее, пока идеи еще актуальны ❤️

Северсталь нарастила продажи и сократила прибыль

- 21 октября 2024, 17:49

- |

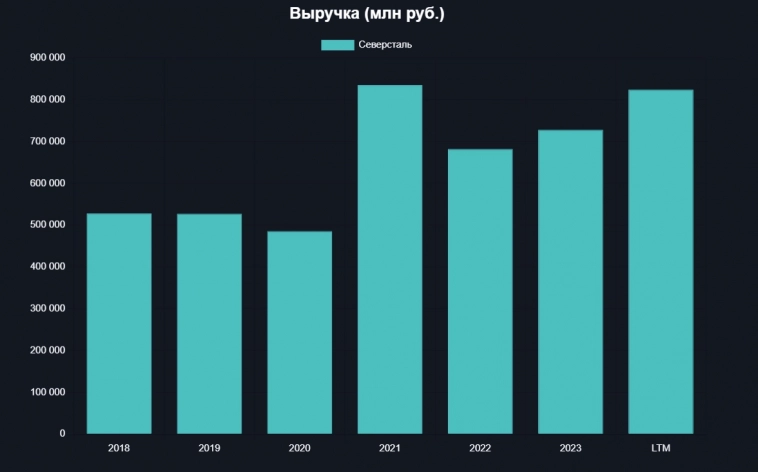

По итогам первых девяти месяцев выручка компании Северсталь составила 628,3 млрд рублей, что почти на 100 млрд больше, чем годом ранее. Однако в прибыли данной динамики замечено не было. Так, за девять месяцев года чистая прибыль металлурга опустилась до 118,3 млрд рублей, что на 52,5 млрд меньше, чем за аналогичный период прошлого года.

Основная причина снижения прибыли — рост себестоимости продукции, увеличение затрат на сбыт и отрицательный эффект от валютной переоценки. Если в 2023 г. Северстали из-за колебаний курса рубля удалось зафиксировать прибыль размером в 48,5 млрд рублей, то в 2024 г. пока у компании убыток в 8,3 млрд.

В текущем году Северсталь вернулась к выплате дивидендов и сокращала долг, что сказалось на денежных средствах — их объем с начала года сократился на 200 млрд рублей. В то же самое время общая задолженность опустилась примерно на 60 млрд рублей до 103,9 млрд.

Металлурги продолжают показывать стабильность и улучшение балансов, однако каких-то серьезных перспектив у данной отрасли на текущий момент мы не видим.

( Читать дальше )

🛠 $CHMF — Северсталь, наступают тяжелые времена

- 08 октября 2024, 15:34

- |

Не для кого не секрет, что металлург когда-то был лучшей дивидендной фишкой в своем секторе.

💰 Однако все поменялось, ведь из-за инвестиционной программы в ближайшие пару лет его доходность будет ниже 8%.

Также не добавляет позитива и потенциальное снижение спроса с производством вместе с низкими ценами на продукцию.

🚀 Конечно, после реализации плана компания сможет вновь показать отличные дивиденды и сильные результаты.

Но не упускать из виду то, что за этот период может произойти все что угодно, значительно изменив положение дел.

❗️ Так что на акции Северстали я смотрю позитивно сугубо в долгосрочной перспективе, ведь в ближайшее время они останутся под серьезным давлением!

И я думаю не для кого не секрет, что на текущем рынке есть множество перспективных идей, которые могут в разы приумножить ваш капитал.

Но если вы все таки не знаете, какие акции сейчас стоит купить, то переходите в мой tg, где я уже опубликовал список таких идей:

Успевайте, пока идеи еще актуальны ❤️

( Читать дальше )

⛏ НЛМК: самый дешевый из металлургов

- 27 сентября 2024, 09:43

- |

🤐 Если Северсталь и ММК открыто публикуют ежеквартальные результаты (Северсталь даже выпустила подробную стратегию развития до 2028, которую мы с вами разбирали ), то НЛМК ограничивается сухим МСФО на сайте официального раскрытия информации. Такая скрытность объясняется наличием иностранных активов и стремлением избежать санкций.

📊 Поэтому, будем работать с тем что есть. И начнем с отчета за 1 полугодие 2024:

📈 Выручка увеличилась на 16,6% г/г, операционная прибыль всего на9% на фоне двукратного роста налогов.

💪 С чистым долгом у компании проблем нет, он отрицательный. Чистые процентные доходы выросли в 3,8 раза г/г и составили уже 9,5% от прибыли.

📉 Что касается самой прибыли, то она снизилась на 11% г/г из-за курсовых переоценок.

❗️ Анализируя отчеты и стратегии Северстали #CHMF и ММК #MAGN, мы отмечали текущий и плановый рост капекса, который можно объяснить желанием сэкономить на налогах (подробнее о связи капекса и налогов я писал ранее ). Так вот, в НЛМК капекс тоже вырос: на 31,1% г/г. В результате, свободный денежный поток снизился на 6,7% и составил 69,5 млрд руб.

( Читать дальше )

🌑 Питер Линч знал, что делать с твоими акциями: 10 правил для российского инвестора. Примеры! Часть 2

- 19 сентября 2024, 20:54

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как защититься от повышения ключевой ставки", а также недавно разобрал "Яндекс". Все идеи на канале, у нас уютно❤ Если интересно заходи!

☕#60. За чашкой чая..

❗Вторая часть статьи о правилах Питера Линча, которые можно применить на РФ рынке. С интересными примерами.

Кому интересно, первую часть можно прочитать на SmartLab – тут

После прочтения книги "Метод Питера Линча. Стратегия и тактика индивидуального инвестора". Решил сделать такой тематическую статью. Возможно, будет интересно почитать)

Питер Линч — инвестор, управляющий фондом Fidelity Magellan Fund с 1977 по 1990 год.

Под его руководством фонд достиг выдающихся результатов, показывая среднюю доходность около 29% в год и значительно превосходя индекс S&P 500

С 1-5 правил найдете в первой части!

6. Осторожно с «новыми стратегическими направлениями»

( Читать дальше )

Про рынок 09,09

- 09 сентября 2024, 08:26

- |

По традиции с новостей!

Неделя была крайне интересной на события, начну с валютного рынка.

«Нерезы», выходящие из наших активов, покупают юань. Правда на неделе наблюдалась странная вещь — что-то непонятное происходило между спотом и фьючерсом, первый рос, второй отстаивался. Но потом все выправилось.

Да и еще МИНФИН РФ С 6 СЕНТЯБРЯ УВЕЛИЧИЛ ПОКУПКУ ВАЛЮТЫ/ЗОЛОТА ПО БЮДЖЕТНОМУ ПРАВИЛУ В 7 РАЗ, ДО 8,2 МЛРД РУБ. В ДЕНЬ.

Но при этом Банки призывают ЦБ срочно решить проблему острой нехватки юаней. Ну что сказать, кроме «нерезов», скупающих юань, для «собственных» банков юаней явно не хватает…

Стоимость юаневой ликвидности приближалась к уровню 60% годовых. На денежном рынке по-прежнему отмечается дефицит юаней. Фрагментация валютного рынка поднимает ставки по операциям своп и репо. Ставки по однодневному репо в юанях достигала 250% годовых. Дефицит юаней в РФ происходит потому что «нерезы» продают рублёвые активы и конвертирует рубли в юани (ну а куда им деваться). Отсюда и дефицит! И китайцы нарезают! Хоть в этом плане начинает прослеживаться логика рынка!

( Читать дальше )

Северсталь

- 28 августа 2024, 08:21

- |

Северсталь

Немного докупил акций Северстали. Цена, вслед за рынком, ушла ниже предполагаемых уровней. Текущий диапазон отмечал и раньше, но сценарий движения был иной.

Тем не менее, сейчас увеличиваю позицию. С точки зрения техники — достаточно сильный уровень. Также здесь проходит недельная скользящая (ЕМА 200).

Локальную цель ставлю 1430-1500 руб — там буду закрывать бОльшую часть позиции в небольшой плюс.

#CHMF

Мой телеграмм канал: t.me/StocksOrbit

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал