DAX

EUREX снова прилег. Имитация бандюгана Жорика Жидкого?

- 01 июля 2020, 10:23

- |

- комментировать

- Комментарии ( 2 )

Lufthansa получит кредит в размере 9 миллиардов евро.

- 14 мая 2020, 11:23

- |

На беспрецедентный шаг пошла копания Lufthansa, которая является одним из крупнейших перевозчиков в Европе, для получения от государства кредита в размере 9 миллиардов евро. Публично были открыты счета в офшорах, использовавшиеся для организации работы за рубежом, сообщает портал airliners.de.

Lufthansa настаивает на скорейшем завершении переговоров, опасаясь потери конкурентных преимуществ после завершения пандемии коронавируса. «Прежде всего, мы не должны влезать в долги. Это парализовало бы нас на годы», — предупредил председатель совета директоров Карстен Шпор.

( Читать дальше )

Как эта «Популярная стратегия бычьего рынка» может иметь неприятные последствия - конкретно

- 29 апреля 2020, 19:49

- |

«Покупка падения» может сработать на бурном бычьем рынке, но это может стоить вам последней рубашки в условиях серьезного спада.

«Покупка падения» может сработать на бурном бычьем рынке, но это может стоить вам последней рубашки в условиях серьезного спада.Тем не менее, эта цитата из Wall Street Journal от 23 марта представляет образ мыслей многих глобальных инвесторов:

Я испугался. Это причина купить.

Настоящий контртренд покупает только тогда, когда он чувствует себя физически больным, когда нажимает клавишу покупки.

Это была более драматичная версия громкого призыва ряда финансовых веб-сайтов в конце февраля о том, чтобы «держаться».

Но «держаться» и «купить провал» гораздо более опасные предложения на свирепом медвежьем рынке — особенно для толпы «купи и держи».

Наша апрельская перспектива мирового рынка дает урок истории с этим графиком основного фондового индекса Германии в годы медвежьего рынка с 2000 по 2003 год:

( Читать дальше )

Почему я не покупаю акции? Лучшее время для того, что бы вложиться в Московскую биржу для трейдера

- 12 апреля 2020, 18:47

- |

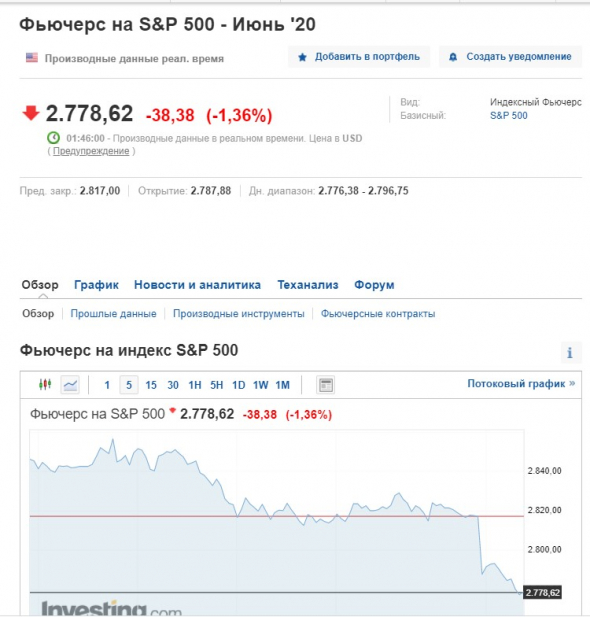

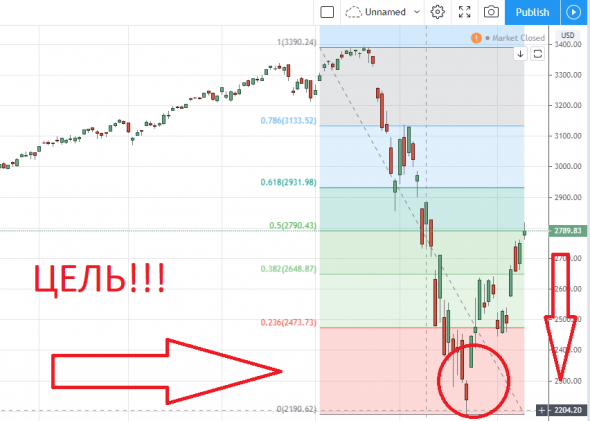

Индекс SP500 упал с уровня 3400 до 2200, а на текущем отскоке уже поднялся на 2660. Я рад этому росту. Во-первых, чем выше пойдет отскок, тем больше вероятность теста дна. Во-вторых, на подъеме есть незакрытый гэп около 4%, а гэпы на дне закрываются с высокой долей вероятности.

Сейчас периодически читаю комментарии, что рынок то растет, а мы не в нем! Но скажите, чего вы ждете дальше? Что рынок с текущих уровней так и пойдет вверх? На «хай», а потом «перехай» и снова начнет раздуваться пузырь?

Даже если вы сейчас зайдете в акции, заработаете по каким-то бумагам 5-7%, то с последующей коррекцией снова просядете процентов на 15. И зачем тогда заходить сейчас?

Индекс РТС с уровня 1650 упал до 800

Здесь тоже наблюдаем гэп на 880, который должен закрыться. На этом уровне я буду делать первые покупки, потом буду докупаться на росте или дальнейшем падении – в зависимости от ситуации на рынке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал