DXY

Разбор месяца. Июнь.

- 05 июля 2021, 21:33

- |

Разбор месяца. Июнь.

➡️ Июнь прошел существенно лучше мая. Все опубликованные идеи, кроме фунта, показывают хорошую динамику. Продолжаю удерживать спекулятивные лонги по идеям в AFLT и VTBR, а также шорт по MGNT.

01.06.21/25.06.21: OZON

(+) После первой публикации в начале месяца OZON демонстрирует довольно устойчивый рост. Первая озвученная цель на медиане вил Шифа была достигнута, до цены 4400 не дотянулись совсем чуть-чуть. Пока цена держится в восходящем канале вил.

Подтянутый мной стоп сработал по 4195. Вышло неудачно. В очередной раз отмечаю, что не стоит жадничать. Нужно ставить стоп с хорошим отступом от рассматриваемого уровня. И в данном случае стоило ориентироваться на минимум свечи открытия 21.06 – 4174 рубля. И стоп размещать под ним, а не под 4200.

Доходность по сделке составила 6,6%.

03.06.21: MTSS

(±) Коррекция в волне (iv) оказалась раза в 2 меньше, чем я ожидал. Структура сформировалась, но в сделку я не вошел. Цена оттолкнулась в волну (v) от ранее пробитого уровня

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Сбербанк, ИндексДоллара, Серебро и валюта (EURUSD, GBPUSD). Матрица уровней. 2 июля.

- 02 июля 2021, 13:40

- |

Матрицы уровней для торговли внутри дня, 2.07.2021

Матрицы — уровни на покупку и продажу, где вероятность сдвигается в пользу трейдера, а также уровни тейк профит.

Сбербанк. Матрица уровней для торговли внутри дня.

Четвертый день наторговывают у уровня поддержки с тф Н1.

Сбер этот месяц находится в широковолатильном боковике на старшем таймфрейме Н1, для более старшего ТФ D1 цена движется в восходящем тренде.

Для внутридневной торговли можно рассмотреть покупки по направлению тренда от 31073, на ретесте и только после закрепления выше уровня. цель1 — 31408

Продажи от зоны 30713-30663 с двумя целями, цель1 — 30445-30413, цель2 — 30223

ИндексДоллара

( Читать дальше )

DXY шорт

- 25 июня 2021, 09:47

- |

Давно я не писал тут, как то некогда было.

Поделюсь прогнозом небольшим своим по индексу доллара а позже выложу еще по двум инструментам мысли.

Вариант номер один ожидаем вульфа с 5 волной выше уровня 93,4, затем надо искать шорт от предполагаемых уровней красным линиями обозначенными.

Второй вариант возможен при пробитии уровня волны 4 из первого вульфа, тогда ждем обновления лоя года по индексу и ищем лонг после.

Больше прогнозов интрадей или долгосрок найдете в моем профиле будет ссылка.

( Читать дальше )

Уолл-стрит не боится инфляции

- 24 июня 2021, 17:37

- |

Главные фондовые индексы растут после распродажи прошлой недели. Так, после заседания ФРС политика регулятора в отношении монетарной политики существенно изменилась. Фактически, в Федрезерве отказались от намерения в течение определенного времени сохранить мягкую политику. Теперь регулятор намерен принимать во внимание текущие данные. Кроме того, в ФРС согласились с возможностью более длительной инфляции, чем предполагалось ранее, что может привести к более раннему ужесточению монетарной политики.

Что толкает рынок вверх?

Несмотря на негативный характер новости, рынок уже на пути восстановления. Что послужило причиной столь быстрого роста?

По мнению аналитиков банка Natixis, реакция рынков на изменение прогнозов ФРС была слишком эмоциональной. Действительно, если верить комментариям ФРС, до смены монетарного курса еще как до Луны. Глава Федрезерва утверждает, что центробанк не планирует повышать ставки в ближайшие месяцы, так как считает, что занятость или инфляция слишком высоки. Чтобы перейти к более агрессивным действиям регулятор должен увидеть фактические свидетельства чрезмерно высокой инфляции или других дисбалансов в экономике.

( Читать дальше )

Рубль, Серебро, DXY и валюта (EURUSD, GBPUSD). Матрица уровней. 24 июня

- 24 июня 2021, 14:02

- |

Матрицы уровней для торговли внутри дня, 24.06.2021

Матрицы — уровни на покупку и продажу, где вероятность сдвигается в пользу трейдера, а также уровни тейк профит.

Рубль. Матрица уровней для торговли внутри дня.

Цена ушла в коррекцию, но для старших ТФ восходящий тренд, на данный момент сохраняется. 73 000 сильный уровень поддержки с ТФ D1, куда движется цена. Не исключено что поддержку пробьют и сделают захват ликвидности в 72 800 с последующим ростом для среднесрочной тенденции.

Сегодня для интрадей торговли можно рассмотреть уровень на покупку 73 900 с двумя целями, к продажам можно присмотреться от уровня 73 498, на ретесте, также с двумя целями.

Серебро

( Читать дальше )

Про рынок 22.06

- 22 июня 2021, 07:54

- |

Всех приветствую!

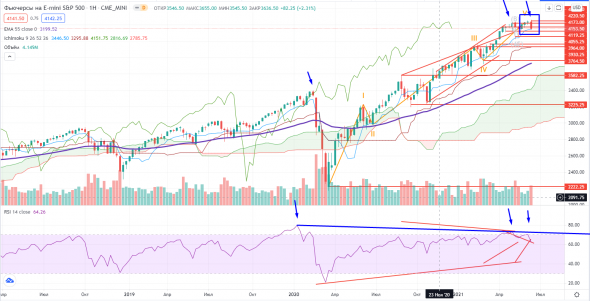

Америка почти откупилась. Фьючерс на S&P как ни в чем не бывало снова под историческим хаем. Логика денег конечно сильная вещь!

DXY приостановил свой рост, что не удивительно (ведь и деревья не растут до небес), но не было дивергенции на локальном хаю, поэтому его повтор не исключаю...

( Читать дальше )

Про рынок 21,06

- 21 июня 2021, 08:52

- |

Всех приветствую!

Вот и прошла эта возможно знаковая неделя. Напомню, что прошла встреча Путина и Байдена (на которой ничего определяющего на случилось (как впрочем я и предполагал). Но уже есть возможность снова говорить о санкциях, что и происходит...

Прошло заседание ФРС по ставкам в Америке, на котором было аккуратно признано все-таки наличии инфляции. Да, конечно Пауэлл частично признал наличие инфляции, но формально. Еще раз повторю, что США пока не готовы повышать ставки и ограничивать QE, т.к. ЕЦБ не сделал этого накануне. Поэтому формально ничего не изменилось на мой взгляд.

Но при этом Америка начала все-таки падать. Пока это только коррекция, которую в любой момент могут откупить, но это первый знак на это…По крайней мере неделька закрылась достаточно сильной черной свечой. Возможно она все-таки первой пойдет на уменьшение QE...

( Читать дальше )

DXY. Новый тренд или коррекционный рост?

- 18 июня 2021, 20:20

- |

В последнем обзоре DXY два месяца назад писал о своих ожиданиях об окончании снижения и развороте наверх. Несмотря на небольшой пробой нижней границы рассматриваемого канала и некую консолидацию под ней, Индекс ниже не ушел, и Доллар в последние дни очень резко укрепляется вследствие проявления ястребиной политики ФРС. Рынок ожидает более высоких ставок в среднесрочном периоде.

Немного пересмотрел разметку, выделив теперь все восходящее движение на старте года в начальную диагональ в волне 1. На отметке 89,6, где завершилось коррекционное снижение, сошлись 3 потенциальные цели для вершины 2:

1️⃣ Уровень окончания волны [ii]of1.

2️⃣ Уровень 0,9 коррекции по Фибоначчи. Начальная диагональ имеет свойство корректироваться глубоко.

3️⃣ Волна [c]of2 достигла величины 0,618 от волны [a]of2.

( Читать дальше )

Про рынок 18,06

- 18 июня 2021, 08:44

- |

Всех приветствую!

Вчера в Америке ничего по сути не происходило. Да, конечно Пауэлл частично признал наличие инфляции, но формально. Еще раз повторю, что США не готово повышать ставки и ограничивать QE, т.к. ЕЦБ не повысил ставки. Поэтому формально ничего не изменилось на мой взгляд. Паника в Америке может улечься и «снова корова»…И все может вернуться «на круги своя». Что и требовалось доказать.

Зато вчера продолжил рост DXY, и пока ничего не мешает ему расти и дальше…

( Читать дальше )

Про рынок 17,06

- 17 июня 2021, 08:44

- |

Всех приветствую!

Две проблемы отчасти разрешились. Переговоры между Путиным и Байденом прошли, в моменте вроде как был позитив (особенно в начале, когда они пожали руки), но по факту ни о чем конкретном они не договорились, да и не могли в принципе, каждый остался при своем мнении… Ничего необычного, все ожидаемо…

ФРС оставил ставку без изменений. Тоже в принципе ожидаемо. Достаточно патовая ситуация складывается. ЕЦБ ставку не поднял, ФРС также «не заметил» инфляции. Когда «типа две самые устойчивые экономики мира» борются со своими рынками, Китай тихой сапой потирает руки. Когда два кита заняты борьбой за рынки между собой, для других экономик (более гибких в принятии решений) может оказаться это раем.

Одним из пунктов последующей конференции был такой пункт, что ФРС будет продолжать покупать облигации на 120 миллиардов долларов. Ожидается, что ставки останутся неизменными до 2021 года, по словам всех чиновников ФРС, но появились вероятности повышения ставки к концу 2023 года. И Пауэлл намекнул на это в своем пресс-релизе «Инфляция может оказаться более высокой и устойчивой, чем мы ожидали.»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал