Deutsche Bank

3 графика, которые могут заставить Фед приободриться

- 04 марта 2016, 05:11

- |

Текущую ситуацию в мировой экономике и на финансовых рынках нельзя назвать однозначной. Однако главный международный экономист Deutsche Bank – Торстен Слок – настроен по-бычьи.

По мнению эксперта, «весна вернулась» в американскую экономику. Кроме того, Т.Слок утверждает, что ФРС должна поднять процентные ставки уже на следующем заседании – в марте.

Согласно сегменту производных инструментов на fed funds rate, вероятность подобного развития событий оценивается участниками рынка лишь в 2%. Тем не менее, Т.Слок аргументирует свою позицию улучшением ситуации в экономике США, приводя в качестве доказательства три графика.

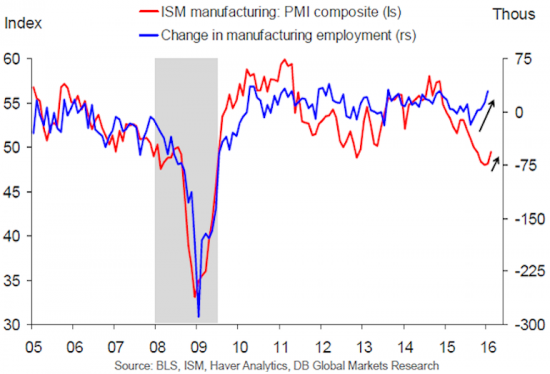

— Появилось подтверждение уменьшения негативного влияния сильного доллара на экономику США. Это видно из улучшения Индекса деловой активности от ISM, в частности, подындекса занятости.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Deutsche Bank: три причины, почему EUR/USD снизится ниже паритета

- 24 февраля 2016, 18:14

- |

1. Смягчение монетарной политики ЕЦБ

Учитывая слабость макроэкономических данных, ужесточение финансовых условий и приостановку падения единой валюты, ЕЦБ получил все необходимые поводы для того, чтобы расширить стимулирование на заседании в марте.

2. Сокращение валютных резервов центральных банков

Согласно нашим оценкам, снижение резервов в 2016 году составит от 700 млрд. до 1,6 трлн.

3. Международная инвест.позиция ЕС

Опубликованные на прошлой неделе данные из Еврозоны показали, что в 4 квартале прошлого года величина оттока капитала составила 500 млрд. – новое рекордное значение

Deutsche Bank: Медведи столкнулись с проблемой

- 16 февраля 2016, 05:10

- |

«Медведи столкнулись с проблемой», — пишет экономист Deutsche Bank Торстен Слок. Прежде всего, речь идет о ситуации в США.

Далее эксперт поясняет, что трудности в нефтегазовом секторе так и не перекинулись в полной мере на американскую экономику, а макроданные США глобально не слишком не ухудшаются. Т.Слок указывает на тот факт, что январская статистика продемонстрировала рост потребительских расходов, падение уровня безработицы, а также ускорение темпов роста заработных плат в стране.

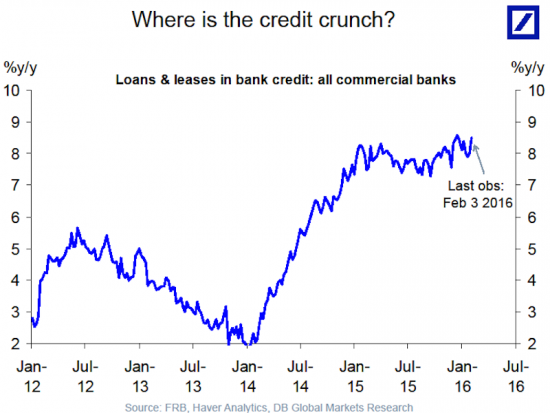

Более того, недельные данные указывают сильные позиции банковского кредитования, находящегося в районе максимумов за пострецессионный период. Если бы экономика США испытывала серьезные затруднения, то подобного бы не наблюдалось. Следует отметить, что последний опрос специалистов по кредитованию (Senior Loan Officer Opinion Survey) указал на некоторое ужесточение условий кредитования в Штатах. Учитывая декабрьское повышение ставок ФРС, это не является сюрпризом. Тем не менее, на фактических данных по выдаче кредитов это пока не отразилось.

БКС Экспресс

Территория заблуждений. Кухонный форекс

- 14 февраля 2016, 13:13

- |

На днях пообщался с одним товарищем из DB на тему дилеров и брокеров. Товарищ оказался весьма осведомлён во многих вопросах и даже показал мне несколько схем использования FIX протокола (Financial Information eXchange protocol)самим Deutsche Bank. Основные правила действия дилеров и брокеров мало различаются, если показывать на пальцах, то есть всего одно основное различие: брокер сводит контрагентов (покупателей и продавцов любого актива) напрямую, взимая комиссию, а дилер действует «от имени» или «по поручению» клиента, и в конечном итоге всё равно обращается к каком-либо брокеру, зачастую к прайм-брокеру, если разговор идёт о рынке Forex.

На днях пообщался с одним товарищем из DB на тему дилеров и брокеров. Товарищ оказался весьма осведомлён во многих вопросах и даже показал мне несколько схем использования FIX протокола (Financial Information eXchange protocol)самим Deutsche Bank. Основные правила действия дилеров и брокеров мало различаются, если показывать на пальцах, то есть всего одно основное различие: брокер сводит контрагентов (покупателей и продавцов любого актива) напрямую, взимая комиссию, а дилер действует «от имени» или «по поручению» клиента, и в конечном итоге всё равно обращается к каком-либо брокеру, зачастую к прайм-брокеру, если разговор идёт о рынке Forex.После довольно продолжительных поисков, нашёл крохи информации об объёмах, проводимых через себя разными провайдерами ликвидности, и одним из самых мощных оказался всё тот же Deutsche Bank, по нескольким разным оценкам (одну из них публиковал Рейтерс), через этот системообразующий институт проходит до 35% ликвидности рынка FX. И немаловажная деталь для нашего разговора, DB подключен к основным системам ECN — Reuters, Currenex, Electronic Broking Service (EBS).

( Читать дальше )

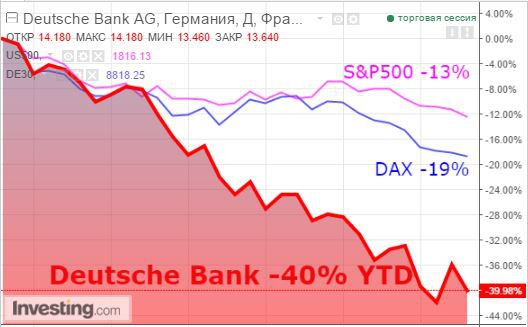

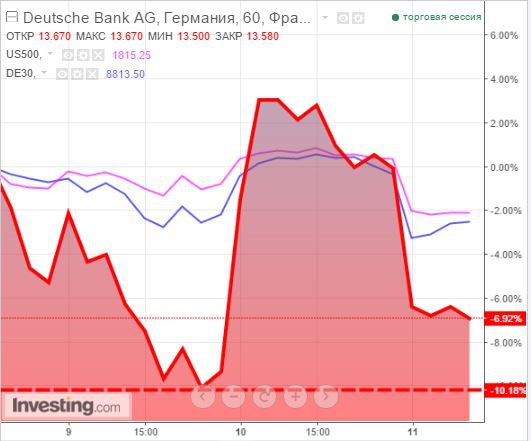

Deutsche Bank -9,6% Огромный немецкий черный лебедь тянет рынки вниз

- 11 февраля 2016, 14:45

- |

( Читать дальше )

Deutsche bank (кандидат на вылет)

- 28 января 2016, 02:28

- |

Одной из причин снижения рейтинга стали изменения в законодательстве Германии о банкротстве, запланированные на январь 2017 года, указывается в документе. В соответствии с новыми правилами вклады в случае банкротства должны быть защищены лучше, чем некоторые непокрытые долговые обязательства. Это означает в условиях, когда банк еще не выработал новую стратегию, соответствующую новым правилам, дополнительные риски для инвесторов.

20 января крупнейший немецкий банк заявил, что у него ожидается первый с 2008 года годовой убыток в размере 6,7 млрд евро. Он обусловлен необходимостью урегулирования претензий регуляторов и судебных исков, издержками на масштабную реструктуризацию и сложной ситуацией на рынке.

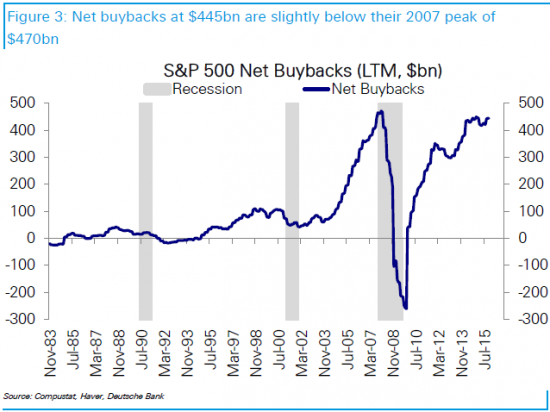

Deutsche Bank разрушает легенды о программах buyback в США

- 18 января 2016, 08:31

- |

Одним из факторов роста американского фондового рынка в предыдущие годы были программы по обратному выкупу акций (buyback), которые являются одним из способов вознаграждения корпорациями инвесторов.

Однако, ходят слухи, что в перспективе ситуация может измениться в связи с грядущим повышением ставок ФРС. Стоит ли паниковать по этому поводу? Deutsche Bank поспешил отвергнуть стереотипы, рассказав о «мифах» и «реальности», связанных с программами buyback.

Миф 1. Программы buyback достигли своего потолка.

В реальности, если посмотреть на объем buyback за последние 12 месяцев относительно прибыли американских корпораций (42%), то на предыдущем пике соотношение было намного выше (60%). Таким образом, определенный потенциал еще есть.

Миф 2. Все buyback финансируются за счет долга.

Хотя многие компании и размещают бонды с целью получения средств для обратного выкупа акций, это вторичный фактор. Deutsche Bank указал на тот факт, что операционный денежный поток S&P 500 полностью покрывает дивиденды, buyback и капитальные расходы. Таким образом, долговая нагрузка, обусловленная обратным выкупом акций, в целом не является чрезмерной.

( Читать дальше )

Альтернативная рецессия в США. Стоит ли ее бояться?

- 19 октября 2015, 05:01

- |

В последнее время на фоне выхода неоднозначной макростатистики появились слухи о грядущей рецессии в США. Давайте попробуем разобраться, насколько они обоснованы?

Действительно, определенные поводы для беспокойства есть. Америка может столкнуться с рецессией, но не полномасштабной, а так называемой «рецессией корпоративных прибылей». По данным исследовательской организации FactSet, падение консолидированной прибыли компаний S&P 500 в 3-м кв. г/г может составить 5,5%. Это грозит стать 2-м отрицательным кварталом подряд и наихудшей ситуацией с 2009 года. Подобная ситуация обусловлена, прежде всего, падением цен на сырье и сильным долларом.

Проблема в том, что рецессии корпоративных прибылей не часто случаются без общеэкономических рецессий. Однако Deutsche Bank призывает не паниковать, считая, что реальной рецессии в США не произойдет.

Аналитики указывают на солидный сектор услуг, который формирует 85% экономики США. По мнению Deutsche Bank, для начала рецессии в классическом понимании нужно более широкомасштабное сокращение доходов американских компаний. А пока речь идет о влиянии вышеуказанных негативных факторов скорее на отдельные сегменты. Примечательно, что если посмотреть на маржу (рентабельность) продаж корпораций S&P 500, то пострадали преимущественно показатели нефтегазового сектора.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал