SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

EURUSD

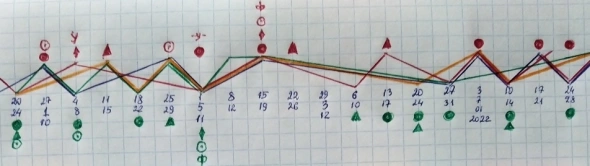

Остались две цели в EURUSD перед разворотом наверх, вторая может быть отменена, но не факт.

- 26 октября 2021, 00:35

- |

EURUSD — валютная пара, имеющий подавляющий вес в индексе доллара.

Цель1: ±1,1542.

Цель2: ±1,1425.

После достижения целей или цели, наверху будет первая серьёзная цель [ 1,1920 ], далее [ 1,2250 ]...

Поскольку золото отвязалось от процентных ставок по 10-ти и 30-ти леткам США и от индекса доллара, то пусть вас не смущает раскореляция.

Золото растёт сейчас в инфляцию даже на фоне укрепления индекса доллара и роста доходности по облигациям.

Это точно не просто так, заключительный толчок возможно до первой декады декабря 2021 включительно, сначало в этом фьючерсе золота, может ознаменовать некое событие, микро война, которое сольёт в сливной бочок все риски и рост золота станет тогда объяснимым, пусть и инфляция, пусть его толкают вверх те, кто им затарился за последние 10 лет, кто не хочет отдавать дёшево, а напротив взвинчивает котировки вверх под соусом инфляции...

Не думаю, что золото сильно сольют и после экспирации текущего фьючерса, мне кажется золото начали толкать наверх проведя в накоплении достаточно долго.

( Читать дальше )

Цель1: ±1,1542.

Цель2: ±1,1425.

После достижения целей или цели, наверху будет первая серьёзная цель [ 1,1920 ], далее [ 1,2250 ]...

Поскольку золото отвязалось от процентных ставок по 10-ти и 30-ти леткам США и от индекса доллара, то пусть вас не смущает раскореляция.

Золото растёт сейчас в инфляцию даже на фоне укрепления индекса доллара и роста доходности по облигациям.

Это точно не просто так, заключительный толчок возможно до первой декады декабря 2021 включительно, сначало в этом фьючерсе золота, может ознаменовать некое событие, микро война, которое сольёт в сливной бочок все риски и рост золота станет тогда объяснимым, пусть и инфляция, пусть его толкают вверх те, кто им затарился за последние 10 лет, кто не хочет отдавать дёшево, а напротив взвинчивает котировки вверх под соусом инфляции...

Не думаю, что золото сильно сольют и после экспирации текущего фьючерса, мне кажется золото начали толкать наверх проведя в накоплении достаточно долго.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Рубль прорвался дальше, но стоит задуматься?

- 21 октября 2021, 22:40

- |

Добрый день!

Рубль подходит к горизонтали 70.50, от которой цены могут скорректироваться в обратную сторону, к пробитой поддержке 71.50. В принципе, стоит посмотреть на поведение цены около горизонтали – ведь дальнейшее пробитие котировками уровней вниз также не стоит сбрасывать со счетов:

Пара EUR/USD, после продолжительного падения на прошлых неделях, корректируется вверх. Недалеко находится нисходящий канал, от которого и будет интересно смотреться отбой цен вниз:

( Читать дальше )

EUR/USD

- 21 октября 2021, 08:37

- |

💶 ЕВРО при если нарисует паттерн на уровне объемов — можно покупать дальше по тренду...

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал