Etf

Тоp ETF's от iShares (Blackrock)

- 14 января 2015, 11:18

- |

Что такое ETF — мы уже рассмотрели в статье http://utmagazine.ru/posts/5749-chto-takoe-etf-exchange-traded-fund .

В данной статье мы рассмотрим 20 самых интересных и ликвидных биржевых фондов от одного из крупнейших провайдеров iShares (Blackrock). Данная статья не ставит перед собой цель показать объемы торгов ETF, или “крутость” компаний, их предоставляющих. Основная цель — показать невероятное разнообразие рынка биржевых фондов и доказать, что он может являться универсальной заменой рынков акций, ПИФов и фьючерсов!

Сразу хочется прояснить одну деталь, в частности — аббревиатуру MSCI, присутствующую в названии большинства фондов данной компании. Это не что иное, как призрак коммунизма Morgan Stanley Capital International, группа индексов, рассчитываемая аналитической компанией MSCI Inc., являющейся “дочкой” кого бы Вы подумали? Правильно, банка Morgan Stanley.

1. EEM — iShares MSCI Emerging Markets ETF

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 0 )

Инвестидея на амер. рынка: шорт нефтяные акции, покупка нефти

- 13 января 2015, 13:29

- |

Купить можно нефть через обычные фьючерсы или через ETF типа USO (самый ликвидный на нефть).

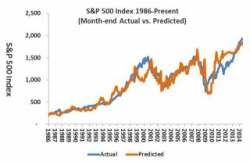

Дело в том, что сейчас финансовые активы (акции) из-за QE сильно перегреты относительно реального актива (цены на нефть), к которому тем не менее финансовые активы неразрывно привязаны.

Вот спер картинку в твиттере:

Если построить отношение XLE к Бренту, то выглядеть оно будет так:

Кстати золото к нефти на максимуме за 16 лет, но это соотношение я бы не стал шортить, потому что не вижу идеи под ним

Что росло в Америке в кризис 2008?

- 22 декабря 2014, 18:29

- |

Интересуют акции, etf в ценовом диапазоне $10-$100.

Индексы не интересуют. С товарами сам разобрался (потому что их немного)

Буду рад любой информации по теме.

Спасибо.

Покупаем Америку!

- 10 декабря 2014, 17:19

- |

Итак, что мы должны ожидать до конца декабря от американских индексов?

Распостраннено мнение, что рынок берет паузу в связи с праздниками, разные фонды и инвест компании закрывают позы для реализации профитов. Действительно логично, но если проверим динамику того же Дау в последние 100 лет, декабрь является самым лучшим месяцем для индекса после апреля. Индекс штатских голубых фишек в среднем поднимался на 1.42% в декабре в последний век и позитивная доходность имела место в 73% случаев.

С учетом того, что Фед пока не преркрывает окно дешевой ликвидности, лонги от небольших коррекций кажутся не такой уж плохой идеей. Так что заполняем тележку и начинаем покупать американскую мечту.

ETF

- 19 ноября 2014, 14:26

- |

Говоря о показателе волатильности рынка VIX, хочу обратить ваше внимание на несколько деривиативных продуктов TVIX, UVXY, XIV.

Покупать индех волатильности можно только посредством опционов с ограниченным сроком действия и высоким премиумом, поэтому для хеджирования часто используются выше указанные инструменты. Давайте проанализируем инвестиции в эти три инструменты за период времени с 26 Марта 2004г по 15 Октября 2013г. За это время 1000$ инвестированные в TVIX и UVXY(Velocity daily 2xVIX, ultra VIX short term)фактически бы обнулились $0.00012, $0.00014, а инвестированные в XIV(velocity daily inverse) принесли бы $17,865.

Из этого можно сделать вывод что выгодно играть против волатильности на длительных интервалах.

Тонкости VIX, VXX, XIV, XVZ. Что работает, а что — просто Красивая Сказка?

- 17 ноября 2014, 08:52

- |

VIX, VXX и др. Производные – Разоблачение Мифов.

VIX, VXX и др. Производные – Разоблачение Мифов.

Последнее время индекс волатильности VIX стал очень популярен. Чикагская биржа опционов CBOE постоянно применяет академический подход к трейдингу и проводит агрессивную маркетинговую компанию по популяризации своих продуктов.Кому это выгодно?Чтобы понять суть, давайте разберем все по порядку.CBOE не создавала VIX с целью поупражняться в высшей математике или в качестве инструмента для предвещения движения рыночных индексов. Она создала его с единственной целью – монетизировать рыночную волатильность. Вы вероятно не совсем меня поняли. Не продавать или покупать волатильность, а создать инструмент, который будут покупать другие, и зарабатывать на комиссионных. И получилось это только со второй попытки. Создав VIX, они создали основание для целой плеяды других продуктов по торговле волатильностью.( Читать дальше )

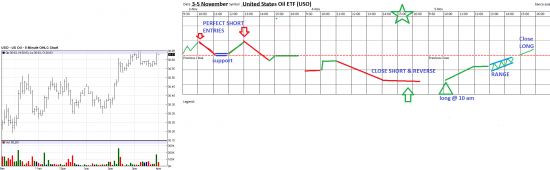

USO - торговая стратегия для тех, кто на америке

- 03 ноября 2014, 15:38

- |

Это расчет по биржевому фонду

US Oil ETF (USO)

на три дня, считается по интервалу в 1 час. Затем выделяется паттерн и раставляются оптимальные входы/выходы, исходя из результатов расчета.

Вот что получилось:

Как отработал предыдущий торговый расчет

Какие биржевые фонды (ETF) показывают наибольшую доходность и стабильность?

- 26 октября 2014, 15:02

- |

Инвесторы, придерживающиеся консервативной стратегии инвестирования получают большую премию за риск.

После недавней распродажи индекса S&P 500, которая составила почти 10%, некоторые биржевые фонды акций уже вернулись на свои прежние позиции. Причем некоторые из них обновили свои 52-недельные максимумы.

После заявлений о том, что Федеральный комитет по открытым рынкам (FOMC) рассмотрит поддержание нулевых политики процентных ставок в течение длительного периода, акции нециклических сегментов, не особенно привязанных к экономике США — это товары широкого потребления, коммунальные услуги, здравоохранение, показали положительные результаты, меньший уровень просадки и низкую волатильность.

читать дальше

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал