EuruSD

Ожидания ослабления USD. Сезонные тенденции и вероятности на Пятницу 10.01.2025

- 10 января 2025, 08:46

- |

Здравствуйте Уважаемые трейдеры! Александр Борских подготовил для Вас свежую информацию.

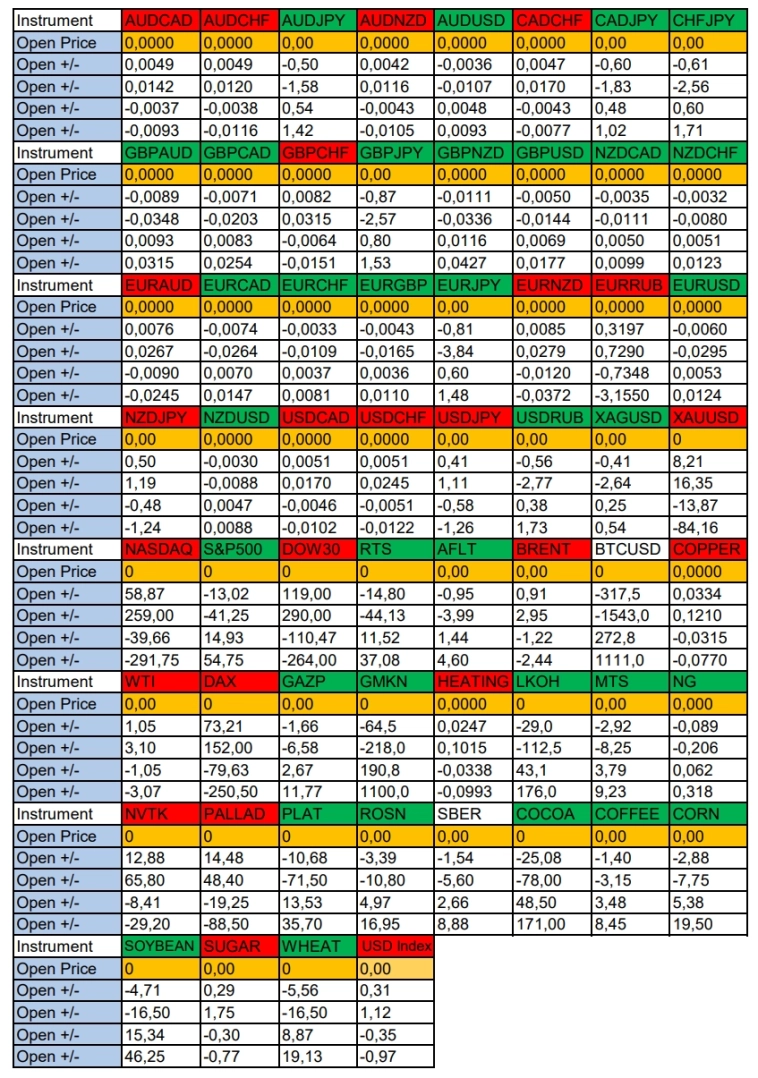

Очередные сезонные тенденции на Пятницу 10 Января 2025 по основным мажорам финансовых рынков.

Весь перечень анализируемых активов указан ниже в общем количестве 60 инструментов. Здесь Вы найдете активы рынка Форекс, популярные активы Московской биржи, не менее популярные активы Чикагской биржи СМЕ и мажор криптовалютного сегмента — Биткоин, за которым следуют все альткоины.

Первый блок информации с зонами лимитных покупок и продаж. Данная информация включает в себя не только статистический показатель волатильности каждого актива, но и ближайшие опционные страйки с учетом премий за риск (Для верных расчетов рекомендуется просмотреть теоретическое видео в свободном доступе — Как использовать блок сезонности).

А теперь сам блок информации №1:

Второй блок информации с направленным вектором движения и вероятностями (внимательно обращаем внимание на цену открытия каждого актива. Обязательно для верных расчетов берем только цену открытия спотового актива). Как использовать вероятности в отношении цены открытия спотового актива — смотрим видео в открытом доступе (Как использовать блок сезонности). Данная информация с вероятностями поможет определить какова вероятность закрытия дня в отношении цены открытия этого же дня.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

С долларом некому тягаться

- 10 января 2025, 08:39

- |

Рынок учитывает все. Нежелание фондовых индексов США продолжить ралли на фоне безудержного роста доходности трежерис несет фундаментальное послание, что американская экономика достигла пределов роста. Новые попытки ее стимулировать будут генерировать инфляцию и заставят ФРС отказаться от идеи снижения ставок. Если так, EURUSD есть куда падать.

Победа Дональда Трампа на президентских выборах показалась акциям сказочным сном. Вера в разгон ВВП и связанное с ним увеличение корпоративных доходов благодаря фискальным стимулам и дерегулированию затуманила инвесторам глаза. Рынок воспринимал только хорошие новости, а рост доходности казначейских облигаций казался чем-то незначительным.

За любым сном следует пробуждение. Дональд Трамп несет не только хорошее. Его торговые тарифы и анти-иммиграционная политика угрожают охладить экономику. Фискальные стимулы увеличат госдолг и предложение облигаций. Неуспевающий за ним спрос выливается в снижение цен и рост доходности. Президент ФРБ Ричмонда Томас Баркин объясняет ситуацию на рынке долга налогово-бюджетной политикой, а не намерением ФРС сделать паузу.

( Читать дальше )

“Минутки” ФРС не смогли помочь доллару совершить новый подвиг. Ждем NFP?

- 09 января 2025, 17:40

- |

Протокол прошедшего заседания ФРС (Fed Minutes) опубликованный вчера, не смог настроить доллар на новый подвиг несмотря на необычайно ясный сигнал, что темп смягчения монетарной политики замедлится в 2025 году. Рынок, вероятно, сделал вывод об этом и заложил его в цены еще в декабре, когда вышел точечный график прогнозов (Dot plot), который показал, что медианный прогноз ставки на конец 2025 предполагает всего два снижения ставки вместо четырех:

Что интересно, ФРС наконец признала, что именно планы Трампа в сфере иммиграции и внешней торговли замедлят прогресс по инфляции, что и обосновывает более осторожный подход к снижению ставки. Ранее ФРС избегала заявлений о том, как повестка Трампа может повлиять на монетарную политику, ограничиваясь сообщениями, что эффекты от принимаемых администрацией решений только предстоит оценить.

EUR/USD показывает признаки стабилизации после снижения до минимума нескольких лет в область 1,0300. Рынок похоже ждет отчета по занятости, чтобы скорректировать вероятности исходов мартовского заседания ФРС, которое в ближайшее время будет одним главных среднесрочных факторов ценообразования для доллара. Шансы паузы оцениваются в 55.8% и пространство для дополнительной переоценки, как видно сохраняется:

( Читать дальше )

EUR/USD на краю пропасти, но смогут ли медведи добиться окончательной бычьей капитуляции?

- 09 января 2025, 17:25

- |

На недельном таймфрейме EUR/USD цена прорвала область поддержки, сформированной между уровнями 1.0368 и 1.0450. Если потенциал медведей продолжать расти таким же темпом, то в скором времени можем увидеть продолжение похода на юг. А снижаться есть куда – фокус рынка может сместиться даже в сторону паритета:

На дневном графике EUR/USD медведи отбивают контратаки быков, сохраняя цену ниже области поддержки 1.0368-1.0450. Активизация покупателей может наступить после возвращения котировок выше обозначенной области, хотя для этого могут потребоваться значительные усилия, чтобы вырвать евро из медвежьих лап:

( Читать дальше )

Доллар не удивил

- 09 января 2025, 08:57

- |

Декабрьское снижение ставки по федеральным фондам на 25 б.п до 4,5% рынки назвали «ястребиным срезом». Из-за обновленных прогнозов FOMC оно обрушило фондовые индексы, взвинтило доходность трежерис и укрепило доллар США. Инвесторы были в праве ожидать «ястребиной» риторики от протокола последнего заседания ФРС. Не дождались, что вкупе с комментариями Кристофера Уоллера и разочаровывающей статистикой от ADP заставило «медведей» по EURUSD отступить.

Федрезерв не сказал ничего, что могло бы еще больше напугать финансовые рынки. Чиновники посчитали, что инфляция, вероятнее всего, продолжит опускаться к таргету в 2%, однако этот процесс может занять больше времени из-за возможных изменений в торговой и иммиграционной политике. Ставки в настоящее время меньше сдерживают экономику, поэтому следует использовать осторожный подход к их корректировке.

Таким образом, центробанк не уверен, что ускорение инфляции осенью не свидетельствует о скрытом ценовом давлении в экономике и что политика Дональда Трампа не увеличит темпы роста CPI и PCE. Он предпочитает поставить процесс монетарной экспансии на паузу, и срочный рынок сигнализирует, что следующее снижение ставок состоится только в мае. Неудивительно, что доходность трежерис растет, создавая давление на рынок акций и способствуя падению EURUSD.

( Читать дальше )

Ожидания укрепления USD. Сезонные тенденции и вероятности на Четверг 09.01.2025

- 09 января 2025, 08:37

- |

Здравствуйте Уважаемые трейдеры! Александр Борских подготовил для Вас свежую информацию.

Очередные сезонные тенденции на Четверг 09 Января 2025 по основным мажорам финансовых рынков.

Весь перечень анализируемых активов указан ниже в общем количестве 60 инструментов. Здесь Вы найдете активы рынка Форекс, популярные активы Московской биржи, не менее популярные активы Чикагской биржи СМЕ и мажор криптовалютного сегмента — Биткоин, за которым следуют все альткоины.

Первый блок информации с зонами лимитных покупок и продаж. Данная информация включает в себя не только статистический показатель волатильности каждого актива, но и ближайшие опционные страйки с учетом премий за риск (Для верных расчетов рекомендуется просмотреть теоретическое видео в свободном доступе — Как использовать блок сезонности).

А теперь сам блок информации №1:

Второй блок информации с направленным вектором движения и вероятностями (внимательно обращаем внимание на цену открытия каждого актива. Обязательно для верных расчетов берем только цену открытия спотового актива). Как использовать вероятности в отношении цены открытия спотового актива — смотрим видео в открытом доступе (Как использовать блок сезонности). Данная информация с вероятностями поможет определить какова вероятность закрытия дня в отношении цены открытия этого же дня.

( Читать дальше )

ФРС может "забыть" о снижении ставок на фоне роста проинфляционных рисков в США

- 08 января 2025, 17:22

- |

На момент написания этой статьи в среду EUR/USD стремительно падает, пробив уровень 1.0300, после попытки во вторник прорваться в область краткосрочного сопротивления 1.0500. Пара теряет большую часть начальных недельных достижений после выхода вчерашних данных по США, которые оказались «ястребиными» для ФРС: вероятность снижения ставки в марте упала ниже 40%. Кроме того, сработал и технический сигнал на продажу: пару начали продавать при приближении к ключевой среднесрочной линии сопротивления:

Рынок казначейских облигаций США вчера показал слабость, а фондовые рынки снизились, что оказало дополнительную поддержку защитной валюте — доллару. Среди опубликованных данных наибольшее внимание привлекли данные JOLTS о вакансиях, свидетельствующие о вновь возникшем повышенном спросе на рабочую силу в США, а также индексы ISM:

( Читать дальше )

Ожидания слабого USD. Сезонные тенденции и вероятности на Среду 08.01.2025

- 08 января 2025, 09:11

- |

Здравствуйте Уважаемые трейдеры! Александр Борских подготовил для Вас свежую информацию.

Очередные сезонные тенденции на Среду 08 Января 2025 по основным мажорам финансовых рынков.

Весь перечень анализируемых активов указан ниже в общем количестве 60 инструментов. Здесь Вы найдете активы рынка Форекс, популярные активы Московской биржи, не менее популярные активы Чикагской биржи СМЕ и мажор криптовалютного сегмента — Биткоин, за которым следуют все альткоины.

Первый блок информации с зонами лимитных покупок и продаж. Данная информация включает в себя не только статистический показатель волатильности каждого актива, но и ближайшие опционные страйки с учетом премий за риск (Для верных расчетов рекомендуется просмотреть теоретическое видео в свободном доступе — Как использовать блок сезонности).

А теперь сам блок информации №1:

Второй блок информации с направленным вектором движения и вероятностями (внимательно обращаем внимание на цену открытия каждого актива. Обязательно для верных расчетов берем только цену открытия спотового актива). Как использовать вероятности в отношении цены открытия спотового актива — смотрим видео в открытом доступе (Как использовать блок сезонности). Данная информация с вероятностями поможет определить какова вероятность закрытия дня в отношении цены открытия этого же дня.

( Читать дальше )

Доллар ходит по углям

- 08 января 2025, 08:45

- |

Спекуляции вокруг тарифов Дональда Трампа позволили EURUSD решиться на прыжок дохлой кошки. Известная в техническом анализе формация, предполагающая резкое движение в направлении, противоположном действующему тренду. Так как кошка все равно мертва, все быстро возвращается на круги своя. Точно также как весь мир ждет инаугурации республиканца, валютный рынок – паритета евро с долларом США. По мнению Bank of New York Mellon и Mizuho он станет реальностью уже в январе.

С чего новый год начнешь, так его и проведешь. Американские горки по EURUSD стали своеобразной репетицией того, что ждет трейдеров в 2025. Рынок уверен в силе доллара США, однако стоит появиться крупице сомнений, как чрезмерно «бычьи» позиции по гринбэку тут же сокращаются, что приводит к взлету EURUSD. Так, хедж-фонды нарастили нетто-лонги по «американцу» до максимальных уровней с января 2019! По сути, они ходят по раскаленным углям, и как только запахнет жареным, попытаются сбежать.

Боюсь, что резкие колебания EURUSD станут визитной карточкой наступившего года, а инвесторам следует привыкнуть к маниакальным понедельникам Дональда Трампа. Точно также как на рубеже XX и XXI века нефть реагировала на чих принцев Саудовской Аравии, гринбэк будет штормить в зависимости от того, с какой ноги встанет президент США.

( Читать дальше )

Развитие сделки по недельному плану в паре EUR_USD

- 08 января 2025, 00:16

- |

При закреплении за нижней границей SELL_ZONE на четырехчасовом таимфрейме буду переносить STOP ниже — к верхней границе зоны. Если не закроет по стопу буду давать дышать до конца недели минимум.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал