Globaltrans

RAZB0RKA данных РЖД за Сентябрь'22 и отчета GLOBALTRANS за 1п'22

- 06 октября 2022, 11:05

- |

Решил обьединить эти 2 темы в одну разборку, так как они тесно связаны друг с другом

Любой обзор GLOBALTRANS начинается с графика ставки аренды полувагона

Что же, не буду нарушать традицию

Спотовая ставка аренды в начале Октября составляет около 2000 руб/сутки

От пиков весны, снижение составило уже около 30%

В чем причина такого резкого снижения ставки? Причины 2-е

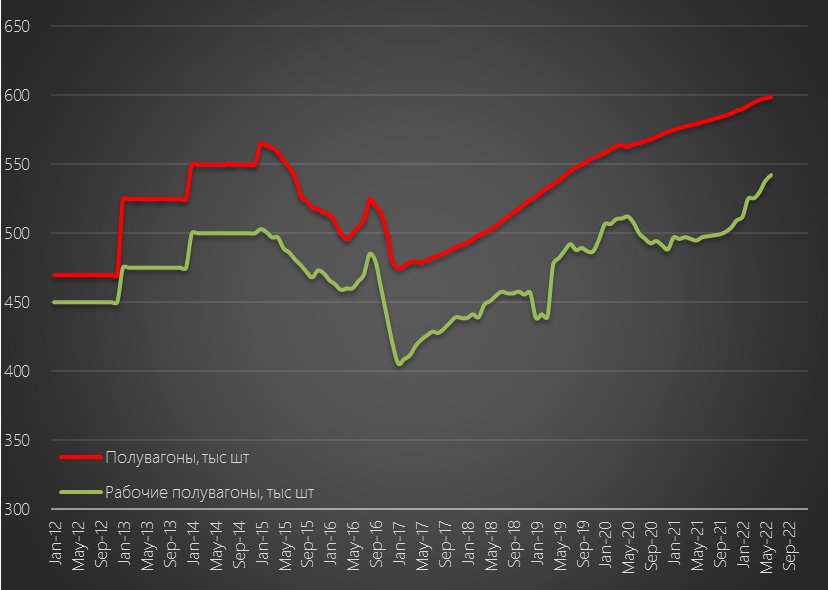

1 причина — продолжающийся рост количества полувагонов на рынке

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 18 )

РЖД: сентябрьские тренды намекают на стабилизацию ситуации с погрузкой

- 05 октября 2022, 00:18

- |

🚂 Погрузка на сети РЖД за сентябрь 2022 года сократилась на 5,3% (г/г) до 100,8 млн т.

📊 В августе снижение погрузки составило 5% (г/г), в июле показатель сократился на 5,5% (г/г). В октябре железнодорожники ожидают сокращения погрузки на 5% (г/г). Ситуация стабилизировалась, и можно сделать осторожный вывод, что пик кризиса у ж/д операторов пройден.

📉 По данным электронной торговой площадки железнодорожных грузоперевозок RailCommerce, в сентябре спотовые ставки аренды полувагона продолжили своё падение, и показатель сократился уже до 2168 руб. При этом ставки по-прежнему более чем в полтора раза выше показателя годичной давности, что позволяет оператором компенсировать потери от сокращения погрузки.

При этом операторы фиксируют рост оборота вагонов и не ожидают значительного падения ставок в 4 кв. 2022 года. РЖД вновь выделили преференции угольной продукции при перевозках на Восточном полигоне в зимний период.

( Читать дальше )

Лукойл - устойчивый в кризис бизнес с высокими дивидендами и байбэком - Солид

- 03 октября 2022, 19:44

- |

Тем не менее, уже сегодня по большинству бумаг мы наблюдаем технический отскок. Если у вас уже сформировано достаточно резервов и есть аппетит к риску, то можно рассматривать к докупке различные инвестиционные идеи. Как обычно, кратко пробежимся по нашим идеям.

( Читать дальше )

РЖД и погрузка в сентябре 22

- 03 октября 2022, 13:16

- |

Грузооборот в млрд тонно-км (с учетом расстояния) упал (не удержались паритета, который был в августе)

При этом в тоннах дельта по сравнению с прошлым годом увеличилась (меньше стали ездить на Восток?)

( Читать дальше )

Намерение Globaltrans расширяться говорит о улучшении рыночных перспектив - Синара

- 28 сентября 2022, 12:07

- |

Как сообщил вчера Globaltrans, его дочерняя компания заключила сделку по приобретению до 1000 новых полувагонов для поддержки бизнеса. Поставка ожидается до конца текущего года.

Долговая нагрузка Globaltrans снизилась (коэффициент ЧД/EBITDA на конец 1П22 составлял 0,3), поскольку компания не может выплачивать дивиденды в силу ограничений на потоки капитала между операционными активами и холдинговой компанией.

В результате заявленной сделки собственный парк Globaltrans увеличится на 2,3% и компания усовершенствует структуру капитала. При условии что Globaltrans приобретет подвижной состав по справедливой цене, новость можно считать позитивной для динамики акций. Также полагаем, что намерение компании расширяться говорит о улучшении рыночных перспектив.Тайц Матвей

Синара ИБ

Контейнерам везде у нас дорога. Их вывоз с Дальнего Востока простимулируют скидкой — Коммерсант

- 28 сентября 2022, 07:48

- |

ОАО РЖД ввело скидку более чем в 20% на перевозку груженых контейнеров по Дальневосточной железной дороге в полувагонах. Эта мера должна стимулировать разгрузку портов Дальнего Востока. Но даже с учетом скидки тариф все еще выше, чем на перевозку порожних полувагонов, которые обычно уходят из портов после выгрузки угля. По мнению экспертов, системным решением проблемы схема не станет.

Globaltrans купит до 1000 полувагонов

- 27 сентября 2022, 11:35

- |

Глобалтранс приобретет до 1.000 полувагонов (fomag.ru)

Globaltrans: Прерванный дивидендный маршрут - Синара

- 21 сентября 2022, 14:23

- |

Мы полагаем, что в случае возобновления дивидендных платежей может произойти резкая переоценка бумаг компании. Наша целевая цена — 420 руб./акцию, рейтинг — «Покупать», потенциал роста составляет 30%.Тайц Матвей

Горбунов Георгий

Синара ИБ

( Читать дальше )

Какие акции упали неоправданно сильно

- 21 сентября 2022, 13:56

- |

Рынок РФ замедлил падение, но остается в красной зоне. Суммарная стоимость ключевых компаний за две сессии сократилась почти на 13%. Некоторые бумаги при этом потеряли больше, чем должны были, учитывая их вес в индексах. На развороте их могут выкупать особенно активно.

Технические аутсайдеры

Расчеты предельно простые: взяты веса каждой из компаний в бенчмарке, заданные биржей, и приведен размер падения, который должен соответствовать этому весу.

Те фишки, которые наиболее сильно отклонились от расчетной динамики, стоит выделять. На следующих сессиях они должны будут отыграть эту неэффективность.

Данные взяты за неделю в качестве одномоментного среза данных, но понятно, что основное движение произошло в течение вторника и среды. До конца дня часть расхождений может сократиться.

В целом, как можно видеть из расчетов, рынок упал не так сильно, как должен был бы при суммарной просадке в акциях с поправкой на их доли (-13,5%). То есть большая часть бумаг выкупается опережающими темпами.

( Читать дальше )

📈Globaltrans лучше рынка, Синара рекомендует покупать расписки с целью в 420 рублей за штуку

- 21 сентября 2022, 12:43

- |

📉Globaltrans -1.4% Расписки открыли торги падением, в моменте котировки опустились более чем на 15%, но затем котировки вернулись практически в исходное положение. Инвестиционный банк «Синара» присвоил рекомендацию «покупать» депозитарным распискам оператора железнодорожных перевозок Globaltrans, прогнозная стоимость бумаг компании, рассчитанная аналитиками, составляет 420 рублей за штуку.

«Globaltrans генерирует высокий денежный поток, но по техническим причинам не может выплачивать дивиденды. Как мы видим, бумаги компании торгуются по заниженному мультипликатору EV/EBITDA на 2023 год в 1,9, что значительно меньше среднего пятилетнего уровня в 4,8, наблюдавшегося до февраля 2022 года. Ставки аренды подвижного состава находятся под давлением, однако падение приостановилось в сентябре и ожидается их стабилизация или небольшой рост в октябре. Вместе с тем компания может генерировать свободный денежный поток даже в случае реализации консервативного сценария — дальнейшего снижения ставок в будущем году. Мы полагаем, что в случае возобновления дивидендных платежей может произойти резкая переоценка бумаг компании», — пишут эксперты.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал