Globaltrans

Globaltrans - чистая прибыль по МСФО в 2018 г выросла на 42%

- 01 апреля 2019, 09:36

- |

Совокупная выручка выросла на 11% и составила 86,8 миллиарда рублей.

Скорректированная выручка увеличилась на 17% год к году — до 60,9 миллиарда рублей на фоне благоприятной рыночной конъюнктуры.

Скорректированный показатель EBITDA вырос на 28% — до 33,1 миллиарда рублей.

Маржа скорректированного показателя EBITDA увеличилась до 54%.

Компания выплатит дивиденды за весь 2018 год в размере 16,5 миллиардов рублей.

http://www.globaltrans.com/fileadmin/content/2018/FY2018/GLTR_FY2018_Results_Announcement__Execution_copy_.pdf

- комментировать

- Комментарии ( 0 )

Дивидендная доходность Globaltrans может составить 6,5% - Sberbank CIB

- 29 марта 2019, 18:48

- |

С учетом благоприятных условий на рынке полувагонов — в декабре 2018 года арендные ставки достигли максимальных уровней — мы полагаем, что компания продемонстрирует значительный рост выручки и EBITDA, который будет отчасти нивелирован увеличением расходов на техобслуживание и ремонт, а также затрат на персонал.

Мы ожидаем, что «Глобалтранс» объявит о выплате по итогам минувшего полугодия дивидендов на сумму около 8 млрд руб. (в соответствии с прогнозами менеджмента), с учетом таких выплат текущая дивидендная доходность составляет приблизительно 6,5%.Рябушко Алексей

Sberbank CIB

В ходе телефонной конференции мы бы хотели получить актуальную информацию о ситуации на рынке в 2019 году с учетом выравнивания спотовых ставок лизинга в сегменте полувагонов и в связи со снижением скорости движения на железной дороге из-за инфраструктурных ограничений (по данным СМИ).

Globaltrans: рентабельность останется высокой

- 29 марта 2019, 11:50

- |

Ожидаем сохранения EBITDA на уровне предыдущего полугодия. В понедельник Globaltrans опубликует отчетность за 2018 г. по МСФО и проведет телефонную конференцию. По нашим прогнозам, во 2 п/г 2018 г. скорректированная выручка увеличится на 3% по сравнению с 1 п/г 2018 г. до 31 млрд руб. Показатель EBITDA практически не изменится относительно предыдущего полугодия (16,6 млрд руб.), а рентабельность по EBITDA составит 54%. Чистая прибыль акционеров, как мы ожидаем, вырастет на 5% до 9 млрд руб. За весь 2018 г. скорректированная выручка увеличится на 17% год к году до 61 млрд руб., EBITDA – на 28% до 33 млрд руб., а чистая прибыль – на 47% до 18 млрд руб.

Рентабельность останется на высоком уровне. Во 2 п/г 2018 г. рост затрат на ремонтные работы и персонал окажет давление на рентабельность, которая, тем не менее, останется вблизи уровня многолетнего максимума. В условиях высокого спроса на ж/д перевозки компания продолжила увеличивать собственный парк подвижного состава: во 2 п/г 2018 г. благодаря покупке вагонов собственный парк увеличился почти на 5%. При этом, приобретения, которые были сделаны в конце прошлого года, в основном повлияют на показатели среднего парка в управлении и грузооборот уже в 1 п/г 2019 г.

( Читать дальше )

Рынок будет осторожен на сегодняшних аукционах Минфина.

- 13 февраля 2019, 12:21

- |

Несмотря на то что цены на нефть во вторник выросли более чем на 2% и Конгресс США перенес слушания по санкционной политике (новая дата пока не известна), рублевые активы вчера смотрелись откровенно слабо. Российская валюта за основную торговую сессию укрепилась всего на 0,3% (была в районе 65,6 руб./долл.), ОФЗ же вообще закрылись снижением котировок. Правда, объем сделок был небольшим и едва достиг 10 млрд руб., снижение цен составило всего 0,1 п.п. Мы думаем, некоторую нервозность у инвесторов вызывают сегодняшние аукционы Минфина по новым правилам, на которых, как мы и ждали, будут предложены пятилетние ОФЗ 26223 и десятилетние ОФЗ 26224. Аналогичная комбинация бумаг была на аукционе двухнедельной давности, который прошел очень успешно и, видимо, стал одним из триггеров для Минфина изменить подход к размещению госбумаг.

Напомним, результаты предыдущих аукционов по выпускам были следующими:

- Спрос на ОФЗ 26223 с погашением в феврале 2024 г. достиг почти 45 млрд руб., что позволило Минфину разместить бумаг на 15 млрд руб. без премии ко вторичному рынку. Тогда доходность по цене отсечения составила 8,22% годовых, вчера же вечером она была в районе 8,05% годовых.

( Читать дальше )

Globaltrans остается фаворитом в секторе - Атон

- 04 февраля 2019, 11:36

- |

Один из основателей и членов совета директоров Александр Елисеев сократил свою долю до 5.4% с 5.8%, говорится в заявлении компании.

Это уже второй раз, когда г-н Елисеев продает свои акции. В ноябре он уже продал 0.4%. Тем не менее, мы не считаем новость негативной. Ранее мы писали, что доля Елисеева была небольшой — $10 млн — и вполне естественно, что акционеры компании время от времени монетизируют свои доли. Кроме того, г-н Елисеев является одним из основателей Globaltruck — ведущего российского оператора грузовых автомобилей, который в настоящее время работает в сложных экономических условиях и, вероятно, он заинтересован в поддержке этой компании. Globaltrans остается нашим фаворитом в секторе.АТОН

Globaltrans - член совета директоров компании Елисеев снизил долю до 5,4% с 5,8%

- 01 февраля 2019, 20:08

- |

«Globaltrans Investment PLC была уведомлена в том, что Litten Investments Limited, которая находится в фактической собственности Александра Елисеева, члена совета директоров и исполнительного директора Globaltrans, снизила долю в Globaltrans до 5,4% с 5,8%»

Елисеев с 2008 года входит в состав совета директоров Globaltrans.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={13F01969-51EB-48F3-BE54-543F5D428507}

Globaltrans: ставки аренды остаются высокими

- 31 января 2019, 12:06

- |

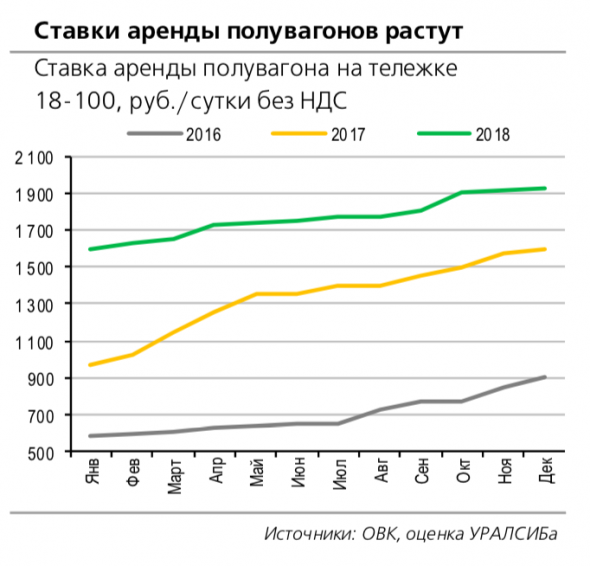

В декабре рост ставок аренды полувагонов продолжился. Согласно данным ОВК, средняя ставка аренды на рынке полувагонов в декабре составила 1 925 руб./сутки.

Ставки аренды остаются на высоком уровне. Декабрьская ставка аренды полувагонов превышает уровень годичной давности примерно на 20%, а средняя ставка за последние 12 мес. 2018 г. на 32% выше значения 2017 г. В отличие от суточных арендных ставок, цены на ж/д перевозки крупных операторов, в частности Globaltrans, имеют более долгосрочный характер и формируются на основе регулярно пересматриваемых контрактов, тем не менее арендные ставки могут служить индикатором динамики рынка. Хотя пик списания вагонов уже пройден в 2016 г., списания продолжаются (в 4 кв. 2018 г. было списано около 6 тыс. вагонов, в том числе 1,5 тыс. полувагонов), что оказывает некоторую поддержку ценам как на ж/д перевозки, так и на подвижной состав.

( Читать дальше )

Globaltrans способен сочетать высокие дивидендные выплаты с хорошим ростом - Атон

- 17 января 2019, 11:32

- |

Globaltrans приобрел более 4 700 вагонов за 2018 (в том числе, 3 862 полувагона, 481 платформу и 404 контейнера), что на 847 вагонов больше, чем планировалось изначально. В результате общий парк компании увеличился на 8%. Хотя это предполагает более высокие капзатраты, компания подтвердила намерение выплатить около 16 млрд руб. в качестве дивидендов за 2018 (включая 8.2 млрд руб., которые уже были выплачены за 1П18).

Это позитивная новость, поскольку она доказывает способность компании сочетать высокие дивидендные выплаты с хорошим ростом. В настоящее время в российской железнодорожной сети наблюдается сезонный дефицит полувагонов, что приводит к повышению тарифов операторов до новых максимумов, которые приближаются к 2 тыс руб. за вагон в сутки. В сочетании с ускоренным расширением парка, финансовые показатели Globaltrans продемонстрируют еще один год сильного роста — EBITDA должна вырасти как минимум на 10% до 35 млрд руб., по нашей оценке, что выше консенсус-прогноза Bloomberg (33.2 млрд руб.). Текущая дивидендная доходность составляет 14% годовых, в том числе 7% за 2П18, которые будут выплачены в апреле 2019. Между тем, похоже, чтоу компании есть потенциал для дальнейшего увеличения дивидендов. Акции Globaltrans остаются одними из наших фаворитов.АТОН

Globaltrans - в 2018 г купил еще 847 вагонов сверх плана

- 16 января 2019, 12:00

- |

«Globaltrans Investment PLC сообщает, что в 2018 году, на фоне сохранения высокого спроса на перевозки навалочных грузов и наличия возможностей приобретения вагонов по привлекательным ценам, увеличила инвестиции в расширение парка собственного подвижного состава. В дополнение к 3900 единицам подвижного состава, покупка которых планировалась изначально, группа приобрела еще 847 вагонов»

Общее число приобретенного в 2018 году парка составило 4,747 тысячи единиц, включая 3,862 тысячи полувагонов, 481 платформу и 404 контейнера.

«Это эквивалентно 8% от численности собственного парка группы и обеспечивает Globaltrans необходимыми активами для дальнейшего развития в 2019 году. Весь приобретенный парк получен компанией и включен в перевозочный процесс»

https://emitent.1prime.ru/News/NewsView.aspx?GUID={2399F504-5EDE-42A5-8B04-19D8E5F1C1DB}

Наиболее интересные российские акции к покупке - Открытие Брокер

- 10 января 2019, 22:05

- |

В 2019 году, как и в 2017-2018 мы продолжаем рекомендовать к покупке акции лидеров своих секторов, как в экспорте, так и на внутренних направлениях, что является оправданной стратегией. С учетом возможного замедления темпов роста экономики в 2019 году мы продолжаем опасаться секторов ритейла, транспортного сектора, машиностроения, электроэнергетики. В то же время сейчас мы видим ситуацию неопределенности и давления на рубль, от которого могут выигрывать компании-экспортеры.

Мы продолжаем рекомендовать покупать акции российских компаний, сохраняющих высокие темпы роста бизнеса, несмотря на все еще низкие темпы роста экономики. При этом в новом фокусе могут оказаться быстрорастущие бизнесы внутреннего спроса. · В долгосрочной перспективе акции компаний нефтегазового сектора, сектора химии и нефтехимии, IT сектора, сектора драгоценных металлов и камней могут показывать динамику роста лучше рынка.

Мы продолжаем рекомендовать покупать высокодоходные рублевые облигации (high yield) с понятным кредитным профилем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал