Goldman sachs

Кто угадает из банков?

- 04 ноября 2016, 14:44

- |

Goldman Sachs: Мы ожидаем, чтобы американская экономика добавила 185 тыс. рабочих мест в октябре. Уровень безработицы, вероятно, снизился до 4,9% с 5,0%, а средняя почасовая заработная плата увеличилась на 0,3%.

BofA Merrill Lynch: Согласно нашим прогнозам, число занятых в несельскохозяйственном секторе выросло в октябре на 170 тыс., что будет в соответствии с недавним 6-месячным трендом. Что касается уровня безработицы, мы ожидаем, что он останется на отметке 5,0%. Между тем, доля рабочей силы в общей численности населения, вероятно, останется на уровне 62,9%. Мы также ожидаем прирост средней почасовой зарплаты на 0,2% относительно сентября, в результате чего годовой темп роста замедлился до 2,5% с 2,6%. Кроме того, мы считаем, что средняя продолжительность рабочей недели останется без изменений — на уровне 34,4.

Barclays: Мы ожидаем повышение занятости в несельскохозяйственном секторе на 175 тыс., из которых 165 тыс. будут приходится на частный сектор, а остальные 10 тыс. — на государственный сегмент. Также мы прогнозируем, что уровень безработицы снизился на 0,1%, до 4,9%, а средняя почасовая заработная плата выросла на 0,3% в месячном выражении и на 2,6% годовых. Вместе с тем, средняя продолжительность рабочей недели, вероятно, осталась на уровне 34,4 часов. Мы считаем, что рост числа рабочих мест на 175 тыс. будет достаточным, чтобы держать ФРС на пути к повышению процентных ставок в декабре.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Трейдер Goldman Sachs принёс компании $100 млн.

- 19 октября 2016, 22:47

- |

Один из трейдеров компании Goldman Sachs, который специализировался на торговле «мусорными» облигациями принёс компании $100 млн. за текущий год. Такую прибыль 34 летнему трейдеру удалось сделать даже, не смотря на серьезные ограничения, которые заставили банки брать на себя меньше рисков.

Сам же трейдер строил свою работу таким образом в начале года начал скупать миллиарды долларов в виде нежелательного корпоративного долга по дешевке в январе, а затем зафиксировал прибыль, после того как цены восстановились, согласно рассказам источников, знакомых с ситуацией.

Как мы видим, хоть полностью сделки и не разглашаются пока, но этот человек, смог сделать существенную прибыль за столь короткий срок и может действительно называться профессиональным трейдером.

Браво! $100 Million за 6 месяцев!

- 19 октября 2016, 18:35

- |

As the Wall Street Journal points out, Malafronte was able to amass $100mm in profits for Goldman in a matter of just 6 months trading high-yield issuances ranging from mining companies to Avon. Apparently Malafronte went on a buying spree in January when high-yield prices dipped with sources telling the WSJ that he accounted for more than one-third of the daily trading volume of many issuances during that period.

www.zerohedge.com/news/2016-10-19/how-34-year-old-goldman-trader-made-100-million-few-months

Goldman Sachs громкое имя это еще не гарантия успеха

- 14 октября 2016, 17:30

- |

Лондон. 14 октября. ИНТЕРФАКС-АФИ — Goldman Sachs выиграл суд по иску ливийского госфонда Libyan Investment Authority (LIA) о недобросовестном управлении активами, результатом которого стала потеря 98% из инвестированных в 2008 году $1,3 млрд, говорится в сообщении банка.

Акции Goldman Sachs подорожали на этих новостях на 3% в ходе торгов в пятницу, добавив более 30 пунктов к росту индекса Dow Jones Industrial Average.

Высокий суд Лондона, рассматривавший дело на протяжении шести недель, постановил, что инвестбанк не был консультантом LIA и не получил чрезмерной прибыли ни по одной из оспариваемых сделок. Goldman Sachs заработал на этих операциях около $200 млн.

«Между Goldman Sachs и LIA не существовало защищенных отношений доверительного управления и доверия, — говорится в решении судьи Вивьен Роуз. — Я установила, что ключевые руководители LIA обсуждали сделки, вины Goldman Sachs не было».

LIA — нефтяной фонд объемом $60 млрд, созданный во время правления Муаммара Каддафи в 2006 году, — подал к банку иск на сумму $1,2 млрд. Как утверждают ливийские власти, чтобы получить доступ к деньгам LIA, банкиры Goldman Sachs проявляли редкую щедрость, якобы оплачивая руководителям фонда проституток, полеты на частных самолетах и дорогие гостиницы. Младшего брата одного из чиновников LIA взяли в Goldman Sachs стажером.

( Читать дальше )

Goldman: Если золото упадет ниже 1250 - покупайте!

- 07 октября 2016, 15:36

- |

Золото упало на 5% за эту неделю, это самое большое падение с ноября 2015, но Goldman Sachs призывает не паниковать. Такая реакция золота — ответ на возможное повышение процентной ставки в конце года. Аналитики Голдмана считают, что остается умеренный риск понижения цен на золото. И хотя они считают, что реальные процентные ставки вырастут к концу года, существует несколько обстоятельств, которые будут ограничивать распродажи золота: покупки крупных ETF и спрос на золото в слитках, вполне вероятно что и то и другое останутся неизменными. Следует также учитывать, что существует вероятность повышения инвестиционного спроса со стороны Китая.

«На самом деле мы могли бы рассматривать продажи золота на уровнях существенно ниже 1250 долл\унция как стратегическую возможность покупки, учитывая, что сохраняются существенные риски замедления экономики и что рынок обеспокоен текущей денежной политикой»

( Читать дальше )

Нефть снова в центре внимания

- 04 октября 2016, 14:18

- |

После решения стран ОПЕК о снижении добычи до 32.5 миллиона баррелей, прошло 5 дней, но дикого ажиотажа и роста цен так и не произошло.

Повысившись на 3.5 доллара за баррель, цены так и замерли вокруг уровня в 48 долларов за баррель. Причем, вчерашний рост был вызван заявлениями иранской стороны о том, что страны, не входящие в картель, должны также помогать картелю, в достижении ценовых целей.

В частности, как передает РБК, в телефонном разговоре президент Ирана Хасан Роухани заявил лидеру Венесуэлы Николасу Мадуро, что на предстоящей встрече в ноябре ОПЕК следует предпринять дальнейшие действия с целью повышения стоимости нефти и что картелю следует обсудить с не входящими в его состав странами-производителями, такими как Россия, стабилизацию на рынке.

По словам Мадуро, он и Роухани пришли к мнению о необходимости дальнейшего упрочнения этого соглашения ОПЕК и формирования новых объединений с такими странами.

Что же ждать на 171- заседании ОПЕК 30-го ноября? Будет ли дальнейшее сокращение добычи или только заявления? Стоит ли ждать роста цен до 60, как, к примеру, ожидает Goldman Sachs или рынки уже дисконтровали все возможные последствия встречи в Вене? (заседания картеля проходят в Вене, где находится штаб-квартира ОПЕК).

Читать дальше

Нефть: новости.

- 28 сентября 2016, 10:29

- |

( Читать дальше )

Goldman Sachs понизил целевые ориентиры по нефти

- 27 сентября 2016, 17:04

- |

Американский инвестиционный банк Goldman Sachs не верит в то, что нефтяная сделка сможет сильно повлиять на котировки «черного золота». Заморозка добыча поддержит нефтяные цены только в краткосрочной перспективе.

«Мы ожидаем, что избыток предложения нефти в 4 квартале 2016 года составит 400 тыс. баррелей в сутки. Как результат, мы понижаем наш целевой ориентир на 4 квартал с 50 до 43 долларов за баррель», — сообщают в инвестиционном банке. Несмотря на ухудшение прогноза на 2016 год, ожидания на 2017 остались без изменения.

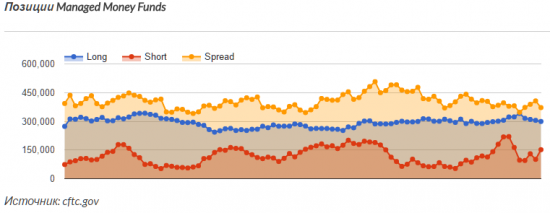

Давление на нефтяные котировки окажет и большое количество открытых длинных позиций.

Goldman Sachs также считает, что в следующем году средняя цена составит 52 доллара за баррель, а торговый диапазон в 1 полугодии будет находится на уровнях в 45-50 долларов.

«Июльские и августовские данные указывают на замедление роста мирового спроса, особенно в Китае. Мы ожидаем, что в 3 квартале потребление вырастет на 900 тыс. баррелей в сутки, против 1,8 млн. баррелей в 1 полугодии 2016 года».

( Читать дальше )

Goldman Sachs: Распродажи пятницы могут продолжиться

- 13 сентября 2016, 06:54

- |

После более чем 40 дней спокойствия, в прошлую пятницу настав воистину «брутальный» день для Wall Street, когда фондовые индексы потеряли более 2%.

Возникает естественный вопрос: а что же дальше? Аналитики Goldman Sachs попытались дать ответ на этот вопрос. Стратегически эксперты ожидают умеренного роста фондового рынка США в ближайшие несколько лет на фоне относительно скромного развития экономики (+1,5% в 2016 году, +2% в 2017 году).

Тем не менее, тактически Goldman выделяет 5 причин, почему нынешняя коррекция вполне может продолжиться.

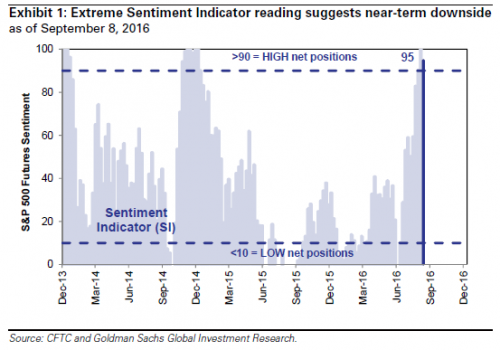

1. Сентимент. Индикатор настроений инвесторов, рассчитываемый инвестдомом, находится на крайне бычьем уровне — 95. Значение выше 90 сигнализирует о чрезмерном самодовольстве участников рынка, что может иметь печальные последствия.

( Читать дальше )

Goldman Sachs. 5 причин, почему распродажи продолжатся

- 12 сентября 2016, 17:36

- |

Во-первых, Индикатор настроений находится на отметке 95, указывая на экстремальный бычий настрой участников рынка, и это является основанием для падения индекса S&P 500 на 2% в следующем месяце. Для наглядности: 28 июня наш Индикатор настроений находился на отметке 0, и это означало, что на рынках господствует максимально медвежий настрой. В соответствии с этим значением, наш прогноз на тот момент предполагал рост рынка на 4% в течение следующего месяца. За 9 недель третьего квартала наш Индикатор настроений вырос от 0 до 100, а индекс вырос на 4%. Значения индикатора выше 90 и ниже 10 — статистически значимые торговые сигналы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал