HeadHunter

В РФ снизился cпрос на бессрочный наем IT-специалистов

- 06 февраля 2025, 12:06

- |

Спрос на бессрочный наем IT-специалистов в России снизился в 2024 году, поскольку бизнес начал строго контролировать бюджетирование проектов. Об этом ТАСС сообщили в платформе SkillStaff (маркетплейс для поиска IT-специалистов).

Если в 2023 году доля запросов на бессрочный наем составляла 21%, то в 2024 — только 12%. Наиболее часто специалистов привлекали на полгода работы (42%), хотя этот показатель тоже снизился к 2023 году (46%). Выросло число запросов на аренду от 6 до 12 месяцев: до 35% с 20%.

«Мы видим, что спрос на бессрочный формат аренды услуг IT-специалистов сократился. <...> Это говорит о том, что бизнес изменил подход к бюджетированию проектов и теперь строго контролирует этот процесс. Компании все чаще составляют бюджет на квартал, полгода или под проект с четко установленными сроками», — объясняет CEO и основатель SkillStaff Никита Шабашкевич.

Большинство клиентов (91%) рассматривали IT-специалистов на удаленную работу, что отмечалось и в 2023 году (92%). Но спрос на работу в офисе все же изменился. В 2024 году этот показатель составил 6%, тогда как в 2023 году — 3%. Спрос на гибридный график снизился на 2%.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Продолжения разбора Хедхантер $HEAD

- 05 февраля 2025, 21:23

- |

Сектор: Интернет ресурс, один из основных сайтов для поиска работы и многие компании размещают вакансии здесь.

Сектор: Промышленность

Отрасль: Профессиональные услуги

Подотрасль: Предоставление услуг по управлению человеческими ресурсами и трудоустройству

🔢Метрики:

🔵Капитализация: 180,4 млрд

🔵P/E 8,52 Соотношения цены компании к ее прибыли.

🔵P/S 4,79 Коэффициент «стоимость бизнеса/выручка»

🔵P/B 8,98 Mультипликатор, отношение цены компании к ее балансовой стоимости.

🔵EPS 418 Показатель прибыли на акцию.

( Читать дальше )

⁉️Почему акции Хедхантера выглядят хуже рынка?

- 05 февраля 2025, 19:38

- |

C 20 января акции Хедхантера проигрывают индексу Мосбиржи (и проигрывают серьезно, индекс в нуле, акции Хедхантера упали на 7%).

Я держу акции Хедхантера и неоднократно писал о компании как публично, так и в продуктах. Поэтому дам свой комментарий относительно такой динамики.

Что НЕ нравится рынку?

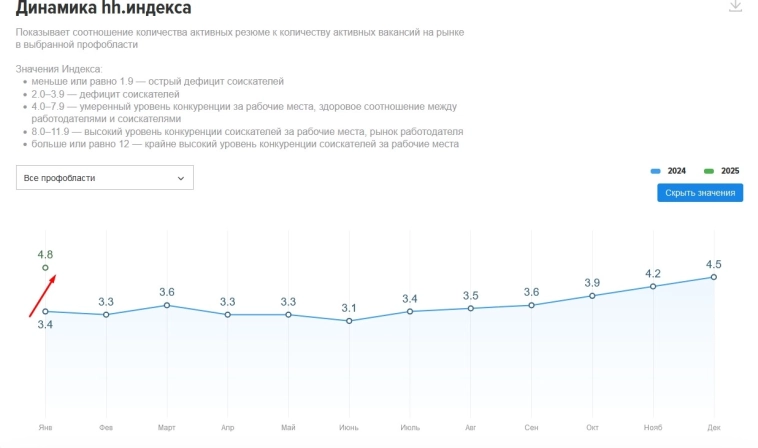

1️⃣ Рост ХХ-индекса (соотношение резюме к вакансиям). Чем больше резюме и меньше вакансий, тем хуже для ХХ. Индекс в январе 2025 года вырос до 4,8 (максимальное значение с декабря 2022 года).

2️⃣Снижение в числе клиентов МСП на 1,2% в 3 кв. 2024 года (и потенциал дальнейшего снижения этого сегмента в 4 кв. 2024, 1 и 2 кв. 2025 года). Этот сегмент наиболее сильно зависит от динамики ХХ-индекса.

3️⃣ Снижение темпов роста бизнеса в 2025 году (и особенно, в 1 и 2 кварталах).

4️⃣ Потенциально-долгое ожидание следующего дивиденда. В худшем сценарии дивиденд за 2025 год ХХ заплатит летом 2026 года.

5️⃣ Потенциальное завершение СВО, которое, как считает рынок, быстро увеличит предложение труда.

( Читать дальше )

5 идей в российских акциях. Начинается сезон отчетности

- 05 февраля 2025, 17:32

- |

От минимумов 2024 г. российский рынок отскочил более чем на 20%. В последнюю неделю индекс МосБиржи скорректировался, вернувшись ниже уровней на конец года. При этом потенциал для дальнейшего подъема сохраняется. Акции выглядят дешево по историческим меркам, по мере снижения градуса геополитической напряженности восстановление может возобновиться. Кроме того, сейчас на российском рынке стартует сезон отчетности по итогам 2024 г. Выход операционных и финансовых результатов может стать сильным среднесрочным драйвером для переоценки.

Эксперты БКС Экспресс выделили главные тренды и отобрали 5 акций российских компаний, которые могут быть интересны на среднесрочном горизонте.

Газпром

• На фоне благоприятной конъюнктуры на газовом рынке вновь становятся интересными акции Газпрома. Цены на газ в Европе росли на протяжении 2024 г. В феврале 2025 г. котировки находятся выше $550 за тыс. куб. м — вблизи максимумов 2023 г. Благодаря росту цен компания показала позитивные финансовые результаты за III квартал.

( Читать дальше )

Что говорит статистика рынка труда за январь 2025г. и как это может повлиять на Хэдхантер?

- 04 февраля 2025, 21:53

- |

Вышла статистика рынка труда за январь 2025 года, которую Хедхантер публикует ежемесячно, что же там интересного:

( Читать дальше )

Кто в лидерах по дивидендам?

- 04 февраля 2025, 16:26

- |

🧲 Друзья, каждый год российский рынок акций подбрасывает инвесторам новые возможности. И 2025-й не станет исключением. Дивидендные выплаты, хоть и не побьют рекорд прошлого года, останутся на впечатляющем уровне — около 4,5 трлн рублей. Причем главными генераторами доходности традиционно станут нефтяники, банки и отдельные компании потребсектора.

↗️ Кто в лидерах по выплатам?

🧮 Нефтегазовый сектор продолжает удерживать первенство: компании адаптировались к новым условиям и даже смогли извлечь выгоду из ослабления рубля. Среди фаворитов:

🔹 Башнефть и Татнефть — стабильные игроки с хорошими финансовыми результатами.

🔹 Сургутнефтегаз — традиционно сильный дивидендный актив.

🔹 Газпром нефть — уверенно входит в топ по доходности.

🏦 Но нефтью и газом список не ограничивается. Банковский сектор тоже радует акционеров: прибыль Сбербанка и Т-Банка ожидается рекордной, а значит, и дивиденды будут солидными.

📈 Настоящим сюрпризом стали акции из третьего эшелона. Лидером по дивидендной доходности за последние 5 лет стал банк «Санкт-Петербург» — доходность его бумаг доходила до 27%. В топ-3 также вошли Ставропольэнергосбыт и Рязанская энергетическая сбытовая компания.

( Читать дальше )

Отчет Совкомбанка по Хэдхантеру

- 04 февраля 2025, 16:18

- |

Мы в Совкомбанке обновили модель по Хэдхантеру.

Пересмотрели наши прогнозы из-за ряда факторов:

— Более агрессивного предполагаемого роста тарифов в 2025 г.

— Менее быстрого темпов прироста новых клиентов в 2024 г., чем ожидалось ранее

— Оттока клиентов СМБ и менее быстрого роста крупных клиентов в 2025 г. в результате снижения спроса на труд из-за негативного влияния жесткой ДКП на бизнес

— Более быстрых темпов роста новых направлений, чем ожидалось нами ранее

С учетом изменения прогнозов сохраняю рекомендацию ПОКУПАТЬ акции Хэдхантер. Несмотря на потенциальные риски для инвест кейса типа негативного влияния ставки ЦБ и потенциального окончания СВО, которые могут вызвать рост безработицы, я считаю что компания всё равно недооценена:

1) Структурный дефицит труда в РФ, вызванный девальвацией курса, ужесточением миграционного законодательства и плохой демографией никто не отменял.

2) Даже если у компании произойдет отток клиентов ее денежный поток всё равно позволит говорить о том, что она фундаментально недооценена

( Читать дальше )

МНЕНИЕ: ожидаем от HeadHunter ежегодную двухзначную дивдоходность до 2028 года - SberCIB

- 04 февраля 2025, 14:07

- |

Аналитики изменили состав топа — убрали акции НЛМК и добавили HeadHunter. Рассказываем, почему так:

🔴 В ближайшее время НЛМК может объявить дивиденды за 2024 год, но аналитики не видят признаков улучшения ситуации на рынке из-за слабого спроса на сталь.

🟢 HeadHunter выигрывает от текущей ситуации на рынке труда. В SberCIB ждут, что до 2028 года компания будет ежегодно выплачивать дивиденды с двузначной доходностью.

ссылка

Максимальные зарплаты курьеров в Санкт-Петербурге за последние 5 лет выросли более чем в 4 раза (с 49,7 тыс руб в 2020 году до 223,9 тыс руб. в 2025-м) — РБК со ссылкой на HeadHunter

- 03 февраля 2025, 13:59

- |

За последние пять лет максимальные зарплаты курьеров в Санкт-Петербурге выросли более чем в 4 раза (с 49,7 тыс. руб. в 2020 году до 223,9 тыс. руб. в 2025-м). Спрос на курьеров в Северной столице в 2024 году вырос на 23%. Всего местным компаниям потребовались услуги 15 тыс. доставщиков.

www.rbc.ru/spb_sz/03/02/2025/67a086289a79477801163b30?from=regional_newsfeed

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал