Hft

Бернанке станет старшим советником хедж-фонда Citadel Investment

- 17 апреля 2015, 06:32

- |

Что ж, теперь за судьбу господина Бернанке можно не беспокоиться. Экономический обозреватель Григорий Бегларян прокомментировал эту новость так: «На одних лекциях не проживешь, а так вроде как при деле». Отметим также, что Бернанке остается полноценным сотрудником Института Брукингса.

Фонд Citadel довольно крупный и известный, объем средств под управлением составляет порядка $25 млрд, а основан он миллиардером Кеннетом Гриффином. Американские финкомпании стремятся привлечь к сотрудничеству бывших сотрудников Федрезерва, полагая, что их профессионализм поможет бизнесу в непростое время. Бернанке не первый подобный случай: Алан Гринспен, например, консультировал PIMCO и фонд Полсона.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Virtu Financial сегодня выходит на IPO

- 16 апреля 2015, 14:48

- |

Сегодня состоится публичное размещение Virtu Financial, крупного маркетмейкера и одной из самых известных HFT-фирм. Бумаги компании будут торговаться на бирже NASDAQ под тикером VIRT. Эмитент надеется, что инвесторы оценят его по верхней планке ценового диапазона – тогда его капитализация может составить $2,6 млрд.

6 апреля Virtu Financial объявила, что предложит на рынке 16,5 млн обыкновенных акций (класса А) предположительной стоимостью от $17 до $19 за одну бумагу. При благоприятном исходе за бумаги, проданные в ходе IPO, компания выручит до $314 млн. Гарантами размещения выступят финансовые группы Goldman Sachs, JPMorgan Chase и Sandler O’Neill.

Virtu Financial была основана в 2008 году Винсентом Виолой, бывшим председателем совета директоров Нью-Йоркской товарной биржи. За короткое время компания стала одним из крупнейших HFT-трейдеров и маркетмейкеров США и Европы. Virtu зарабатывает на спредах, торгуя большими объемами ценных бумаг при помощи запатентованных технологий высокочастотной торговли. Интересы компании распространяются на рынки акций, инструментов fixed income, опционов и других активов, а также на товарные и валютные секции. Торги ведутся более чем на 200 рынках и биржах, в том числе в даркпулах.

( Читать дальше )

Отрывок из М. Льюиса с Форбс

- 09 апреля 2015, 23:42

- |

Высокочастотный трейдинг произвел революцию на финансовом рынке. Программиста Сергея Алейникова эта революция привела в тюрьму

Известный экономический журналист Майкл Льюис в своей последней работе Flash Boys (русское издание вышло в издательстве «Альпина Паблишер») рассказывает о технологической революции на финансовом рынке США, которую вызвало появление высокочастотного трейдинга (HFT). Несколько миллионных долей секунды достаточно для новейших торговых роботов, чтобы принять решение о покупке акций. Традиционные игроки Уолл-стрит не сразу поняли, какие возможности для арбитража открывает HFT, а когда поняли, то начали настоящую охоту на высококлассных программистов, ведь именно они должны были вооружить финансистов нужными инструментами. Неудивительно, что перед многими компьютерщиками — выходцами из бывшего СССР открылась неплохая перспектива карьеры в ведущих банках и инвесткомпаниях США. Но жесткие правила конкурентной борьбы подходили не всем, что хорошо показывает пример российского программиста Сергея Алейникова. Его истории посвящена глава, которую публикует Forbes.

( Читать дальше )

Скорость денег: как банкиры с Уолл-стрит посадили программиста из России

- 09 апреля 2015, 15:34

- |

Программиста Сергея Алейникова эта революция привела в тюрьму

Известный экономический журналист Майкл Льюис в своей последней работе Flash Boys (русское издание вышло в издательстве «Альпина Паблишер») рассказывает о технологической революции на финансовом рынке США, которую вызвало появление высокочастотного трейдинга (HFT). Несколько миллионных долей секунды достаточно для новейших торговых роботов, чтобы принять решение о покупке акций. Традиционные игроки Уолл-стрит не сразу поняли, какие возможности для арбитража открывает HFT, а когда поняли, то начали настоящую охоту на высококлассных программистов, ведь именно они должны были вооружить финансистов нужными инструментами. Неудивительно, что перед многими компьютерщиками — выходцами из бывшего СССР открылась неплохая перспектива карьеры в ведущих банках и инвесткомпаниях США. Но жесткие правила конкурентной борьбы подходили не всем, что хорошо показывает пример российского программиста Сергея Алейникова. Его истории посвящена глава, которую публикует Forbes.

( Читать дальше )

Алгоритмы маркетмейкера. Часть 5

- 09 апреля 2015, 11:27

- |

Продолжаем разбирать численное решение уравнения Хамильтона-Якоби-Беллмана. В прошлой части мы составили выражение для оператора  , в котором есть слагаемые, получить значение которых можно из реальных данных. Во-первых, что из себя представляют дифференциальные матрицы D1,D2. Это матрицы размерностью

, в котором есть слагаемые, получить значение которых можно из реальных данных. Во-первых, что из себя представляют дифференциальные матрицы D1,D2. Это матрицы размерностью  , где, для D1(согласно определению в части 4) в ячейках [j,j] стоят -1, если fj<0 и 1 в остальных случаях, в ячейках [j,j+1] стоят 1, если fj<0 и 0 в остальных случаях, и в ячейках [j,j-1] стоят -1, если fj≥0 и 0 — в остальных случаях. Как составить матрицу D2, я думаю, вы догадаетесь сами, взглянув на ее определение в

, где, для D1(согласно определению в части 4) в ячейках [j,j] стоят -1, если fj<0 и 1 в остальных случаях, в ячейках [j,j+1] стоят 1, если fj<0 и 0 в остальных случаях, и в ячейках [j,j-1] стоят -1, если fj≥0 и 0 — в остальных случаях. Как составить матрицу D2, я думаю, вы догадаетесь сами, взглянув на ее определение в

( Читать дальше )

HFT на moex - это?

- 07 апреля 2015, 17:25

- |

Минимальный интервал между сделками на истории, которую транслирует биржа = 1мс. Это предел, или торговля ведется и на еще более глубоких интервалах, но биржа все склеивает до 1 мс?

Есть ли некая частота дискретизации времени, с которой биржа обрабатывает заявки?

На сколько микро\миллисекунд я должен опаздывать, чтобы гарантированно не успевать за конкурентами? Под опозданием имеется ввиду время между тем, как биржа зарегистрировала некий ордер и тем, как биржа получила от меня заявку на исполнение этого ордера.

Алгоритмы маркетмейкера. Часть 4

- 07 апреля 2015, 11:25

- |

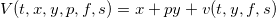

Прошлые части цикла здесь. В этой части статьи мы найдем численное решение системы уравнений оптимального управления позицией маркетмейкера. Такое решение легко запрограммировать и использовать в реальной торговле для контроля за лимитными и маркет ордерами в соответствии с полученными стратегиями θmk,θtk. Для упрощения разложим функцию владения на слагаемые, чтобы получить сокращенную функцию владения v(t,y,f,s), которая представляет собой только динамическую составляющую основной функции:

( Читать дальше )

Алгоритмы маркетмейкера. Часть 3

- 02 апреля 2015, 09:46

- |

Продолжаем разбирать работу JIANGMIN XU «Optimal Strategies of High Frequency Traders». Чтобы составить уравнение оптимального контроля, сначала сформулируем проблему оптимизации алгоритма при используемых стратегиях θ, как достижение максимума следующего матожидания:

![Алгоритмы маркетмейкера. Часть 3 \max_{\theta^{mk},\theta^{tk}}\mathbb{E}_0[X_T-\gamma\int^T_0 Y^2_{t-}d[P,P]_t]](http://mathurl.com/pthr6jr.png) ,

,

( Читать дальше )

Алгоритмы маркетмейкера. Часть 2

- 31 марта 2015, 11:10

- |

В прошлой части мы рассмотрели оптимальное управление inventory risk в маркетмейкерском алгоритме. Напомню, что формулы для нейтральной цены и оптимального спреда между лимитными ордерами были получены при допущении, что цена следует геометрическому броуновскому движению. Управление inventory risk для моделей цены, более приближенными к реальности, рассматривается, например, в статье Pietro Fodra & Mauricio Labadie «High-frequency market-making with inventory constraints and directional bets» . Однако, применить напрямую на практике алгоритмы из этих статей вряд ли получится, так как в них не учитывается действие adverse selection risk. Поэтому в данной части рассмотрим работу JIANGMIN XU «Optimal Strategies of High Frequency Traders», в которой автор делает попытку учесть этот вид риска, конечно, наряду с inventory risk.

( Читать дальше )

Алгоритмы маркетмейкера. Часть 1

- 26 марта 2015, 11:26

- |

В биржевой торговле существует ряд алгоритмов, которые можно отнести к маркетмейкерским. Как правило, это означает выставление лимитных ордеров по обе стороны стакана, то есть как на покупку, так и на продажу, и целью такого алгоритма является получение прибыли от спреда - разницы между этими лимитными ордерами. Простейшая стратегия подобного рода — постановка ордеров одновременно на лучший бид и лучший аск — будет убыточной из-за действия следующих факторов:

1. Вероятность взятия ордера на стороне, противоположной движению цены в большинстве случаев выше, чем на стороне по направлению движения. То есть, если цена актива растет, то чаще будут исполняться ордера, выставленные на продажу, а ордера на покупку, соответственно — реже, в результате возникает убыточная позиция. В англоязычной литературе этот эффект называется

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал