IPO

🌀Внимание! Сделка ✓461 (IPO) Signify Health Inc (SGFY) - медицина на дому, новый тренд будущего или нет?!

- 09 февраля 2021, 15:55

- |

Фондовый рынок. Акции. IPO Signify Health Inc (SGFY) — компания предоставляет медицинскую платформу, которая использует аналитику, технологии и общенациональные сети поставщиков медицинских услуг, чтобы помочь клиентам получить и оплатить услуги на дому. Андеррайтерами размещения выступают Goldman Sachs, J.P. Morgan, Barclays, Deutsche Bank Securities, BofA Securities, UBS Investment Bank, Baird, Piper Sandler и William Blair. Начало торгов 11.02.2021

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Пирамидинг на IPO

- 09 февраля 2021, 00:43

- |

Изя — управляющий фондом. У него есть куча клиентов с баблом.

Беба — бедный предприниматель.

Изя находит Бебу и объясняет ему, как стать миллиардером.

Беба подписывается, ибо от такого не отказываются.

Изя убеждает своих клиентов вложить бабло в Бебу, обещая взлет цен.

Клиенты подписываются, ибо бабло все равно девать некуда.

Изя рекламирует Бебу и вытаскивает его на IPO.

Изя выкупает размещение и начинает играть на повышение на деньги клиентов.

Пирамида растет.

Клиенты Изи акуевают от счастья.

Беба акуевает от счастья.

Изя акуевает от бонусов и опционов.

Короче… все в плюсе. Красота!

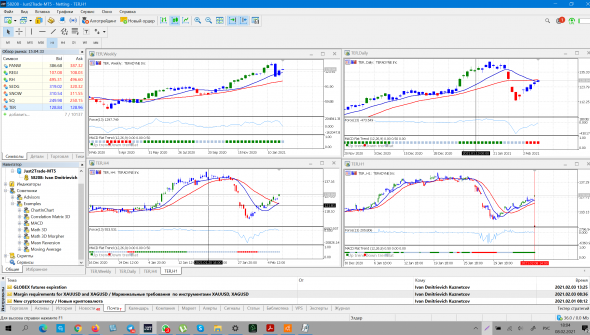

🌀Внимание! Сделка ✓460 (Titanium) - разработчик и поставщик испытательного оборудования принесет большой доход на неделе?!

- 08 февраля 2021, 18:37

- |

Фондовый рынок. Акции. Teradyne TER — является разработчиком и поставщиком автоматического испытательного оборудования (ATE). Среди известных клиентов Teradyne — Samsung, Qualcomm, Intel, Analog Devices, Texas Instruments и IBM. Мы выделили эти акции из всего портфеля Titanium исходя из более глубокого технического анализа по системе Элдера «Светофор»

( Читать дальше )

IPO компании Bumble (BMBL) пройдет 10 февраля!

- 08 февраля 2021, 18:30

- |

Bumble – это сервис для знакомств, который разбивает гендерные нормы. Компания заметила, что с женщинами часто обращались по-разному в обществе, особенно в романтических отношениях. Bumble переписывает сценарий гендерных норм и выстроил свою сеть знакомств таким способом, чтоб только девушка могла написать парню первой для начала диалога.

Компания расширяет права и возможности женщин и считает, что у них есть все шансы стать выдающимся мировым женским брендом.

На сегодняшний день Bumble управляет двумя известными приложениями – Bumble и Badoo, на которых ежемесячно общается более 40 млн. пользователей. Компания является лидером в индустрии онлайн-знакомств и по данным PNAS является наиболее распространенным способом знакомства новых пар в США.

По данным Sensor Tower, Bumble и Badoo — два самых прибыльных мобильных приложения для онлайн-знакомств в мире по состоянию на август 2020 года.

( Читать дальше )

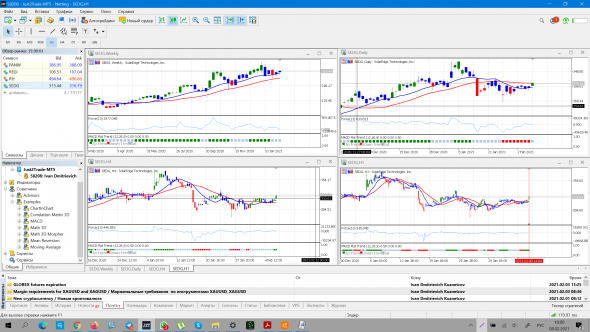

🌀Внимание! Сделка ✓459 (Titanium) SolarEdge SEDG - отличная картина на графиках для заработка!?

- 08 февраля 2021, 18:27

- |

Фондовый рынок. Акции. SolarEdge SEDG — это поставщик оптимизаторов мощности, солнечных инверторов и систем мониторинга для фотоэлектрических батарей, базирующийся в США и Израиле. Мы выделили эти акции из всего портфеля Titanium исходя из более глубокого технического анализа по системе Элдера «Светофор»

( Читать дальше )

Возможное IPO сети дата-центров Selectel

- 08 февраля 2021, 16:24

- |

Пока что листинг планируют провести не на Московской бирже, а за рубежом, хотя через 3 — 5 лет ситуация может быть иной.

( Читать дальше )

🌀Внимание! Сделка ✓458 IPO Bumble Inc (BMBL) - ждем от размещения акций мессенджера сверх прибыль?!

- 08 февраля 2021, 15:40

- |

Фондовый рынок. Акции. IPO Bumble Inc (BMBL) — компания управляет двумя приложениями – Bumble и Badoo, где ежемесячно общаются более 40 млн человек. Андеррайтерами размещения выступают Goldman Sachs, Citigroup, Morgan Stanley, J.P. Morgan, Jefferies,RBC Capital Markets и Evercore ISI. Начало торгов 11.02.2021

( Читать дальше )

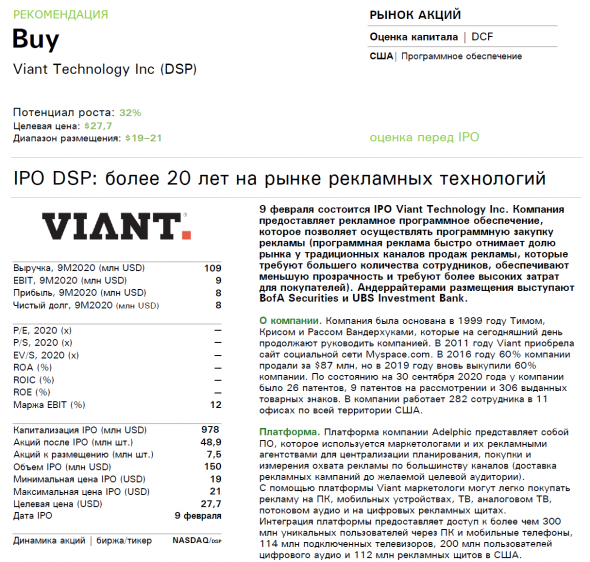

🌀Внимание! Сделка ✓457 IPO Viant Technology Inc (DSP) - умная реклама поможет много заработать?!

- 08 февраля 2021, 15:31

- |

Фондовый рынок. Акции. IPO Viant Technology Inc (DSP) — компания предоставляет рекламное программное обеспечение, которое позволяет осуществлять программную закупку рекламы (программная реклама быстро отнимает долю рынка у традиционных каналов продаж рекламы, которые требуют большего количества сотрудников, обеспечивают меньшую прозрачность и требуют более высоких затрат для покупателей). Андеррайтерами размещения выступают BofA Securities и UBS Investment Bank. Начало торгов 10.02.2021

( Читать дальше )

Viant Technology IPO, инновационные технологии рекламного ПО.

- 07 февраля 2021, 21:18

- |

Компания Viant Technology была основана в 1999 году Тимом, Крисом и Рассом Вандерхуками, которые и сегодня продолжают руководить компанией. Ведущая компания в области рекламных технологий, ориентированная на потребителей, позволяющая маркетологам планировать, выполнять и измерять свои инвестиции в цифровые медиа с помощью облачной платформы. Созданное на основе людей вместо файлов cookie, Viant Advertising Cloud ™ предоставляет маркетологам доступ к более чем 1,2 миллиардам зарегистрированных пользователей, одним из крупнейшие в мире базы данных зарегистрированных пользователей, обеспечивающие точность, охват и подотчетность в рекламе на нескольких устройствах.

( Читать дальше )

IPO компании Viant Technology Inc (DSP) пройдет 9 февраля!

- 07 февраля 2021, 17:17

- |

Компания разработала платформу для автоматизации запуска рекламы. На данный момент программная реклама быстрыми темпами отнимает долю рынка у традиционных каналов рекламы, которые требуют большого количества сотрудников, обеспечивают меньшую прозрачность и требуют более высоких затрат для покупателей.

Viant Technology разработали платформу стороны спроса (DSP) под названием Adelphic, которая представляет из себя корпоративное программное обеспечение, использующееся маркетологами и их рекламными агенствами для централизации планирования, покупки и анализа рекламы по большинству каналов. Платформа Adelphic позволяет маркетологам покупать рекламу на настольных компьютерах, мобильных устройствах, телевидении, потоковом аудио и на цифровых рекламных щитах.

DSP (demand side platform) – это сторона спроса, система, закупающая трафик. Основные возможности: таргетинг по конкретным сайтам, ключевым словам на страницах, устройствам, географии, браузерам, использование аудиторных сегментов, ремаркетинг, возможность автоматической оптимизации по заданному KPI (CPM, CPC, CPV, CPA). К одной DSP может быть подключено неограниченное количество рекламодателей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал