IPO

Certara IPO. Конкурент Schrodinger, повторит ли успех?

- 07 декабря 2020, 21:39

- |

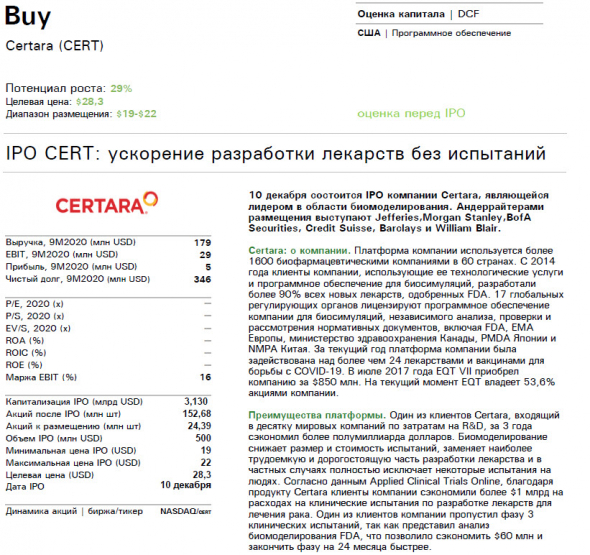

🧬Компания Certara основана в 2008 году предоставляет программное обеспечение для биосимуляции и услуги, используемые для разработки лекарств. Портфолио охватывает открытие, доклиническую, клиническую и постмаркетинговую фазы разработки лекарств, а также услуги по составлению нормативных документов, управлению представлениями и консультационные услуги для предприятий биотехнологии, фармацевтики и других наук о жизни.

Биосимуляция — это мощная технология, используемая для проведения виртуальных испытаний с использованием виртуальных пациентов для прогнозирования поведения лекарств у разных людей.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ЗПИФ ФПР

- 07 декабря 2020, 19:21

- |

СЧА на пай на 26.11.2020 составляет 24,15$, данные по паю можно посмотреть: https://ew-mc.ru/?page_id=4

Есть еще крутая таблица для отслеживания покупок и ближайших дат продаж:

https://docs.google.com/spreadsheets/d/18jWmF3mnDUDbb..

( Читать дальше )

🌀Внимание! Сделка ✓280 IPO Certara (CERT) - биотех который за день даст +6666$? Реально ли такое?

- 07 декабря 2020, 15:43

- |

Фондовый рынок. Акции. IPO Certara (CERT) — 08 декабря 2020 года состоится IPO компании, являющейся лидером в области биомоделирования. Андеррайтерами размещения выступают Jefferies,Morgan Stanley,BofA Securities, Credit Suisse, Barclays и William Blair. Дедлайн подачи заявки у брокера до 20-00 по МСК 07.12.2020, дата начала торгов 09.12.2020 года.

( Читать дальше )

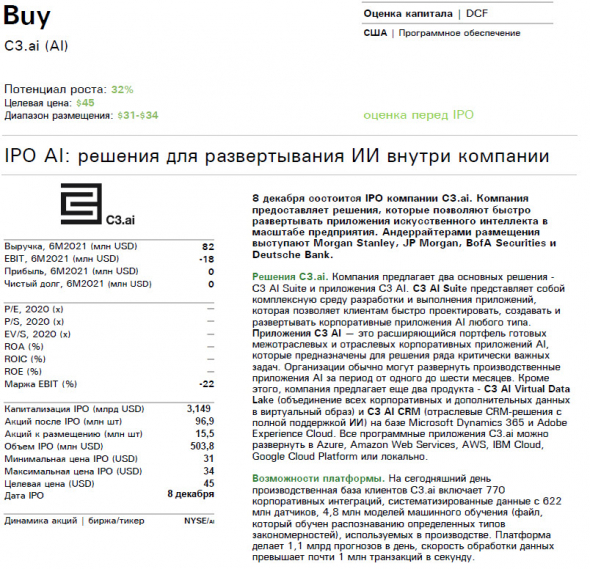

🌀Внимание! Сделка ✓279 IPO C3.ai (AI) - можно ли сделать +100% на искусственном интелекте?

- 07 декабря 2020, 15:36

- |

Фондовый рынок. Акции. IPO C3.ai (AI) — 08 декабря 2020 года состоится IPO компании, которая предоставляет решения, которые позволяют быстро развертывать приложения искусственного интеллекта в масштабе предприятия. Андеррайтерами размещения выступают Morgan Stanley, JP Morgan, BofA Securities и Deutsche Bank. Дедлайн подачи заявки у брокера до 20-00 по МСК 07.12.2020, дата начала торгов 09.12.2020 года.

( Читать дальше )

AbCellera IPO. Новый рубеж технологий в борьбе с пандемиями.

- 07 декабря 2020, 09:14

- |

( Читать дальше )

Как этот показатель повторяет глобальный рынок 2007 года (перевод с elliottwave com)

- 04 декабря 2020, 16:02

- |

Вы можете вспомнить рвение, с которым многие инвесторы охватили многие крупные мировые рынки в 2007 году — именно тогда, когда собирался развернуться большой медвежий рынок. Одним из таких рынков были акции Германии. Теперь, во второй половине 2020 года, инвесторы снова вскочили обеими ногами. Вот диаграмма и комментарии из нашей ноябрьской перспективы глобального рынка:

Вы можете вспомнить рвение, с которым многие инвесторы охватили многие крупные мировые рынки в 2007 году — именно тогда, когда собирался развернуться большой медвежий рынок. Одним из таких рынков были акции Германии. Теперь, во второй половине 2020 года, инвесторы снова вскочили обеими ногами. Вот диаграмма и комментарии из нашей ноябрьской перспективы глобального рынка:

( Читать дальше )

Удачное IPO Ozon повысило справедливую стоимость Системы - Атон

- 03 декабря 2020, 21:08

- |

( Читать дальше )

IPO market vs IPO book

- 03 декабря 2020, 17:38

- |

Антон — инвестор. Пять лет Антон инвестировал в IPO по Book. Его управляющая компания присылала ему предложения для покупки.

Антон покупал, покупал, покупал… Потом эта компания начала поднимать комиссии, давать меньшее количество акций на его капитал. И он познакомился с Серёжей, который тоже инвестирует в IPO, но через другую управляющую компанию и немного по-другому.

И они решили сравнить условия своих сделок – IPO market и IPO book.

Аллокация

Антон узнал, что технологическая компания Adaptive (ADPT) выходит на IPO и решил инвестировать 50 000$ в IPO через свою старую компанию несколько месяцев назад. Он подал заявку в предвкушении того, что сможет хорошо на ней заработать. Но, управляющая компания, начислила акций всего на сумму 5 000$. Антон упустил ту прибыль, которую мог заработать на этой компании, так как заработок был начислен на ту сумму, на которую была аллокация, только на 5 000$.

Серёжа проинвестировал 50 000$ в IPO Adaptive и купил акции на всю эту сумму. И был рад, что смог заработать.

( Читать дальше )

IPO Airbnb (ABNB). Стоит ли принимать участие?

- 03 декабря 2020, 16:14

- |

Компания представляет собой онлайн-площадку для поиска, размещения и аренды частного жилья по всему миру.

Airbnb основана в 2008 году в Сан-Франциско и за 13 лет обслужила более 825 млн гостей, имеет 4 млн хозяев жилья и доступна в 220 странах и регионах.

Компания за все время существования привлекла приблизительно $5,8 млрд.

Основные акционеры: Sequoia Capital, Founders Fund, Silver Lake, Sixth Street, DST Global, Greystar Real Estate и Accel

Ведущий андеррайтер Morgan Stanley который за 12-месячный период проведения IPO показал среднюю доходность в 55,6% с момента старта IPO. Это хороший результат среди основных андеррайтеров!

— 90% посетителей сайта переходят через поисковые системы или сразу напрямую, поэтому компании не приходится делать масштабные затраты на онлайн-маркетинг. Когда определенный сайт импонирует большинству людей, тогда в работу включается сарафанное радио.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал