Just2Trade

Инфляция в Великобритании достигла наивысшего уровня за последние 40 лет

- 20 мая 2022, 12:12

- |

Центральный банк находится в эпицентре бури после того, как потребительские цены в апреле выросли на 9% по сравнению с прошлым годом. Члены кабинета министров, экономисты и даже бывший глава Банка Англии жалуются на то, что нынешний его управляющий Эндрю Бейли действует слишком медленно и не справляется со своей задачей по удержанию инфляции на уровне 2%.

Эти обвинения могут в определенной степени отвлечь внимание от растущего давления на администрацию Джонсона, которое предпринимается в целях защиты избирателей от самого большого снижения уровня жизни на их памяти. Министр финансов Риши Сунак до сих пор придерживался той позиции, что оказание денежной помощи преимущественно должно оказываться тем, кто работает, в то время как лейбористская оппозиция заявляет, что подобная помощь должна быть распространена на пенсионеров и тех, кто получает пособия.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Just2Trade и DeltaTheta объявляют о стратегическом партнерстве

- 17 мая 2022, 01:56

- |

Этот продукт позволит клиентам Just2Trade торговать опционами на криптовалюту (BTC, ETH, BNB, AAVE, MATIC, DOT и т. д.) в режиме P2P.

Продукт уникален для крипто рынка — клиенты смогут пройти процедуры KYC/AML регулируемого брокера, а также получат доступ к инфраструктуре P2P, где они могут заключать сделки напрямую со своих верифицированных кошельков.

Торговля P2P означает торговлю непосредственно через кошелек клиента, доступ к которому есть только у самого клиента.

delta.theta — американская биржа опционов, где любой трейдер может покупать и продавать опционы на самые волатильные криптоактивы. delta.theta поддерживает несколько сетей, включая Ethereum, Binance, Polygon и Aurora/NEAR.

Just2Trade Online Ltd — европейский брокер, предоставляющий своим клиентам прямой доступ к основным мировым фондовым и валютным рынкам. Компания Just2Trade находится под надзором Европейского управления по ценным бумагам и рынкам (ESMA), а также лицензирована Кипрской комиссией по ценным бумагам и биржам (CySEC) — лицензия #281/15.

Руководство ЕЦБ склоняется к более ускоренному повышению процентных ставок

- 13 мая 2022, 09:05

- |

Поскольку члены Совета управляющих уже сходятся во мнении о необходимости повышения депозитной процентной ставки на четверть пункта в июле, по крайней мере еще два дальнейших аналогичных шага с большой вероятностью будут предприняты до января следующего года, как сообщили хорошо информированные конфиденциальные источники, просившие не раскрывать их имен.

Это свидетельствует о том, что высшее руководство ЕЦБ начинает соглашаться с мнением финансовых рынков, которые в настоящее время демонстрируют убежденность инвесторов в трех повышениях депозитной процентной ставки с текущего значения -0.5% до конца года.

Однако официального решения о будущих действиях по ужесточению монетарной политики пока принято не было. Представитель ЕЦБ отказался отвечать на вопрос о траектории изменения процентных ставок.

( Читать дальше )

ФРС во 2-й половине года может еще решительнее повышать процентную ставку

- 12 мая 2022, 09:43

- |

«Мы не исключаем полностью вариант повышения на 0.75%» — заявила президент ФРБ Кливленда Лоретта Местер во вторник в интервью Bloomberg Television. «Когда мы доберемся до решительного момента во второй половине года, если у нас не будет заметного снижения инфляции, нам, возможно, придется ускориться».

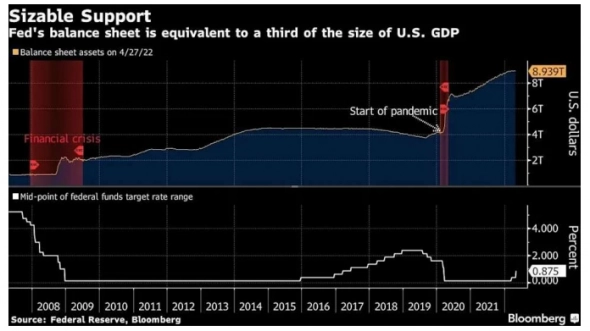

На прошлой неделе ФРС повысила ключевую процентную ставку на полпункта, что стало наибольшим единичным повышением с 2000 г., и Пауэлл сказал, что аналогичные шаги будут обсуждаться на следующих двух совещаниях. Официальные лица также объявили, что они начнут с 1 июня сокращать баланс ФРС в размере 9 трлн долларов темпами, которые быстро увеличатся до 95 млрд долларов в месяц.

( Читать дальше )

Just2Trade - кухонная помойка

- 10 мая 2022, 12:40

- |

Посылание клиента нахер. Открыл я как-то позу шорт фьючерса sp500-mini, котировка провалилась в мою сторону, захотел закрыть позу, кликаю- а сделка не закрылась и висит в терминале. Звоню/пишу в поддержку- ответ: подождите-разбираемся. После- котировка уходит против меня. Через сколько-то там часов они чинят терминал и поза висит уже с убытком. Пришлось крыть убыток. Я говорю, как же так- вы же нормальный брокер? у вас же лицензия? Они мне- пишите письмо- отдел претензий рассмотрит. Ок, написал, старался. Итог, послали нахер и ничего возмещать не собираются.

Сегодня, открыл позу по инструменту, закрываю сделку- цена исполняется по какой-то не существующей в терминале цене. Звоню в поддержку- мальчик «лепит горбатого» и говорит что это какой-то проскальз и что я должен понимать что торгую что-то то там что может чудить.

По выводу денег. Как бы выводят, но есть какая-то странная штука- вывести можешь только на карту с которой завел- вплоть до копейки. Если ошибешься хоть на копейку в заявку на вывод- отклонят. Это тоже раздражает и как-то несерьезно.

Надеюсь, эти добрый ребятки исправятся, хотя навряд ли. Кухня она и есть кухня.

Гиганты сланцевой добычи нефти в США сокращают позиции в хеджировании

- 05 мая 2022, 09:54

- |

Компании, в том числе Pioneer Natural Resources и EOG Resources, могут показать исторически рекордную прибыль, когда предоставят корпоративную отчетность на этой неделе. Но эти превзошедшие ожидания доходы были бы еще выше, если бы не огромные бухгалтерские убытки от хеджирования, которые защищают от падения цен, ограничивая при этом потенциал роста. Согласно расчетам BloombergNEF, основанным на данных за прошлый год, производители в совокупности ожидают потери в размере около $42 млрд от хеджирования нефти и газа до 2023 г.

Хотя такой ущерб не обязательно резко повлияет на их балансы, сам масштаб убытков заставляет компании тратить сотни миллионов долларов, чтобы закрыть свои позиции. В марте Hess заплатила $325 млн за выход из некоторых своих хеджей, что более чем в два раза превышает стоимость заключения этих контрактов шестью месяцами ранее. Pioneer Natural Resources, которая сообщила об убытках от хеджирования в размере $2 млрд в 2021 г., потратила $328 млн на отказ от хеджирования. А EOG Resources, понесшая потери от хеджирования в размере $2.8 млрд, только в 1-м квартале выплатила $85 млн.

( Читать дальше )

Новый локдаун в Китае может вызвать дальнейший глобальный рост инфляции

- 27 апреля 2022, 08:52

- |

В понедельник инвесторы узнали, что в Китае жесткие карантинные ограничения введены в Пекине — городе с населением более 20 млн человек — что усилило опасения по поводу перебоев с поставками, которые провоцируют рост цен. Американские акции отступили вслед за падением европейских акций. Увеличение же привлекательности зон безопасных вложений привело к росту стоимости казначейских облигаций США, европейских гособлигаций и ралли доллара.

«Инфляция, безусловно, находится в центре внимания инвесторов, и, конечно, история с Китаем еще больше подпитывает это инфляционное давление, потому что Китай является главным звеном всех цепочек поставок» — сказала Джанет Муи, руководитель отдела анализа рынка в Brewin Dolphin. «Эта озабоченность усиливается по всем направлениям, независимо от того, говорите ли вы о товарах или услугах».

( Читать дальше )

ASML намерена улучшить прогнозы на фоне глобального роста спроса на чипы

- 22 апреля 2022, 08:03

- |

«В свете актуальных потребностей и наших планов по увеличению мощностей мы рассчитываем пересмотреть в лучшую сторону наши сценарии в среднесрочном периоде и возможности роста в дальнейшем» — сказал генеральный директор Питер Веннинк. «Мы планируем сообщить об обновлениях во второй половине года».

Аналитики в ходе общения с руководителями ASML поинтересовались падает ли спрос на микросхемы из-за ослабления глобальных макроэкономических условий, но Веннинк заявил, что не видит никаких признаков того, что спрос на оборудование его компании сокращается. По его словам, в этом году нидерландская компания сумеет выполнить только около 60% заказов на свои новые системы глубокой ультрафиолетовой литографии.

«Спрос, который мы в настоящее время наблюдаем, вызван потребностями многих предприятий в отрасли» — сказал Веннинк. «Мы ранее значительно недооценили широту спроса, который, я думаю, останется устойчивым».

( Читать дальше )

BlackRock: трейдеры ошибаются в отношении планов Федрезерва

- 19 апреля 2022, 09:33

- |

Слишком агрессивное повышение ключевой ставки для борьбы с разогнавшейся инфляцией будет иметь значительные негативные последствия. По оценке BlackRock Investment Institute, если посмотреть на историческое соотношении инфляции и безработицы, снижение первой до целевого уровня ФРС в 2% приведет к увеличению второй до 10%.

Вряд ли такое развитие событий устроит американского регулятора, скорее он в конечном счете «предпочтет жить с повышенной инфляцией», полагает заместитель руководителя BlackRock Investment Institute Алекс Брейзиер. По словам Брейзиера, в настоящее время инфляция в Штатах определяется больше ограничениями предложения, чем спросом.

Опубликованные на этой неделе данные показали, что потребительские цены в США в марте выросли на 8,5% в годовом выражении, максимальными темпами с 1981 г. Исторически данный показатель примерно на 40 базисных пунктов превышал любимую меру инфляции Федрезерва, которая является ориентиром при определении монетарной политики в стране.

( Читать дальше )

ФРС смотрит на борьбу с инфляцией в ракурсе социального неравенства

- 14 апреля 2022, 11:10

- |

Это мышление представляет собой довольно резкий разворот по сравнению с традиционным восприятием применения процентных ставок ФРС. При обычных условиях серьезное повышение ставки, планируемое Федрезервом в ближайшие месяцы, воспринималось бы как угроза семьям с низким доходом. Такие категории населения больше других страдают, если повышение ставок приводит к ослаблению экономики, росту безработицы или провоцирует рецессию.

Теперь же некоторые из официальных лиц ФРС с самым «голубиным» подходом, обычно поддерживающие низкие ставки ради благополучия рынка труда, готовы изменить свои взгляды и обратить внимание на то, как инфляция бьет по наиболее бедным американцам. Вопрос обуздания высокой инфляции, как они утверждают, можно считать вопросом справедливости.

Бремя высоких цен «особенно велико для домохозяйств с более ограниченными ресурсами», отметила влиятельный член совета управляющих ФРС с давними «голубиными» взглядами Лаэль Брейнард. – «Поэтому снижение инфляции – наша самая важная задача».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал