SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

LFL

Сижу смотрю на отчет Магнита и не понимаю, как такое может быть?..

- 09 февраля 2020, 11:47

- |

Сижу, читаю результаты Магнита за 2019 и не понимаю, то ли лыжи не едут, то ли...

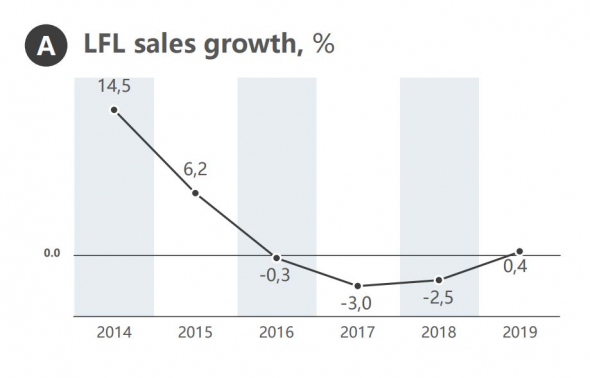

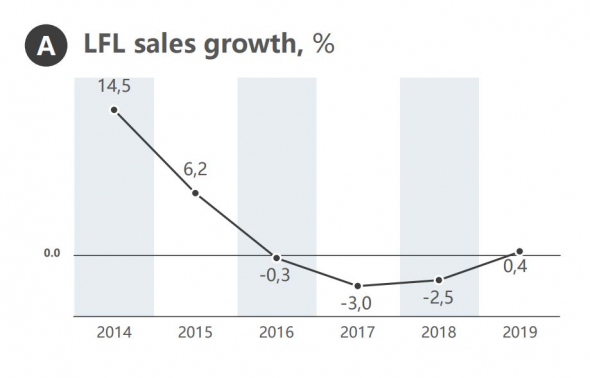

1. LFL в 2019 году +0,4% (метрика для оценки продаж ритейлера по сравнению с предыдущим периодом, плюс — хорошо, минус — плохо). Считается как динамика трафика (грубо говоря, сколько людей ходит в магазин) + динамика среднего чека (тут объяснять ничего не надо).

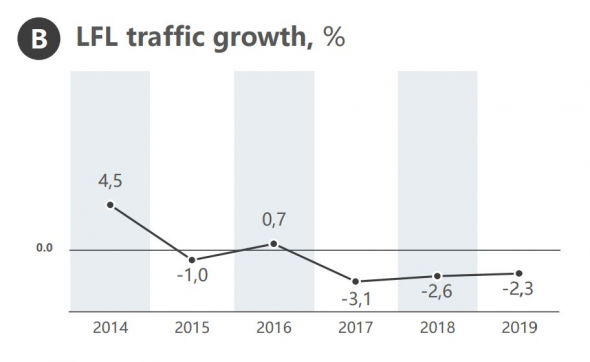

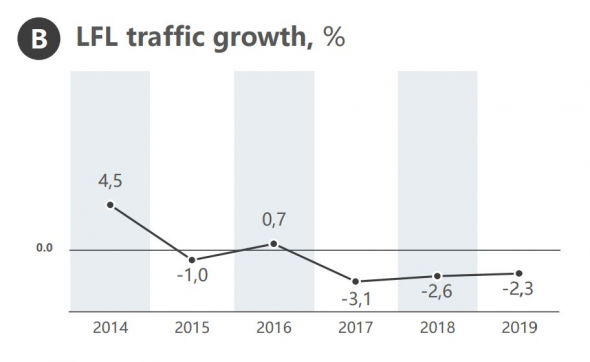

2. Снижение трафика какой год подряд. В 2019: -2,3%

( Читать дальше )

1. LFL в 2019 году +0,4% (метрика для оценки продаж ритейлера по сравнению с предыдущим периодом, плюс — хорошо, минус — плохо). Считается как динамика трафика (грубо говоря, сколько людей ходит в магазин) + динамика среднего чека (тут объяснять ничего не надо).

2. Снижение трафика какой год подряд. В 2019: -2,3%

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 15 )

Магнит может показать операционное восстановление в 2020 году - Атон

- 07 февраля 2020, 10:36

- |

Обзор результатов Магнита за 4К19: EBITDA ниже прогнозов

Выручка увеличилась на 11.0% г/г и 10.5% кв/кв до 368 млрд руб. (+0.5% против консенсус-прогноза, +1.0% против прогноза АТОНа). Сопоставимые продажи вышли в плюс до 0.1% (против -0.7% в 3К) благодаря улучшению LfL-трафика (-0.2% против -3.4% в 3К), которое было частично нивелировано замедлением роста LfL-чека (до 0.3%). Рентабельность валовой прибыли сократилась до 21.7% (против 22.4% в 3К) на фоне низкой торговой маржи. Показатель EBITDA составил 20.0 млрд руб. (-16.8% против консенсус-прогноза, -11.7% против прогноза АТОНа), упав на 13.5% г/г, в то время как рентабельность EBITDA достигла 5.4%. Чистая прибыль снизилась наполовину г/г, составив 4.1 млрд руб.

Выручка увеличилась на 11.0% г/г и 10.5% кв/кв до 368 млрд руб. (+0.5% против консенсус-прогноза, +1.0% против прогноза АТОНа). Сопоставимые продажи вышли в плюс до 0.1% (против -0.7% в 3К) благодаря улучшению LfL-трафика (-0.2% против -3.4% в 3К), которое было частично нивелировано замедлением роста LfL-чека (до 0.3%). Рентабельность валовой прибыли сократилась до 21.7% (против 22.4% в 3К) на фоне низкой торговой маржи. Показатель EBITDA составил 20.0 млрд руб. (-16.8% против консенсус-прогноза, -11.7% против прогноза АТОНа), упав на 13.5% г/г, в то время как рентабельность EBITDA достигла 5.4%. Чистая прибыль снизилась наполовину г/г, составив 4.1 млрд руб.

Результаты Магнита за 4К19 оказались слабее, чем ожидалось. Рост LfL-продаж ускорился на фоне эффекта низкой базы 4К18, но замедлился г/г (0.1% против 0.6% в 4К19). LfL-трафик снизился на 7.1% за предыдущие три года, а активные промо-кампании и низкая база позволили стабилизировать трафик в 4К19. Это нашло частичное отражение в снижение валовой рентабельности. Учитывая результаты за 4К19 и традиционно слабый для продовольственной розницы первый квартал года, пока рано говорить о каком-либо операционном развороте. Мы сохраняем НЕЙТРАЛЬНЫЙ взгляд на Магнит, предполагая, что компания может показать операционное восстановление позднее в 2020.Атон

Окей продолжает демонстрировать хорошие результаты в формате дискаунтеров - Атон

- 31 января 2020, 11:25

- |

Окей опубликовал операционные результаты за 4К19: положительный рост выручки, LFL-продажи ушли в минус

Органическая выручка от продаж в 4К19 показала положительный рост на 1.1% г/г до 46.2 млрд руб. Сегмент О'КЕЙ продемонстрировал сокращение на 1.4% г/г до 41.1 млрд руб. на фоне снижения LfL-чека (-1.7% в 4К против 3.3% в 3К19). Динамика сегмента ДА! оказалась чуть слабее кв/кв, в то время как чистая розничная выручка увеличилась на 26.8% г/г и достигла 5 млрд руб. Рост был обеспечен сильной положительной динамикой LfL-трафика и сопоставимого чека (7.5% и 3.7% соответственно). Рост общих сопоставимых продаж замедлился до -0.3% на фоне заметного снижения LfL-чека (-1.8% в 4К против 3.2% в 3К19), несмотря на то, что рост LfL-трафика вышел в плюс до 1.6%. В 4К19 было открыто 14 магазинов ДА! Общее количество магазинов достигло 178, а торговые площади составили 598 тыс кв м.

Органическая выручка от продаж в 4К19 показала положительный рост на 1.1% г/г до 46.2 млрд руб. Сегмент О'КЕЙ продемонстрировал сокращение на 1.4% г/г до 41.1 млрд руб. на фоне снижения LfL-чека (-1.7% в 4К против 3.3% в 3К19). Динамика сегмента ДА! оказалась чуть слабее кв/кв, в то время как чистая розничная выручка увеличилась на 26.8% г/г и достигла 5 млрд руб. Рост был обеспечен сильной положительной динамикой LfL-трафика и сопоставимого чека (7.5% и 3.7% соответственно). Рост общих сопоставимых продаж замедлился до -0.3% на фоне заметного снижения LfL-чека (-1.8% в 4К против 3.2% в 3К19), несмотря на то, что рост LfL-трафика вышел в плюс до 1.6%. В 4К19 было открыто 14 магазинов ДА! Общее количество магазинов достигло 178, а торговые площади составили 598 тыс кв м.

Мы считаем операционные результаты за 4К19 нейтральными. Группа продемонстрировала положительный рост выручки г/г, но показала замедление роста сопоставимых продаж. Последнее было обусловлено в основном снижением LfL-показателей в последний месяц года на фоне ряда единичных факторов. Группа продолжает демонстрировать хорошие результаты в своем формате дискаунтеров, в то время как показатели основного формата гипермаркетов сохраняют относительную стабильность, несмотря на жесткую конкуренцию.Атон

Детский мир показал неплохие темпы роста выручки - Промсвязьбанк

- 27 января 2020, 11:50

- |

Детский мир в IV квартале увеличил выручку на 13,4%, за 2019г — на 16,1%

Ритейлер Детский мир в IV квартале 2019 года увеличил выручку на 13,4% по сравнению с показателем IV квартала 2018 года, до 38,9 млрд рублей. Продажи сопоставимых магазинов (LfL) сети Детский мир в IV квартале 2019 года выросли на 5% благодаря росту покупательского трафика на 7,9%, который был частично нивелирован снижением размера среднего чека на 2,7%, сообщила компания. В частности, LfL-выручка сети в России увеличилась на 4,7% (трафик вырос на 7,4%, средний чек снизился на 2,5%). По итогам 2019 года выручка ритейлера повысилась на 16,1%, до 128,7 млрд рублей.

Ритейлер Детский мир в IV квартале 2019 года увеличил выручку на 13,4% по сравнению с показателем IV квартала 2018 года, до 38,9 млрд рублей. Продажи сопоставимых магазинов (LfL) сети Детский мир в IV квартале 2019 года выросли на 5% благодаря росту покупательского трафика на 7,9%, который был частично нивелирован снижением размера среднего чека на 2,7%, сообщила компания. В частности, LfL-выручка сети в России увеличилась на 4,7% (трафик вырос на 7,4%, средний чек снизился на 2,5%). По итогам 2019 года выручка ритейлера повысилась на 16,1%, до 128,7 млрд рублей.

Детский мир показал неплохие темпы роста выручки, но к концу года они замедлились. Рост выручки компании был обеспечен в основном двумя факторами: открытием новых магазинов и наращиванием трафика. В тоже время рост трафика Детский мир увеличивал за счет снижения среднего чека, что оказало сдерживающее влияние на увеличение выручки.Промсвязьбанк

Операционные результаты Детского мира за 4 квартал нейтральные - Атон

- 27 января 2020, 10:59

- |

Детский мир: операционные результаты за 4К19

Неаудированная выручка компании выросла на 13.4% г/г до 38.9 млрд руб., что свидетельствует о замедлении роста в квартальном сопоставлении (с 19.3% г/г в 3К19). Увеличение выручки было поддержано значительным ростом онлайн-продаж (+58.8% г/г), обеспечивших почти 15% от общего объема продаж, что говорит об успешном внедрении омниканальной бизнес-модели. Сопоставимый рост количества чеков замедлился до 7.9%, в то время как сопоставимый размер среднего чека снизился на 2.7%. Общая торговая площадь Детского мира составила 843 тыс. кв м, увеличившись на 9.7% г/г, а общее число магазинов достигло 842, включая десять магазинов товаров для животных Зоозавр.

Неаудированная выручка компании выросла на 13.4% г/г до 38.9 млрд руб., что свидетельствует о замедлении роста в квартальном сопоставлении (с 19.3% г/г в 3К19). Увеличение выручки было поддержано значительным ростом онлайн-продаж (+58.8% г/г), обеспечивших почти 15% от общего объема продаж, что говорит об успешном внедрении омниканальной бизнес-модели. Сопоставимый рост количества чеков замедлился до 7.9%, в то время как сопоставимый размер среднего чека снизился на 2.7%. Общая торговая площадь Детского мира составила 843 тыс. кв м, увеличившись на 9.7% г/г, а общее число магазинов достигло 842, включая десять магазинов товаров для животных Зоозавр.

Мы оцениваем объявленные операционные результаты НЕЙТРАЛЬНО. Несмотря на высокую базу 4К18, компания смогла продемонстрировать двузначный рост продаж. Сопоставимые продажи группы сократились с 10.2% в 3К19 до 5.0% в 4К19, но компании удалось удержать LfL-трафик выше 7% и компенсировать дефляцию LfL-чека. Аудированные результаты группы по МСФО за 2019 должны быть опубликованы 2 марта.Атон

Ленте еще предстоит разработать свою новую стратегию - Атон

- 27 января 2020, 10:50

- |

Лента опубликовала слабые операционные результаты за 4К19

Выручка от продаж в 4К19 снизилась на 1.4% г/г до 117.9 млрд руб. из-за слабой динамики оптового бизнеса и отсутствия роста розничных продаж по сравнению с 4К18. В розничном сегменте сопоставимые продажи группы замедлились кв/кв (-0.5% в 3К против -3.6% в 4К19), хотя LfL-трафик показал небольшое улучшение кв/кв с -2.0% до -1.8%. LfL-чек продемонстрировал существенное снижение (1.5% в 3К против -1.9% в 4К19) на фоне низкой инфляции: продовольственный ИПЦ упал с 5% в 3К до 3.5% в 4К19. Основной бизнес Ленты продемонстрировал негативную динамику: выручка гипермаркетов сократилась на 0.7% г/г до 105 млрд руб. Рост выручки в сегменте супермаркетов составил 7.8% г/г. В 4К19 количество магазинов Лента достигло 380, при этом торговые площади составили 1 489 тыс кв м (+1.5% г/г). В 4К19 на нетто-основе Лента открыла 3 гипермаркета и 2 супермаркета.

Выручка от продаж в 4К19 снизилась на 1.4% г/г до 117.9 млрд руб. из-за слабой динамики оптового бизнеса и отсутствия роста розничных продаж по сравнению с 4К18. В розничном сегменте сопоставимые продажи группы замедлились кв/кв (-0.5% в 3К против -3.6% в 4К19), хотя LfL-трафик показал небольшое улучшение кв/кв с -2.0% до -1.8%. LfL-чек продемонстрировал существенное снижение (1.5% в 3К против -1.9% в 4К19) на фоне низкой инфляции: продовольственный ИПЦ упал с 5% в 3К до 3.5% в 4К19. Основной бизнес Ленты продемонстрировал негативную динамику: выручка гипермаркетов сократилась на 0.7% г/г до 105 млрд руб. Рост выручки в сегменте супермаркетов составил 7.8% г/г. В 4К19 количество магазинов Лента достигло 380, при этом торговые площади составили 1 489 тыс кв м (+1.5% г/г). В 4К19 на нетто-основе Лента открыла 3 гипермаркета и 2 супермаркета.

Мы считаем результаты за 4К19 слабыми, учитывая отрицательный рост выручки и замедление роста сопоставимых продаж. После смены основного акционера Ленте еще предстоит разработать свою новую стратегию (должна быть завершена во 2К20). Ожидается, что финансовые результаты за 4К19 будут опубликованы 25 февраля.Атон

Будет ли Магнит расти дальше? - Invest Heroes

- 24 января 2020, 21:31

- |

15 января «Магнит» опубликовал результаты по продажам во второй половине декабря, где продемонстрировал положительный LFL трафик (+2,4% г/г). Инвесторы отреагировали позитивом и с тех пор акции закрыли дивгэп и выросли на 13% (в моменте было +18%).

Будет ли «Магнит» расти дальше? Это зависит от того:

Какие результаты представит «Магнит» за 4 кв 2019 — разберемся далее;

Что будет с LFL показателями в 1 полугодии 2020 — рассмотрим факторы, которые повлияют на их динамику.

Положительный LFL трафик за счет агрессивной промо активности.

Для того, чтобы вернуть трафик в сезон высоких продаж и внедрить новый CVP после распродажи старого ассортимента, «Магнит» прибегнул к промоактивности. По данным Cberbank CIB (рассчитывают потребительский индекс Иванова), это не повысило лояльность клиентов, а привело к росту трафика в результате увеличения походов за единичными покупками по акции. Доля promo hunters в трафике «Магнита» была на рекордном уровне в 29% (впервые выше, чем у «Пятерочки»).

( Читать дальше )

Будет ли «Магнит» расти дальше? Это зависит от того:

Какие результаты представит «Магнит» за 4 кв 2019 — разберемся далее;

Что будет с LFL показателями в 1 полугодии 2020 — рассмотрим факторы, которые повлияют на их динамику.

Положительный LFL трафик за счет агрессивной промо активности.

Для того, чтобы вернуть трафик в сезон высоких продаж и внедрить новый CVP после распродажи старого ассортимента, «Магнит» прибегнул к промоактивности. По данным Cberbank CIB (рассчитывают потребительский индекс Иванова), это не повысило лояльность клиентов, а привело к росту трафика в результате увеличения походов за единичными покупками по акции. Доля promo hunters в трафике «Магнита» была на рекордном уровне в 29% (впервые выше, чем у «Пятерочки»).

( Читать дальше )

Рынок детских товаров будет расти на 5-7% в год - Фридом Финанс

- 24 января 2020, 15:06

- |

«Детский мир» опубликовал результаты продаж за четвертый квартал. Выручка ретейлера поднялась на 13,4% в годовом выражении, что превысило темпы расширения торговых площадей (+9,7%). Неоднозначны показатели сопоставимых продаж: размер LFL среднего чека сократился на 2,5% при одновременном росте трафика на 7,9%. В целом это позитивно. Снижение размера чека может свидетельствовать о конкуренции с другими магазинами в разных товарных группах и/или о незначительном изменении потребительского поведения.

Результаты продаж за год мы оцениваем позитивно: они превысили наш прогноз. Драйвером роста стало увеличение числа магазинов и повышение трафика. Реакция рынка на отчетность была неоднозначной, акции кратковременно падали, возможно, причиной этого стали ошибка трейдера или действия отдельного игрока. Вскоре бумаги вернулись на прежний уровень и пошли вверх. Мы сохраняем по этой акции рекомендацию «держать» с целью 123 руб. на конец второго квартала.

Аналитики крупных инвестдомов недавно называли «Детский мир» потенциальным бенефициаром от дополнительных расходов бюджета на улучшение демографической ситуации в России. Стоит отметить, что компания занимает 23% рынка, и ее доля растет. Пока компания не получала предупреждений от ФАС о приближении к ограничительному порогу и, возможно, в ближайший год такого предупреждения не будет. Рынок детских товаров оценивается в 503 млрд руб., и растет приблизительно на уровне инфляции. Если появится дополнительный спрос, он распределится по всем участникам рынка. Рынок в целом демонстрировал слабую динамику за последние пять лет. Всплеск рождаемости оказал влияние только на сегмент товаров для новорожденных (рост на 40% за пять лет).

ИК «Фридом Финанс»

Результаты продаж за год мы оцениваем позитивно: они превысили наш прогноз. Драйвером роста стало увеличение числа магазинов и повышение трафика. Реакция рынка на отчетность была неоднозначной, акции кратковременно падали, возможно, причиной этого стали ошибка трейдера или действия отдельного игрока. Вскоре бумаги вернулись на прежний уровень и пошли вверх. Мы сохраняем по этой акции рекомендацию «держать» с целью 123 руб. на конец второго квартала.

Аналитики крупных инвестдомов недавно называли «Детский мир» потенциальным бенефициаром от дополнительных расходов бюджета на улучшение демографической ситуации в России. Стоит отметить, что компания занимает 23% рынка, и ее доля растет. Пока компания не получала предупреждений от ФАС о приближении к ограничительному порогу и, возможно, в ближайший год такого предупреждения не будет. Рынок детских товаров оценивается в 503 млрд руб., и растет приблизительно на уровне инфляции. Если появится дополнительный спрос, он распределится по всем участникам рынка. Рынок в целом демонстрировал слабую динамику за последние пять лет. Всплеск рождаемости оказал влияние только на сегмент товаров для новорожденных (рост на 40% за пять лет).

Мы полагаем, что рынок детских товаров будет расти темпами 5–7% в год с поправкой на инфляцию.Ващенко Георгий

ИК «Фридом Финанс»

Отчет Детского мира подтвердил историю роста - Финам

- 24 января 2020, 12:09

- |

«Детский мир» выпустил позитивные результаты по продажам за 4К 2019 и 2019 год. Выручка в 4-м квартале выросла на 13,4% на фоне положительной динамики сопоставимой (LFL) выручки и открытия новых магазинов, в том числе в Казахстане и Белоруссии. Онлайн-продажи увеличились на 59% г/г. Всего за 2019 год выручка повысилась на 16% до рекордных 128,7 млрд.руб., торговые площади расширились за этот период 9,7%, было открыто 99 net новых магазинов.

Рост LFL выручки составил 5% в 4К 2019 благодаря притоку клиентов (+7,9%). Средний чек снизился на 2,7%. Сопоставимая выручка за весь 2019 год повысилась на 7,2% при увеличении траффика на 8,5% и уменьшении среднего чека на 1,2%.

По темпам роста LFL выручки — это лучшие результаты в российском ритейле, сильно опережающие продуктовый ритейл. Несмотря на неблагоприятные демографические тренды, компания продолжает операционный рост, демонстрирует стабильный рост покупательского трафика и увеличивает рыночную долю за счет конкурентов. Расширение бизнеса и контроль за расходами должны привести компанию к рекордной прибыли в 2019 году, ~ 7,5 млрд.руб (+13,3% г/г) согласно консенсусу Bloomberg.

( Читать дальше )

Рост LFL выручки составил 5% в 4К 2019 благодаря притоку клиентов (+7,9%). Средний чек снизился на 2,7%. Сопоставимая выручка за весь 2019 год повысилась на 7,2% при увеличении траффика на 8,5% и уменьшении среднего чека на 1,2%.

По темпам роста LFL выручки — это лучшие результаты в российском ритейле, сильно опережающие продуктовый ритейл. Несмотря на неблагоприятные демографические тренды, компания продолжает операционный рост, демонстрирует стабильный рост покупательского трафика и увеличивает рыночную долю за счет конкурентов. Расширение бизнеса и контроль за расходами должны привести компанию к рекордной прибыли в 2019 году, ~ 7,5 млрд.руб (+13,3% г/г) согласно консенсусу Bloomberg.

( Читать дальше )

Рынку потребуется время, чтобы полностью восстановить доверие к бумагам Магнита - Альфа-Банк

- 16 января 2020, 13:03

- |

«Магнит» сообщил итоги новогодних продаж, которые традиционно оказывают сильное влияние на результаты за четвертый квартал года и отражают потребительское настроение в целом. В последние две недели декабря выручка Магнита выросла на 8,5% г/г, что ниже роста розничной выручки на 9,8% г/г за 9М19. Более важным является то, что компания сообщила о росте трафика на 2,4% г/г, который вернулся в зону роста впервые с 3К16. Это было отчасти нейтрализовано снижением Lfl-чека на 1,6% г/г на фоне высокой базы 2018 г. В итоге рост Lfl-выручки составил 0,6% за период.

Воробьева Олеся

«Альфа-Банк»

Заявления президента Владимира Путина относительно соцрасходов в ходе его вчерашнего Послания Федеральному собранию, на наш взгляд, также сильно повлияли на то, что бумаги «Магнита» вчера оказались в лидерах роста рынка.

Мы считаем, что инвесторы могут позитивно воспринять восстановление трафика (акции вчера подорожали на 3%, тогда как индекс Московской биржи не изменился, а акции X5 упали на 3,4%). Тем не менее, мы считаем, что рынку может потребоваться более продолжительный тренд, чтобы полностью восстановить доверие к этим бумагам.Кипнис Евгений

Воробьева Олеся

«Альфа-Банк»

Заявления президента Владимира Путина относительно соцрасходов в ходе его вчерашнего Послания Федеральному собранию, на наш взгляд, также сильно повлияли на то, что бумаги «Магнита» вчера оказались в лидерах роста рынка.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал