Nonfarm payrolls

В США в августе зафиксировано непредвиденно большое число вакансий

- 17 октября 2023, 09:27

- |

Число доступных вакансий расширилось до 9.61 млн по состоянию на конец августа с пересмотренного до 8.92 млн значения в конце июля, согласно ежемесячному обзору Министерства труда США о наличии вакансий и текучести кадров, имеющему аббревиатуру JOLTS. Показатели найма работников выросли, а количество увольнений осталось сравнительно небольшим.

Августовский результат оказался выше всех прогнозных оценок в проведенном информагентством Bloomberg опросе экономистов.

Показатель, фиксирующий в структуре общей занятости долю уволившихся с работы по собственной инициативе сотрудников, сохранился на отметке 2.3%, что соответствует наименьшему уровню с 2020 года. Это означает, что американцы стали менее уверенными в своей способности найти другую работу на нынешнем рынке труда.

Рост числа вакансий отразил увеличение более чем на полмиллиона спроса на новых работников в сфере профессиональных и деловых услуг, а также расширение количества вакансий в сферах финансов и страхования, образования и производства товаров кратковременного пользования.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Сентябрьский отчет о занятости показывает, что экономика США остается сильнее, чем думает Уолл-стрит

- 06 октября 2023, 21:57

- |

Fri, October 6, 2023 at 7:41 PM GMT+3·

Ежемесячный отчет по занятости просто превзошел ожидания, и экономика США остается в привычном положении.

В сентябре на рынке труда было добавлено 334 000 рабочих мест в несельскохозяйственном секторе, что почти вдвое превышает консенсус-прогноз экономистов, опрошенных Bloomberg, и является самым высоким месячным приростом с января.

Вероятность повышения ставки ФРС, измеряемая ставками инвесторов на CME FedWatch Tool, выросла до 30% вероятности того, что центральный банк повысит ставки в ноябре, по сравнению с 18% вероятностью на прошлой неделе.

А некоторые экономисты с Уолл-стрит считают, что пятничный отчет был одним из последних признаков силы перед тем, как исторически быстрый цикл ужесточения ФРС, наконец, захватит неуловимого американского потребителя.

«Несмотря на весь ажиотаж вокруг сентябрьского отчета, мы не исключаем возможности отрицательной статистики заработной платы до конца года», — написал главный экономист EY Грег Дако в аналитической записке в пятницу.

( Читать дальше )

💬 Реакция рынков, нефти и доллара DXY на данные по безработице в США.

- 06 октября 2023, 17:15

- |

t.me/matrosov_investment

РЫНОК ТРУДА В США В ПОЛНОМ ПОРЯДКЕ, И ДЛЯ ФРС СБАВЛЯТЬ ЖЕСТКОСТЬ ПРИЧИН НЕТ

Вышедшая статистика BLS по рынку труда США за сентябрь показала следующие показатели:

• Количество новых рабочих мест 336K vs 227К в августе (прогноз 170К)

• Частный сектор: рост на 263К vs 177К, прогноз 160К (мы считаем именно динамику в Private более репрезентативным показателем ситуации)

• Норма безработицы: 3.8% vs 3.8% месяцем ранее, прогноз 3.7%

• Рост зарплат: 0.2%мм и 4.2%гг vs 0.2%мм и 4.3%гг в августе. Прогноз: 0.3% мм и 4.3% гг

• Participation rate: 62.8% vs 62.8 месяцем ранее.

Статистика вышла намного выше цифр от ADP, которые в среду показали всего +89К новых рабочих мест. Для рынков – достаточно плохая статистика. Количество новых рабочих мест было создано сильно больше прогноза, август пересмотрен вверх, единственно – темпы роста зарплат в сентябре не увеличились. Для ФРС – большое пространство для дальнейшего ужесточения риторики.

( Читать дальше )

📊Данные по рынку труда в США оказались разнонаправленными. Анализ индекса доллара DXY.

- 06 октября 2023, 17:09

- |

👉Недавно были опубликованы данные по рынку труда в США. Уровень безработицы оказался выше прогноза в 3,7% и остался на уровне 3,8%. В тоже время средняя почасовая зар. плата выросла на +0,2% м/м, что оказалось ниже ожиданий в +0,3%. При этом количество новых рабочих мест вне с/х (non-farm payrolls) оказалось в 2 раза выше прогнозного значения. Исходя из этих данных можно сказать, что рынок труда в США конечно же еще очень сильный, но динамика заработных плат явно показывает замедление, что является позитивным фактором. Индекс доллара DXY отреагировал на эти новости ростом, так как сильный рынок труда является дополнительным аргументов в пользу дальнейшего ужесточения ДКП со стороны ФРС. Об этом нам так же сигнализирует и инструмент CME FedWatch Tool, который сейчас оценивает вероятность повышения ставки в сентябре в 31,3% против 18,5% на начало дня.

👉Так же стоит отметить, что риторика представителей ФРС продолжает быть достаточно жесткой:

Kashkari, Mester:

• прогнозирую еще одно повышение ставки, вероятность этого события — большая

( Читать дальше )

Вывод по Nonfarm Payrolls

- 06 октября 2023, 16:40

- |

Количество новых рабочих мест нанесло удар по трейдерам, которые после отчета ADP выстроили свои позиции в ожидании голубиного разворота ФРС.

Сентябрьский нонфарм не даст ФРС возможности утверждать, что цикл повышения ставок ФРС закончен, даже если ставка больше не будет повышена, а впереди ещё инфляция CPI США за сентябрь, которая тоже имеет шансы негативно удивить рынки после роста цен на энергоносители.

Нонфарм отлично сочетается с отчетом JOLTs за август, который указал на рост вакансий.

Но отсутствие роста зарплат и падения уровней безработицы говорят о том, что ФРС предпочтет проигнорировать данный отчет, дождавшись отчетов за октябрь и ноябрь перед решением в декабре.

Ключевые компоненты сентябрьского нонфарма США:

— Количество новых рабочих мест 336K против 170K прогноза, ревизия за два предыдущих месяца составила +119К: июль пересмотрен до 236К против 157К ранее, август до 227К против 187К ранее;

— Уровень безработицы U3 3,8% против 3,8% ранее;

— Уровень безработицы U6 7,0% против 7,1% ранее;

( Читать дальше )

Конференция на Nonfarm Payrolls

- 06 октября 2023, 12:12

- |

Сегодня внимание участников рынка будет сфокусировано на отчете по рынку труда США за сентябрь с публикацией в 15.30мск.

Маловероятно, что данные выйдут провальными согласно отчету ADP, ибо все остальные показатели не указывают на такое резкое замедление найма, а отчет ADP имеет слабую корреляцию с официальными данными.

Более вероятен рост рабочих мест около прогноза или выше, с учетом, что забастовки не успеют войти в отчет — нонфарм около 200К выглядит логичным согласно компонентам занятости отчетов ISM.

Такой нонфарм приведет к уходу от риска на фоне роста доллара, ибо после отчета ADP рынки настроены на провальный нонфарм.

Тем не менее, маловероятно, что рост доллара и падение фондового рынка будет устойчиво длительным при нонфарме около 200К при отсутствии резкого роста зарплат, ибо член ФРС Дейли, являющаяся негласным рупором Пауэлла, вчера заявила об отсутствии необходимости ещё одного повышения ставки ФРС после ужесточения финансовых условий, в связи с чем при отсутствии откровенно шокирующих данных логично присматриваться к шортам доллара на его росте.

( Читать дальше )

Сентябрьский отчет о занятости: в центре внимания признаки спада на рынке труда

- 06 октября 2023, 11:24

- |

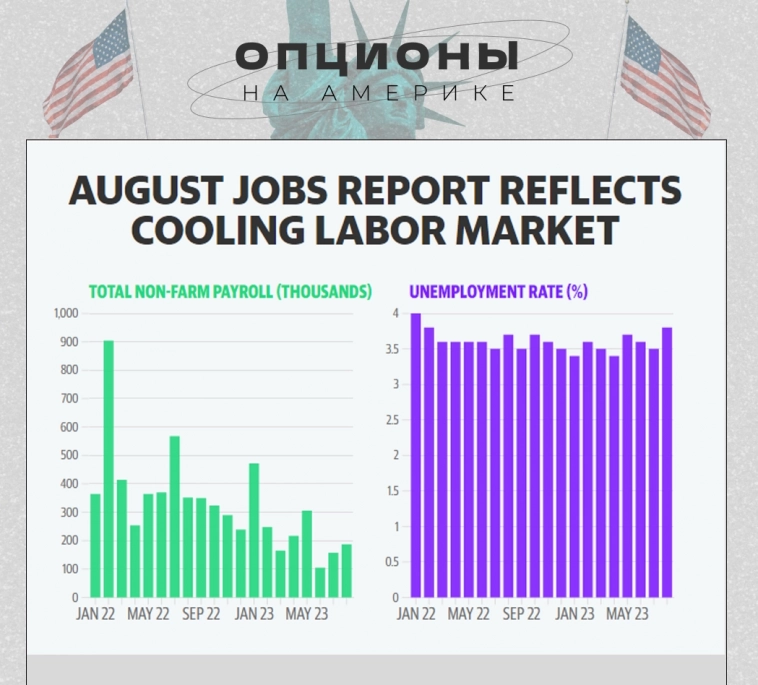

Отчет о занятости за сентябрь будет опубликован в пятницу утром и должен показать, что рост числа рабочих мест в США продолжает замедляться.

Ежемесячный отчет Бюро статистики труда, который будет опубликован в 8:30 утра по восточному времени, как ожидается, покажет, что количество рабочих мест в несельскохозяйственном секторе в сентябре выросло на 170 000, а уровень безработицы немного снизился до 3,7%, согласно консенсус-оценкам, собранным Bloomberg. В августе экономика США добавила 187 000 рабочих мест, а уровень безработицы подскочил до 3,8%.

Вот ключевые цифры, на которые будет обращать внимание Уолл-стрит, согласно данным Bloomberg:

Число рабочих мест в несельскохозяйственном секторе: +170 000 против 187 000 ранее

Уровень безработицы: 3,7% против 3,8% ранее

Средний почасовой заработок в месяц: +0,3% против +0,2% ранее

Средний почасовой заработок в годовом исчислении: +4,3% против +4,3% ранее

Среднее количество отработанных часов в неделю: 34,4 против 34,4 ранее

( Читать дальше )

📊Число первичных заявок на получение пособий по безработице в США = минимум с 30 марта. Анализ индекса доллара DXY.

- 21 сентября 2023, 16:51

- |

👉Сегодня был опубликован еженедельный отчет по числу первичных заявок на получение пособий по безработице в США. Опубликованное значение в 201 тыс. заявок стало минимальным за последние пол года, а так же оказалось ниже ожиданий.

👆🏻Напомню, что сильный рынок труда — одна из основных причин разгона инфляции, о чем не раз упоминал в своих предыдущих выступления Пауэлл.

👉В совокупности с заявлениями некоторых крупных работодателей, таких как Amazon, о решение об увеличении заработных плат — это может оказать дополнительные проблемы для ФРС в борьбе с инфляцией.

👆🏻Для справки: первичные заявки на пособие являются опережающим индикатором положения рынка труда. Перед тем, как попасть в отчет по безработице, американец должен подать заявку на пособие и пробыть в таком статусе 6 месяцев. Соответственно, ожидать сильного скачка безработицы можно только в случае, если еженедельные заявки на пособие показывают рост.

👉Соответственно, сильный рынок труда указывает на вероятность дальнейшего ужесточения ДКП со стороны ФРС, что оказывает поддержку USD.

( Читать дальше )

Еженедельная экономика США и последние экономические показатели 4-8.09.2023

- 09 сентября 2023, 02:21

- |

Производство и услуги PMI

Индекс деловой активности управляющих закупками (PMI) как в сфере производства, так и в сфере услуг предоставляет ценную информацию о экономической активности. В августе 2023 года S&P Global Services PMI составил 50,5, немного ниже ожиданий. Однако ISM Non-Manufacturing PMI составил 52,7, превысив ожидания. Оба показателя указывают на рост в соответствующих сегментах экономики, но с разной скоростью. То есть, S&P Global Services PMI и ISM Non-Manufacturing PMI оба указывают на увеличение активности в сфере услуг, но один из них (ISM Non-Manufacturing PMI) растет быстрее, чем другой (S&P Global Services PMI). Для инвесторов балансированный портфель с экспозицией как в производственных, так и в сферах, связанных с услугами, может помочь смягчить риски.

Инфляция цен в не производственной сфере

Инфляционные давления всегда являются значительной заботой для инвесторов. В августе 2023 года ISM Non-Manufacturing Prices Index составил 58,9, превысив ожидания. Это указывает на рост затрат в не производственных отраслях, что может потенциально повлиять на прибыль предприятий в этих секторах. Для защиты от инфляции рассмотрите инвестиции в активы, такие как недвижимость, драгоценные металлы или облигации с защитой от инфляции (TIPS).

( Читать дальше )

Почему такая высокая занятость в этом цикле!

- 05 сентября 2023, 19:56

- |

Почему такая высокая занятость в этом цикле! – ответ кроется в том, что среднее количество отработанных часов на одного работающего по-прежнему на 3,2% ниже, (В ЕВРОПЕ НА 2,2%) чем в годы, предшествовавшие пандемии. Другими словами, люди стали работать меньше, чем в прошлом, и из-за этого большая часть людей имеет работу, в которой не было бы необходимости. Перегретость рынка вакансий и рост заработной платы, связанно с тем, что есть дефицит определённых вакансий, что оказывает давление на заработную плату.

А вот…

Снижение участие рабочей силы в будущем, может означать, что нехватка рабочей силы уменьшится, а давление на заработную плату уменьшится еще быстрее, чем ожидается. Это делает текущий цикл не похожим не на один другой за последние 100 лет. Если среднее количество отработанных часов останется прежним, это снизит потенциал роста и сделает нехватку рабочей силы и давление на заработную плату более структурными.

🔺Важно: я больше уверен, что политике

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал