PMi

Британские фабрики готовятся «зимовать»

- 01 марта 2019, 15:00

- |

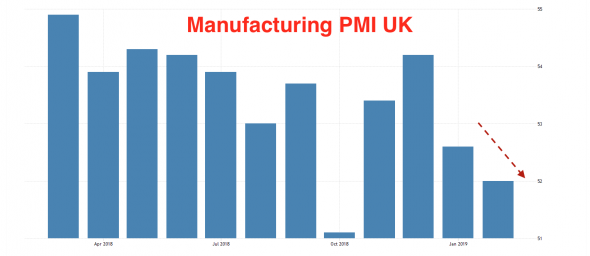

Несмотря на относительно спокойную потребительскую картину в Британии, фабрики связывают Брексит с сильной неопределенностью. Это стало понятно из отчета PMIв производственной сфере, вышедшего в пятницу, который показал, фирмы сокращают рабочие места и накапливают товарно-материальные запасы рекордным темпом с начала 90-х, «лидируя» в неприятии к риску среди стран G7.

Индекс менеджеров производственных закупок от агентства Markit, барометр производственной активности в Британии, снизился незначительно с 52.6 до 52.0 в феврале. Однако не стоит путать активность в подготовке к негативным сценариям будущего и активность в ожидании подъема в экономики. В первом случае, она имеет оборонительный характер с неблагоприятным прогнозом для динамики.

Рост выпуска британских предприятий происходил за счет заказов на пополнение товарно-материальных запасов, сокращению задержек по поставкам, отставаний от графика и т.д. Порыв к стабильности очевидно обусловлен рисками «жесткого» Брексита, в случае которого работать с европейскими контрагентами придется уже на других ценовых и таможенных условиях, пока также неизвестных.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Индекс PMI обрабатывающих отраслей РФ в феврале снизился до 50,1 пункта

- 01 марта 2019, 10:09

- |

сообщает Markit:

«Сезонно скорректированный индекс IHS Markit PMI обрабатывающих отраслей России, который отслеживает общую конъюнктуру рынка, опустился с январского показателя 50,9 балла, и, составив 50,1 балла в феврале, остался лишь частично выше критической отметки 50 баллов, обозначающей отсутствие изменений, и последние данные практически свидетельствуют об этом, поскольку деловая ситуация в российских обрабатывающих отраслях осталась на прежнем уровне»

экономист IHS Markit Шиан Джонс:

«Ослабление мирового спроса и влияние недавнего повышения НДС помешали расширению в производственных отраслях России. Хотя рост объемов производства ускорился, общий подъем был лишь незначительным, и рыночная конъюнктура практически не изменилась в феврале. Новые экспортные заказы продолжали падать в силу ослабления спроса со стороны иностранных компаний. Темпы сокращения были максимальными с апреля 2017 года»

( Читать дальше )

Китайской экономике нужно что-то большее, нежели гигантские вливания ликвидности

- 28 февраля 2019, 10:59

- |

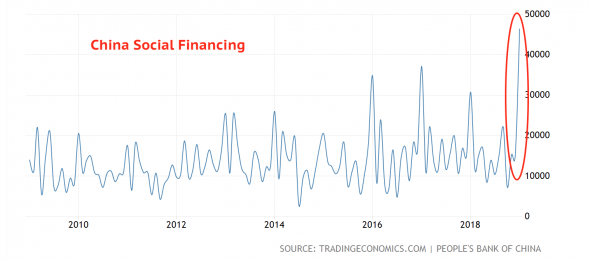

Китайская экономика в состоянии спада напоминает решето — сколько не вливай ликвидности, все утекает в непонятном направлении.

После раунда гигантского денежного стимулирования в январе, когда месячное изменение в объемах выдачи кредитов составило 700 млрд. долларов, индексы производственной активности продолжили снижаться, показали данные в феврале.

В январе был небольшой всплеск активности, однако в феврале производственная активность возобновила снижение. Соответствующий индекс составил 49.2 пункта, против 49.5 пунктов прогноза. Индекс экспортных заказов упал до 45.2 пунктов с 46.9 пунктов в предыдущем месяце, указывая на то, что ждать помощи от мирового спроса не приходится.

Активность в сфере услуг и строительства остается единственным драйвером роста, но ее перспективы также выглядят неутешительными. Непроизводственный PMIснизился с 54.7 пунктов в январе до 54.3 в феврале.

( Читать дальше )

ЗАТИШЬЕ перед БУРЕЙ

- 24 февраля 2019, 22:25

- |

Продолжается спад в производственном секторе во всех крупнейших экономиках мира. И если в США еще не всё так печально (Manufacturing PMI 53.7), то в Японии и Еврозоне просто рецессионные показатели (см. график ниже). И судя по графику очевидно, что это не разовое и не случайное явление, а устойчивая тенденция, которая наблюдается с начала 2018 года. До конца непонятно даже, что может переломить данную тенденцию.

Предположим, что ЕЦБ запустит программу TLTRO. Появятся дешевые долгосрочные кредиты для предприятий. Но разве проблема в дороговизне и недоступности кредита в Еврозоне? Нет! Проблем с ликвидностью нет, ставки и так находятся около ноля уже несколько лет. Т.е. причина не в этом. Есть проблема с применением капитала. Банально нет точек роста в экономике, соответственно и нет смысла куда-то вкладывать деньги и уж тем более брать кредиты на эти цели. Напомню, когда экономика еврозоны активно росла до 2008 года, то и кредиты пользовались хорошим спросом, несмотря на то, что ставка ЕЦБ была около 4%.

( Читать дальше )

Что ожидать от Банка Англии сегодня?

- 07 февраля 2019, 13:35

- |

Ясно, что с приближением дедлайна по выходу Британии из ЕС, горизонт руководства, который банк Англии предлагает инвесторам, пропорционально сокращается. Ведь тесные экономические связи, обретенные за время пребывания Британии в блоке, означают что разная политика «сосуществования» независимых соседей будет иметь разные экономические последствия, особенно для Британии. Поэтому после решения по Brexitв марте, сценарии развития экономики могут подразумевать как необходимость смягчения, так и ужесточение ДКП, что накладывает сейчас ограничения на ясность коммуникации Банка Англии с инвесторами. Ожидания политической неопределенности создают также «эффект игнорирования» поступающих экономических данных, которые могут даже диктовать необходимость повышения процентной ставки на ближайших предстоящих заседаниях.

Рынок ожидает, что члены комитета по монетарной политики единодушно проголосуют за сохранение ключевой ставки на прежнем уровне в 0.75%. То есть положительным сюрпризом для фунта в момент объявления решения может стать желание некоторых членов повысить ставку. Медвежью реакцию по паре GBPUSD соответственно может усугубить появление мнений среди чиновников о необходимости сокращения ставки до 0.5%.

( Читать дальше )

Итоги январь 2019 г. Обзор портфеля.

- 31 января 2019, 17:14

- |

НЕФТЬ

За прошедший месяц управляющие хедж-фондов активизировали свои закупки нефти и нефтепродуктов в связи с растущими надеждами на перемирие между США и Китаем и на то, что в 2019 году Мировая экономика избежит серьезного замедления.

Хедж-фонды и другие денежные менеджеры увеличили свою чистую длинную позицию в фьючерсах и опционах Brent на 30 миллионов баррелей до 203 миллионов баррелей.

( Читать дальше )

ТОП 10 графиков для просмотра в 2019 году

- 21 января 2019, 07:36

- |

1. Deflation Risk (Риск дефляции): более 80% мировых фондовых рынков находятся в состоянии «дефляции» (цена отрицательна по сравнению с аналогичным периодом прошлого года), здесь риск состоит в том, что мы видим, что черные и синие линии растут (доля стран, ожидающих ежегодного сокращения доходов и промышленного производства). Это риск глобального экономического спада. Держите эту диаграмму на переднем плане и на вершине своего радара в этом году.

2. Manufacturing PMIs (Производственные PMI): Это первые дни, но мы наблюдаем некоторую стабилизацию в экономических данных EM (и смягчение по всей DM). Учитывая растущий размер и влияние стран с развивающейся экономикой, это может быть ключевым графиком для определения того, как предыдущий график закончится.

( Читать дальше )

Итоги декабрь 2018 г. Обзор портфеля.

- 30 декабря 2018, 11:29

- |

НЕФТЬ

Не смотря на соглашение стран ОПЕК+ снизить добычу нефти на 1.2 млн. баррелей в день, нефть за месяц опустилась на 10%, в моменте -15%.

Возможно сейчас главной действующей силой на рынке являются опасения сжатия ликвидности и всеобщие распродажи, а не фундаментальные факторы. Индекс S&P 500 (на графике сиреневая линия), за месяц снизился на 10%.

( Читать дальше )

Россия - индекс PMI в сфере услуг в декабре снизился до 54,4 пункта

- 29 декабря 2018, 09:23

- |

Как отмечается в обзоре, несмотря на снижение к ноябрьским уровням, индекс указывает на существенное расширение деловой активности в российской сфере услуг. В декабре продолжился быстрый рост новых заказов как от внутренних, так и от иностранных клиентов.

«Показатели роста в последнем квартале были самыми высокими за год, при этом занятость и деловая уверенность улучшились, свидетельствуя о том, что оптимизм в секторе услуг сохранится в 2019 году», — прокомментировала данные экономист Markit Шан Джонс.

Сектор услуг РФ в декабре зафиксировал существенный рост экспортных заказов, как от новых, так и от уже существующих клиентов, говорится в исследовании Markit.

По данным Markit, уверенность деловых кругов улучшилась, а темпы найма рабочей силы ускорились до восьмимесячного максимума.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал