SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

PRObondsмонитор

PRObondsмонитор. Доходности ОФЗ и облигаций субъектов федерации. К понижению ключевой ставки готовы!

- 28 мая 2020, 07:00

- |

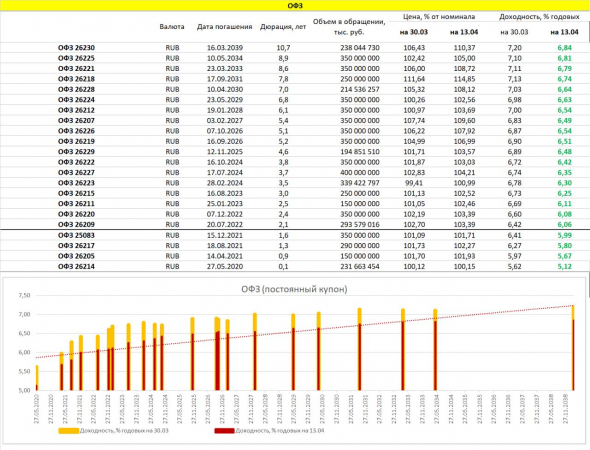

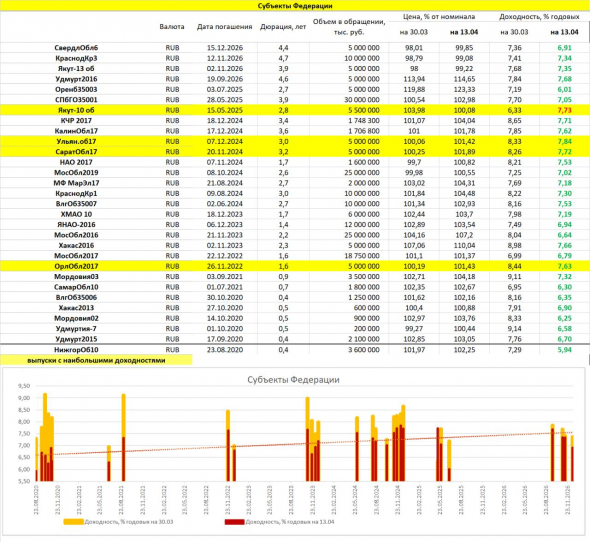

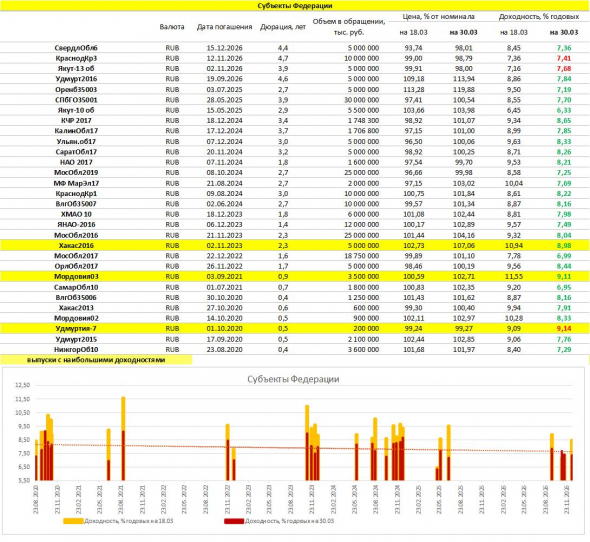

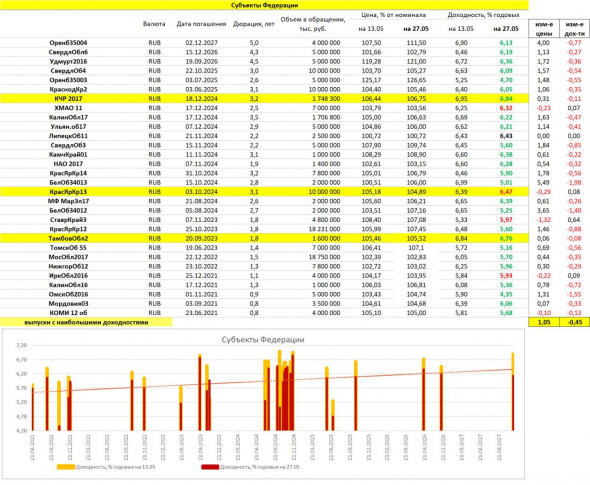

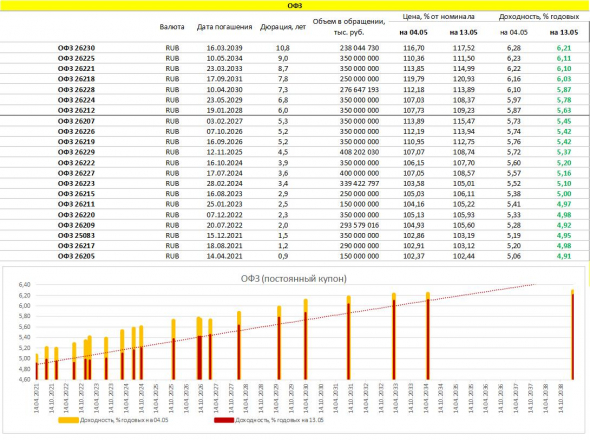

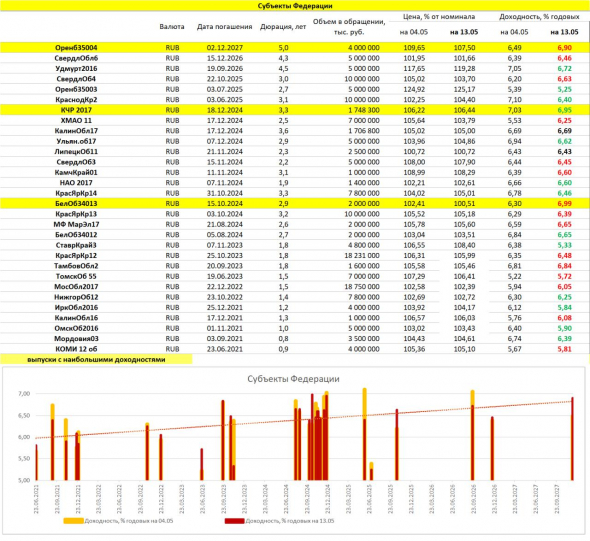

К понижению ключевой ставки готовы! Это про ОФЗ. Облигации субъектов федерации еще в процессе подготовки. Заметьте, в маросекторе ОФЗ все ставки первых десяти лет до погашения (бумаги с гашением до 2030 года) ниже нынешнего ключевого значения. Доходности федерального госдолга позволяют Банку России выбирать следующее значение ключевой ставки – 5% или 4,5% – спокойно взвешенно. Так или иначе, инфляция превышает 3% и с легкостью может приблизиться к Банком России же заданному 4%-ному таргету. При ключевой ставке в 4,5%, да даже и в 5% денежно-кредитная политика становится не только мягкой, но и рискованной. Как больше риска несут и сами ОФЗ. Хотя на фоне госдолгов развитых стран риски не чрезмерны. Они просто есть. Субфедеральные бумаги – в догоняющих. Наверно, если продолжать хранить деньги в госбумагах, то все же в региональных.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

PRObondsмонитор. Доходности рублевых облигаций с рейтингами BBB/BBB+/A- по национальной шкале

- 28 мая 2020, 06:33

- |

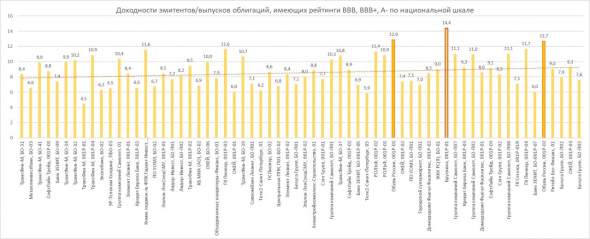

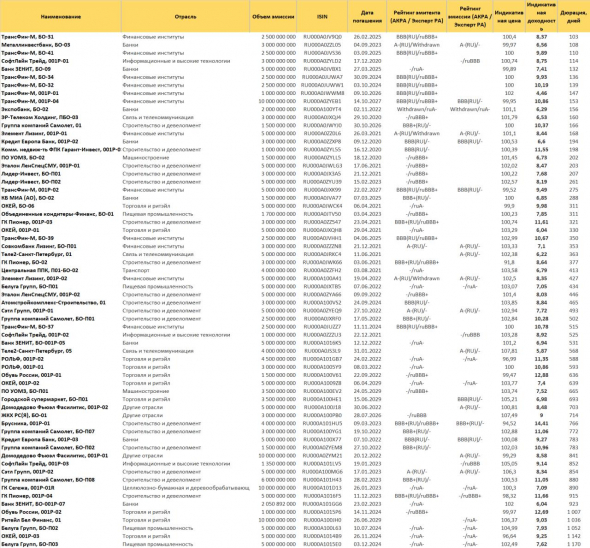

Идея выборки простая. Мы хотели оценить, насколько высокодоходны облигации «Обуви России», входящие в портфели PRObonds, и облигации «Брусники», которые туда могут попасть. У обеих компаний рейтинг BBB+ и от «Эксперта», и от АКРА. Для широты кругозора добавили в этой рейтинговой ступени добавили две соседние – BBBи A-. Минимальный размер выпуска ограничили 1 млрд.р.

Да, доходность «Обуви России» выше средней на 3-3,5%, доходность «Брусники» — на 5-5,5%. Первую точно держим. Над покупкой второй серьезно думаем.

( Читать дальше )

PRObondsмонитор. ВДО

- 14 мая 2020, 08:03

- |

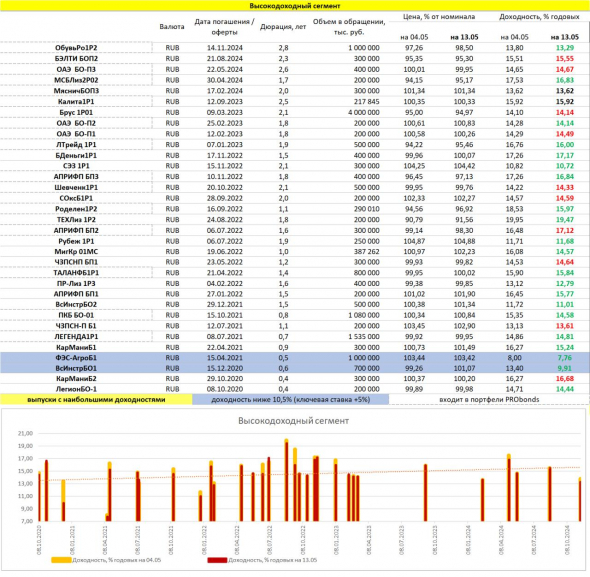

Подход к мониторингу высокодоходных облигаций меняется. В таблице будет больше «падших ангелов», а выпуски объемом менее 200 млн.р. из нее уходят (через короткое время и эта планка будет поднята). Сектор ширится, можно заняться селекцией. По этой же причине истории типа Дэни Колла или Каскада (хотя это разные типы) отсюда уходят. Как и часть финансовых компаний. Рисков в секторе предостаточно. Таблица, долгое время дававшая общее представление о нем, идейно, должна стать одним из фильтров в их отсеве. Пока это не так. По лишь можно говорить, что средняя доходность, исключая явно проблемные случаи, опустилась до 14,5%. Совсем недавно это было 15-20% с тяготением к верхней границе.

Андрей Хохрин, Евгений Русаков

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

PRObondsмонитор. ОФЗ все более спекулятивны. Региональные облигации вряд ли так уж рискованны. Корпоративные на их фоне более конкурентны

- 14 мая 2020, 07:45

- |

Ожидания низких ставок творят чудеса. 5 или 4,5% — вот в чем вопрос, если речь о намеченном на 19 июня заседании ЦБ РФ по денежно-кредитной политике и ключевой ставке. Судя по котировкам ОФЗ, вопрос пока не решенный. Судя по ним же, факт самого снижения несомненен. ОФЗ долго предлагали выигрышную альтернативу банковским депозитам. Вряд ли сегодня это так. Чем ниже доходность и ее все еще положительный спред с инфляцией, тем больше риска банальной волатильности, который перестает покрываться процентной отдачей. ОФЗ, как и большинство гособлигаций мира в значительной степени становятся спекулятивным инструментом.

( Читать дальше )

PRObondsмонитор. ВДО

- 05 мая 2020, 07:57

- |

О, этот чудный мир высокодоходных облигаций! Доходности отличаются на 10% и более, риски мало кто адекватно предскажет. Июнь-июль, а может, уже и май – месяцы реализации этих рисков. Как мне кажется, наши облигационные портфели готовы к сложностям и готовы их преодолеть. За других не отвечу. Есть в этом списке имена, суть и наличие бизнеса которых я так и не раскусил. Но в большинстве, это компании, для бизнеса которых, как и для всего бизнеса в стране, пусть вынужденно, созданы крайне недружелюбные условия. Совершенно искренне пожелаю им удачи в бою!

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

PRObondsмонитор. Срез доходностей ОФЗ, региональных облигаций и облигаций крупнейшего бизнеса

- 05 мая 2020, 07:30

- |

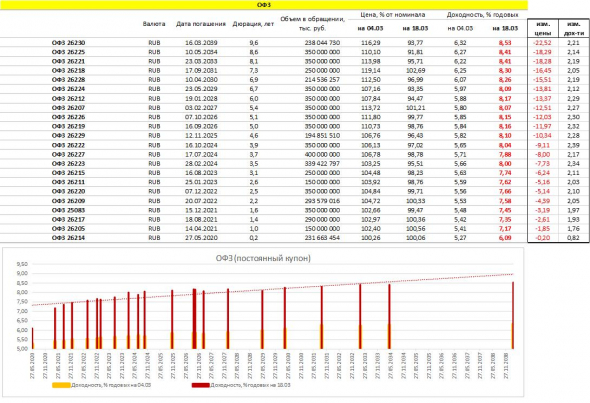

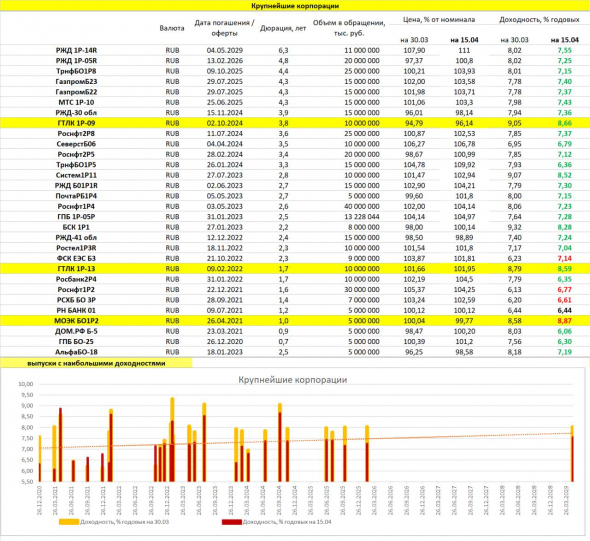

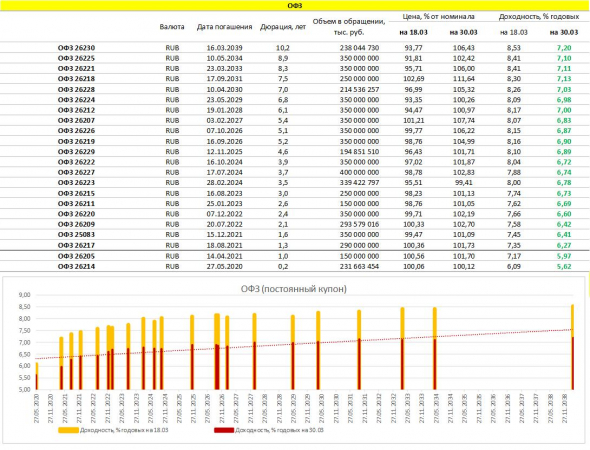

5,5% ключевой ставки – ориентир для ОФЗ, которого, видимо, не избежать. И бумаги с погашениями в 2020-2023 годах уже дают доходность ниже ключевой. Тот, кто верил в развитие такого сценария и в марте не боялся покупать длинные выпуски, заработал пару десятков процентов. Я боялся. Видимо, на близких временных горизонтах стабильность в ОФЗ нам обеспечена. Дальше – интереснее. Начинается фактическое принуждение банков к покупке госбумаг. Проблема в том, что, что деньги сейчас дешевые, но их дешевизна отрывается от экономической реальности и реального же кредитного рынка. RUONIA 5,9%, вроде, в таргетированных рамках. Однако предприниматели, с которыми я общаюсь, пока не отметили снижения кредитных ставок. Отмечая при этом усложнение кредитных процедур. Рискуем свести авторитет ключевой ставки к уровню ставки рефинансирования. Устойчив ли в условиях расслоения денежного рынка сектор ОФЗ? Пока да, 5-6% доходности против инфляции в 3,5-4% — очевидная премия.

( Читать дальше )

Доходности корпоративных облигаций, включая высокодоходный сегмент

- 16 апреля 2020, 08:16

- |

В России есть пара параллельных экономик. Первая – крупнейший бизнес. Вторая – бизнес поменьше. По крайней мере, это справедливо для облигационного рынка. Облигации крупнейших корпораций отыграли падение марта. И предлагают сдержанные доходности, в лучшем случае – до 8-9% годовых. Высокодоходный сегмент облигаций, т.е. сегмент малого, среднего, крупного бизнеса – это сразу +10% годовых к доходностям широкого рынка. Премия особенно заметна в выпусках с близкими офертами или погашениями. Высокодоходный сегмент воспринимается инвесторами как однородный и однородно высокорискованный. С чем можно поспорить. Компании здесь очень разные. Да, дефолтные риски в ходе серьезных кризисов сосредоточены в третьем уровне листинга. Тем, кто способен их оценить и избежать, рынок все еще предлагает высокую отдачу на вложенный капитал. Указывать пальцем на «плохие» и «хорошие» компании не буду. Высокодоходных сегмент – для тех, кто умеет разобраться сам.

( Читать дальше )

PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО. Перекосы доходностей - кризисная норма.

- 02 апреля 2020, 07:25

- |

Интерес к ОФЗ был недолгим. Всего пара недель, и доходности вновь ниже 7%, а по коротким выпускам и вовсе ниже ключевой ставки. Чудеса монетаризма! Или проявление качества российского госдолга? Риторические восклицания.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал