Passive Invests

Обновление портфеля.

- 04 июня 2018, 21:51

- |

Купил акции #РусГидро по 0,714 руб. на 5% от портфеля, которые снизилась после публикации сообщений об очередной докапитализации посредством допэмиссии. Также в четверг РусГидро опубликует финансовые результаты за I кв. 2018 г. Расписывать по РусГидро не буду, изменений больше не каких не было, подробнее можете поискать в группе. Ещё на 5% скорее всего буду докупать после отсечки, которая состоится 9 июля 2018г.

На прошлой неделе прошла «отсечка» по дивидендам в акциях #ВТБ, из-за которой бумаги госбанка подешевели на 7,2%. На фоне роста финпоказателей банка слежу за котировками, жду остановки акций и буду набирать в портфель.

Состав моего портфеля: #Распадская (5%), #ЛСР (10%),

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 5 )

Рынок вновь под давлением? - Мои позиции в портфеле!

- 27 мая 2018, 20:27

- |

В этот раз решил попробовать написать полноценный обзор по рынку, тем более давно писал на смарт-лабе. Начну с индекса МосБиржи, в данный момент он находится в глобальном восходящем канале, который длится с 2014 г. С технической точки зрения индекс МосБиржи нарисовал двойную вершину на исторических максимумах, где подтвердил фигуру пробоем линии тренда на часовом графике. Далее на мой взгляд индекс может снизится до нижней границы канала к дневной линии тренда в район 2000-2100 пунктов.

Индекс Московской Биржи

Индекс Московской БиржиПочему такое может произойти, когда компании показывают сильные результаты и высокую дивидендную доходность, а рынок падает? Есть несколько причин, которые нужно помнить и учитывать при инвестировании и спекуляциях на российском фондовом рынке:

( Читать дальше )

Стратегия на 2018 год

- 19 января 2018, 16:36

- |

Дорогие читатели подведу итоги 2017 года и намечу ориентиры на 2018 год. Годовая доходность без учёта дивидендов составила 13,76%, с дивидендами не считал, но где-то будет около 20%. Год вышел не лёгким, основную прибыль съела коррекция с февраля по июнь 2017 года, но всё же удалось выйти в плюс по сравнению с минусом индекса московской биржи. P.S.: совсем не было времени выложить её на смартлаб раньше)

А теперь перейдём к открытым позициям в моём портфеле:

Распадская – компания продолжает зарабатывать и гасить долг. Возможное получение дивидендов в ближайшие два года мы обо этом узнаем, а пока продолжаю держать акции. В 2018 году, думаю у Распадской есть все шансы вырасти до 120 рублей, а если утвердят дивиденды, то и во все можно ждать 200 рублей.

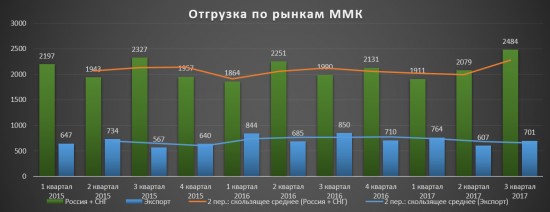

ММК – остётся одной из дешёвых среди конкурентов, накапливает кубышку и собирается платить поквартальные дивиденды. Для меня поквартальная дивидендная доходность составит около 4%, если будут платить, как за 3 квартал 2017 года. С учётом понижающихся процентных ставках, я считаю это отличной доходностью. По моему мнению у ММК нет каких-то драйверов роста, так что продолжаю держать и реинвестировать выплачиваемые дивиденды в другие идеи.

( Читать дальше )

Время покупать акции Алроса

- 21 ноября 2017, 21:08

- |

Так совпало, что вчера продал ГМКНорНикель и с полученной прибыли купил акций Алроса, а сегодня на пробое линии тренда на объёме после новостей о продаже непрофильных газовых активов увеличил долю.

Напомню причины покупке акций:

1) Компания получит страховое возмещение по аварии на руднике «Мир» в 2018 году. В этом случае акционеры компании могут получить спецдивиденды.

2) Продажа «Геотрансгаз» и Уренгойской газовой компании составляющей 36 млрд руб. В этом случае акционеры компании могут получить спецдивиденды.

3) А также все снижения показателей компании и авария на руднике Мир были отыграны, теперь предполагается рост котировок.

P.S.: Дорогие читатели, плюсуйте, комментируйте! Буду и дальше стараться для вас!

**Копирование данного материала без согласования с автором запрещено.

***Другие обзоры и идеи: Здесь!

Дивиденды Энел Россия в районе 8-10%

- 02 ноября 2017, 18:04

- |

Чистая прибыль по сравнению с аналогичным периодом 2016 года выросла в 3 раза.

( Читать дальше )

Пока что не паникую и увеличиваю долю в Русал

- 19 октября 2017, 16:57

- |

Для меня лично, это хороший момент увеличить долью в этой компании, не многие наверное помнят, но я держу акции с 21 рубля, рекомендацию смотрите в обсуждениях в группе за 2016-2017 год. Читал многие боятся увеличения доли Дерипаски из-за его отношения к миноритариям, но на мой взгляд, надо как минимум дождаться IPO En+, да и не зря же они объявили о ежеквартальных выплатах дивидендов публично, тем более пока что у Прохорова и Вексельберга есть право вето, которое не даёт полной свободы Дерепаске. Также цена на алюминий за год поднялась на 30%, в связи с этим у компании отличные перспективы, конечно присутствует напряжение, но я не вижу поводов для паники.

P.S.: Не было свободных средств, продал акции МТС, прибыль по которым составила более 30% с учётом дивидендов. Да и upside у Русала мне видится больше чем у МТС.

( Читать дальше )

Алроса - не время покупать!

- 17 октября 2017, 15:48

- |

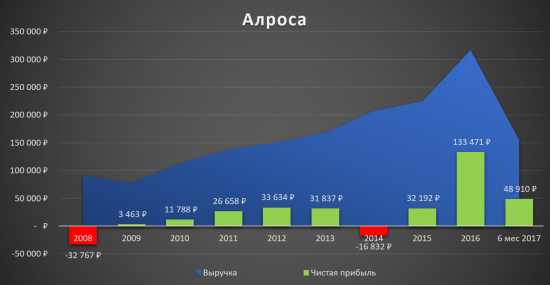

Фундаментальный анализ: все расчёты проведены самостоятельно, данные были взяты из отчётов МСФО в млн. руб. за период 2008-2017 год.

Снижение финансовых показателей по итогам I полугодия 2017 года по сравнению с результатами аналогичного периода прошлого года обусловлено рыночными и макроэкономическими факторами: укреплением курса рубля по отношению к доллару США на 18%, а также снижением средней цены реализованных алмазов на 15% в I полугодии в результате изменения ассортимента. В конце 2016 года Компанией были накоплены остатки мелкоразмерного сырья, невостребованного по причине денежной реформы в Индии. Данные остатки были успешно реализованы в течение I полугодия в связи с возросшим спросом. При этом во 2-м квартале 2017 года объемы и ассортимент продаж стабилизировались, средняя цена проданных алмазов увеличилась на 20% по сравнению с предыдущим кварталом.

( Читать дальше )

Как огромные пассивные фонды искажают рынок?

- 14 октября 2017, 10:09

- |

В дождливую субботу захотелось порассуждать. Практически все знают про тренд послдених нескольких лет, когда деньги из активных фондов перетекают в пассивные. Недавно Blackrock отрапортовал, что у него под управлением собралось уже $6 триллионов, это больше ВВП Японии.

Пассивные фонды покупают акции по единственному принципу — акции должны входить в индекс, качество компании, ее прибыль и тд не так важны. В итоге это приводит к тому, что неэффективные компании тоже растут в капитализации. Может поэтому мы уже давно не видим коррекций на SP?

Пяток крупнейших пассивных фондов собрали активов на многие триллионы баксов и приток денег в эти фонды все еще продолжается. Это новая парадигма рынка и она искажает цены. Всякий неэффективный и убыточный шлак получает шанс на приток инвестиций. Вряд ли это будет длиться вечно, но может продолжаться еще годы и шортисты SP могут еще долго не увидеть значительной коррекции.

Чем этот процесс закончится? Тотальным крахом, когда вкладчики начнут забирать деньги из одного из фондов и это вынудит всех остальных тоже продавать активы, в итоге все эти годы постепенного роста обернутся стихийным сливом, который не сможет остановить никакое QE?

Или все как то рассосется, новая парадигма захватит рынок на несколько поколений, а там уже настанет полный блокчейн и в приципе инвестирование выйдет на другой уровень. Например, не нужны будут биржи и все инвестиции будут происходить через алгоритмы, нейросети и тд?

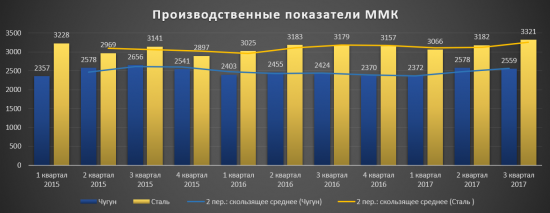

Производственные показатели ММК - продолжаем держать

- 11 октября 2017, 17:53

- |

Общее производство стали ММК за 3 кв. 2017 г. составило 3 321 тыс. тонн (+4,4% к уровню 2 кв. 2017 г.). В 3 кв. 2017 г. общая загрузка сталеплавильных мощностей основной площадки в Магнитогорске (с учетом графика текущих ремонтов) составляла около 95%. Производство чугуна в 3 кв. 2017 г. осталось на уровне прошлого квартала и составило 2 559 тыс. тонн, что соответствует максимальной загрузке доменного производства.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал