Qe

Статус Японии мешает её монетарной политике

- 12 марта 2016, 13:07

- |

Экономика Японии является одним из современных «мерил» развития страны. Ведь регион, не имея достаточный ресурсный потенциал, смог выйти на третью строчку по валовому внутреннему продукту (уступая США и Китаю).

Монетарная политика должна регулировать денежную массу в обороте и поддерживать цены на премьером уровне, ввиду чего Банк Японии нацелен на смягчение данной политики. Япония умеет «делать деньги» по сути не из ничего, но текущая ситуация с валютой региона кардинально отличается от поставленных целей главы Банка Японии Куроды.

Смягчение монетарной политики страны восходящего солнца нацелено на стимулирование инфляции, а так же на поддержку высокого уровня экспорта в регионе, ведь дешёвые товары будут более конкурентными и востребованными на международной арене и именно за счёт этого ВВП Японии демонстрирует положительную динамику. Для выполнения этих задач, Банк Японии применил одновременно два рычага давления на курс японской йены — внедрил программу количественного смягчения и понизил ставку до отрицательного значения (-0.1%). Но что тот, что тот метод не достигли своей целевой цели.

Рынок списал со счетов QE от Японии и уже забыл об отрицательной ставке. Все дело в том что Японская йена является валютой фондирования и активом убежищем. То есть когда фондовые рынки терпят обвал — йена укрепляешься в цене. И вспомним неоднократный обвал фондового рынка Китайской народной республики, который постоянно тянул вниз все остальные. В эти моменты можно пронаблюдать укрепление йены на фоне остальных валют. Статус Японии как страны со стабильной экономикой, развитой банковской системой и положительным ВВП — не играет на руку Куроде.

Ужесточение денежно-кредитной политики со стороны США подразумевает собой снижение фондового рынка в перспективе, а это, как уже писалось, противоречит политики Банка Японии, который за 2015 год два раза пересматривал прогноз о достижению целевого показателя инфляции на более поздний срок. Преодолеть этот барьер позволит дополнительное расширение QE. Но зачем? Ведь сама программа QE не оправдала себя и дополнительные меры только усугубят ситуацию.

На самом то деле, проблемы как таковой нету. Япония должна быть конкурентоспособной на рынке и своё место она не потеряла. Ведь ужесточение денежно-кредитной политики США подразумевает собой укрепление доллара к корзине основных валют. Соответственно дорогой доллар снижает уровень экспорта (из-за того, что товары в долларовом эквиваленте стали более дорогие). А укрепление американского доллара примерно равняется укреплению йены. Что касается евро, то в последнее время валюта демонстрировала явные признаки валюты фондирования, а учитывая аналогичный статус йены — укрепление или снижение фондового рынка, будет аналогично отображаться на валютах обеих стран.

Таким образом, своё место на международном рынке Япония не потеряет, ведь проблемы более глобальны. Более того, в таких условиях, Банку Японии следует искать новые рычаги в монетарной политике для интенсивного экономического роста, ведь фоне остальных, у страны есть достаточно перспектив для достижения этой цели.

- комментировать

- Комментарии ( 0 )

Война кейнсианцев и монетаристов на денежно-кредитном рынке

- 11 марта 2016, 11:02

- |

Решение Народного банка Китая инвестировать 360 млрд. долларов в строительство дорог, которое сопровождается принятием новой пятилетней программы, напоминает политику Франклина Рузвельта, бывшего президента США, в первое его правление. Зачем тратить деньги на покупку каких-то ценных бумаг? По сути, деньги можно взять и использовать для строительства общественных благ, которые так необходимы и для потребителя, и для бизнеса.

Суть проблемы современной экономики и финансов в том, что остаются те же вопросы, которые были, почти столетие назад. Но вот ответы изменились! В данный момент, ответы на такие вопросы, как отсутствие роста инфляции, рынка труда и в целом экономики, ищут не только ФРС, но и ЕЦБ, Банк Японии, Банк Англии и в том числе НБК. Только вот многие из этого списка ищут легкие пути. Простым и эффективным инструментом для решения проблемы современной экономики является мягкая денежно-кредитная политика. Это снижение процентных ставок в совокупности с программой количественного смягчения, которая включает в себя работу печатного станка ЦБ.

( Читать дальше )

ЕЦБ стоит срочно начать покупать корпоративные облигации в рамках программы QE

- 09 марта 2016, 20:21

- |

Капиталисты или социалисты, кто круче? Кто надежнее? Кого можно считать лучше для экономики и для роста инфляции? Как по мне, ответ на этот вопрос обязан искать в первую очередь ЕЦБ. И в случае найденного ответа, он обязан срочно менять программу количественного смягчения, которая может стать аналогом безуспешной программы последних лет Банка Японии.

Программа количественного смягчения ЕЦБ имеет крайне низкую эффективность, поскольку неспособен напрямую повлиять на восстановление экономики Еврозоны и отдельных её регионов. Что включает в себя работа печатного станка ЕЦБ? ЕЦБ печатает деньги, которые должны направляться далее в экономику Еврозоны. Но, какими способами и каналами они идут к конечным потребителям? Через рынок казначейских облигаций.

Что такое казначейские облигации? Это ценные бумаги, которые правительство страны выпускает для привлечения средств. Далее политическое руководство страны использует их уже в своих целях, и этот процесс называется государственным управлением. Основная статья хранения таких денег находится в государственных бюджетах стран Еврозоны, которые используют их в собственных целях.

( Читать дальше )

Безусловный доход в Швейцарии. Что это такое и чем грозит.

- 01 февраля 2016, 08:14

- |

Все новостные источники с невиданной скоростью облетает весть о проведении референдума в Швейцарии по возможности получения фиксированного безусловного дохода каждым гражданином Швейцарии, причем весьма приличного размера — около 2,2 тыс $.

По своей сути данный механизм — ни что иное как проводимое уже многие годы Федрезервом Количественное Смягчение (Quantative Easing, QE).

QE обычно проводится в развитых экономиках, при невозможности дальнейшего снижения ставок (так как они уже близки к нулю), путем выкупа финансовых активов у коммерческих банков — таким образом банковские резервы увеличиваются сверх необходимости, что подстегивает их выдавать большее кол-во кредитов, насыщая деньгами экономику, стимулируяя потребительский спрос. Однако есть риски того, что банки перестрахуются и оставят свои резервы в покое, не насытив экономику деньгами. Также есть риск ускорения инфляции.

В случае с фиксированным безусловным доходом цепочка ЦБ-КБ-Потребитель преобразовывается в ЦБ-Потребитель, исключая процентные платежи от населения коммерческим банкам, и делая деньги максимально дешевыми. Исключается риск QE, при котором банки бы не стали заморачиваться и просто оставили деньги в своих резервах.

( Читать дальше )

QE(₽)=Пц

- 19 января 2016, 18:35

- |

Только я хотел посвятить отдельный пост почему «печать денег» в России (при-)ведёт к (гипер-)инфляции и разрушению значительной части экономики, а «печать денег» в ряде западных стран (не только США) может быть благоприятна для экономики (или по крайней мере не вести к катастрофическим последствиям), как ничтоже сумняшеся:

www.finanz.ru/novosti/aktsii/gosduma-mozhet-razreshit-kolichestvennoe-smyagchenie-v-rossii-1001004182

Не успел.

Поэтому я решил пока высказать своё мнение кратко, в графической форме.

В силу примитивных художественных способностей получилось примерно так:

Банк Японии продлил QE

- 30 октября 2015, 12:14

- |

(Блумберг) — Банк Японии второй раз за год отодвинул прогноз достижения целевого уровня инфляции в 2 процента, отметив, что этот срок зависит от нефтяных цен. Ранее банк оставил денежно-кредитную политику без изменений.

ЦБ снизил прогноз инфляции на этот финансовый год до 0,1 процента с 0,7 процента, а на 2016 год — до 1,4 процента. До сих пор банк прогнозировал, что инфляция достигнет целевого уровня к марту 2016 года. Теперь Банк Японии ожидает этого в октябре 2016 года — марте 2017 года.http://www.finanz.ru/novosti/valyuty/bank-yaponii-prodlil-QE-1000885279

Банки или Экспортёры - QE по-ру́с-ски.

- 28 октября 2015, 11:11

- |

ЦБ РФ придётся 30 октября 2015 года

в любом случае начать значительное снижение ключевой ставки

А именно в условиях снижения цены на нефть...

Но при этом придётся стабилизировать рубль

путём понижения инфляции (нефть за рубли)

То есть ЦБ РФ будет держать рубль...

Рубли из Резервного фонда и Экспортёров перейдут

в банковскую систему...

Затем начнётся рост цены на нефть...

Банковская система начнёт выходить из ОФЗ

и заходить в UST

ЦБ РФ начинает «QE по-ру́с-ски»,

а именно ЦБ РФ начнёт выкуп валюты с рынка

( Читать дальше )

Не могу вот понять.

- 09 октября 2015, 16:57

- |

С другой стороны, когда случилось перепроизводство топлива, должны падать в цене все продукты, в которых велика нефтяная ценовая составляющая (или любого другого сырья), что так же поведет к уменьшению бумажной выручки компаний, уменьшению их инвестиционной привлекательности и т.д. по вышеописанному сценарию.

( Читать дальше )

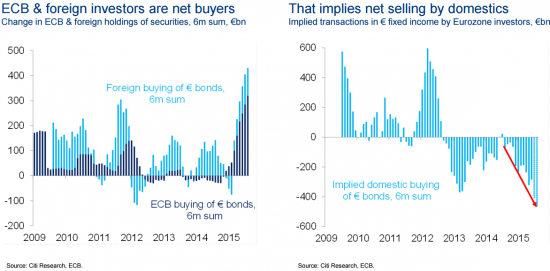

Еврозона одной картинкой

- 02 октября 2015, 10:22

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал