SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Qe

Рост ВВП Америки vs. динамика «распечатки» кэша на денежном принтере

- 30 июня 2014, 11:48

- |

Грубо говоря, чтобы увеличить экономику США на $1.8 трлн пришлось распечатать $3.3 трлн кэша в период 2010-2013:

Кто из ЦБ сколько денег напечатал в тот же период:

( Читать дальше )

Кто из ЦБ сколько денег напечатал в тот же период:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Мэтью Линн: меры ЕЦБ бесполезны

- 26 июня 2014, 07:16

- |

Марио Драги планирует поднять экономику еврозоны из рецессии и не допустить дефляцию, пишет Мэтью Линн на MarketWatch. Но пока все предпринятые им действия, похоже, не работают. Конечно, пока еще слишком рано говорить о результативности многих мер Европейского центрального банка, обнародованных после заседании совета в начале этого месяца. Но многие считают, что две ключевые задачи были выполнены: ослабление еврои повышение уверенности в себе.

Марио Драги планирует поднять экономику еврозоны из рецессии и не допустить дефляцию, пишет Мэтью Линн на MarketWatch. Но пока все предпринятые им действия, похоже, не работают. Конечно, пока еще слишком рано говорить о результативности многих мер Европейского центрального банка, обнародованных после заседании совета в начале этого месяца. Но многие считают, что две ключевые задачи были выполнены: ослабление еврои повышение уверенности в себе.На самом деле, обменный курс практически не изменился, а уверенность все еще падает, поскольку цены все еще движутся ближе к полномасштабной дефляции.

( Читать дальше )

ДРАГИ: QE ЕЦБ Будет. космас.

- 05 июня 2014, 16:34

- |

ЕЦБ ПРИНЯЛ РЕШЕНИЕ О ЦЕЛОМ РЯДЕ МЕР, ВКЛЮЧАЯ ЦЕЛЕВЫЕ ДОЛГОСРОЧНЫЕ КРЕДИТЫ - ДРАГИ

ЕЦБ ВЕДЕТ РАБОТУ ПО ПОДГОТОВКЕ К QE — ДРАГИ

ПРИНИМАЕМЫЕ ЕЦБ МЕРЫ ПОДДЕРЖАТ ИНФЛЯЦИЮ, ИНФЛЯЦИОННЫЕ ОЖИДАНИЯ СТАБИЛЬНЫ — ДРАГИ

ЕЦБ НАМЕРЕН СОХРАНЯТЬ БАЗОВУЮ СТАВКУ НА ТЕКУЩЕМ УРОВНЕ В ТЕЧЕНИЕ ДОЛГОГО ВРЕМЕНИ — ДРАГИ

ПЕРВОНАЧАЛЬНЫЙ ОБЪЕМ ДОЛГОСРОЧНЫХ КРЕДИТОВ ЕЦБ СОСТАВИТ 400 МЛРД ЕВРО ПРИ ФИКСИРОВАННОЙ СТАВКЕ — ДРАГИ

ФИКСИРОВАННАЯ СТАВКА ПО ДОЛГОСРОЧНЫМ КРЕДИТАМ ЕЦБ БУДЕТ ВЫШЕ БАЗОВОЙ НА 10 БАЗИСНЫХ ПУНКТОВ — ДРАГИ

ЕЦБ ПРИОСТАНОВИЛ СТЕРИЛИЗАЦИЮ ЛИКВИДНОСТИ — ДРАГИ

ПОСЛЕДНИЕ ДАННЫЕ О ВВП ПОДТВЕРЖДАЮТ ПОСТЕПЕННОЕ ВОССТАНОВЛЕНИЕ ЭКОНОМИКИ В ЕВРОЗОНЕ — ДРАГИ

ЕЦБ УХУДШИЛ ПРОГНОЗ РОСТА ВВП ЕВРОЗОНЫ НА 2014 ГОД С 1,2% ДО 1% — ДРАГИ

ЕЦБ УЛУЧШИЛ

( Читать дальше )

ЕЦБ ВЕДЕТ РАБОТУ ПО ПОДГОТОВКЕ К QE — ДРАГИ

ПРИНИМАЕМЫЕ ЕЦБ МЕРЫ ПОДДЕРЖАТ ИНФЛЯЦИЮ, ИНФЛЯЦИОННЫЕ ОЖИДАНИЯ СТАБИЛЬНЫ — ДРАГИ

ЕЦБ НАМЕРЕН СОХРАНЯТЬ БАЗОВУЮ СТАВКУ НА ТЕКУЩЕМ УРОВНЕ В ТЕЧЕНИЕ ДОЛГОГО ВРЕМЕНИ — ДРАГИ

ПЕРВОНАЧАЛЬНЫЙ ОБЪЕМ ДОЛГОСРОЧНЫХ КРЕДИТОВ ЕЦБ СОСТАВИТ 400 МЛРД ЕВРО ПРИ ФИКСИРОВАННОЙ СТАВКЕ — ДРАГИ

ФИКСИРОВАННАЯ СТАВКА ПО ДОЛГОСРОЧНЫМ КРЕДИТАМ ЕЦБ БУДЕТ ВЫШЕ БАЗОВОЙ НА 10 БАЗИСНЫХ ПУНКТОВ — ДРАГИ

ЕЦБ ПРИОСТАНОВИЛ СТЕРИЛИЗАЦИЮ ЛИКВИДНОСТИ — ДРАГИ

ПОСЛЕДНИЕ ДАННЫЕ О ВВП ПОДТВЕРЖДАЮТ ПОСТЕПЕННОЕ ВОССТАНОВЛЕНИЕ ЭКОНОМИКИ В ЕВРОЗОНЕ — ДРАГИ

ЕЦБ УХУДШИЛ ПРОГНОЗ РОСТА ВВП ЕВРОЗОНЫ НА 2014 ГОД С 1,2% ДО 1% — ДРАГИ

ЕЦБ УЛУЧШИЛ

( Читать дальше )

Gallup: чего боятся американцы больше всего?

- 30 апреля 2014, 12:55

- |

30.04.2014, Москва — Америка — страна контрастов. Кто смог выиграть от QE? Исключительно элита — директора корпораций, чьи акции торгуются на бирже, а также крупные инвесторы — так называемый топовый 1% везунчиков. При этом 2/3 американского населения больше всего боятся, что им не удастся накопить достаточно сбережений до момента ухода на пенсию, как показывает отчет Gallup – по материалам AForex.

30.04.2014, Москва — Америка — страна контрастов. Кто смог выиграть от QE? Исключительно элита — директора корпораций, чьи акции торгуются на бирже, а также крупные инвесторы — так называемый топовый 1% везунчиков. При этом 2/3 американского населения больше всего боятся, что им не удастся накопить достаточно сбережений до момента ухода на пенсию, как показывает отчет Gallup – по материалам AForex.Другой распространенный страх рядовых американцев (53%) — страх, что не хватит денег на оплату медицинских услуг в случае серьезного инцидента (аварии, необходимости хирургической операции или др.).

Страх №3 — страх, что не хватит денег на поддержание качества жизни, к которому привык рядовой американец.

( Читать дальше )

Золото может вырасти на инфляции

- 09 апреля 2014, 12:21

- |

09.04.2014, Москва — Петер Шифф, CEO Euro Pacific Capital, заявил, что золото может энергично отскочить вверх с текущих значений после того, как увеличится инфляция. По его мнению, Центробанки по всему миру делают все для того, чтобы создать больше и больше инфляции; они борются не за сдерживание, а за создание инфляции, и говорят рынку, что инфляция — это хорошо, а ее отсутствие — проблема, которую надо решать с помощью ФРС — по материалам AForex

09.04.2014, Москва — Петер Шифф, CEO Euro Pacific Capital, заявил, что золото может энергично отскочить вверх с текущих значений после того, как увеличится инфляция. По его мнению, Центробанки по всему миру делают все для того, чтобы создать больше и больше инфляции; они борются не за сдерживание, а за создание инфляции, и говорят рынку, что инфляция — это хорошо, а ее отсутствие — проблема, которую надо решать с помощью ФРС — по материалам AForexВ такой обстановке золото должно чувствовать себя великолепно, уверен Шифф. Он справедливо замечает, что, в сущности, своей политикой стимулирования инфляции ФРС гарантирует, что владение деньгами эквивалентно потере капитала. Это, в свою очередь, автоматически делает золото привлекательным активом. Добавим сюда слабые перспективы дальнейшего роста фондового рынка на ожиданиях сворачивания программы QE, и поймем, что при такой конфигурации капитал просто обязан начать активно перетекать в золото. Любопытно, что Шифф верит в то, что сворачивание программы QE – мера временная, и что она возобновится с новой силой через некоторое время.

( Читать дальше )

Накал борьбы на рынке энергоносителей нарастает

- 08 апреля 2014, 12:32

- |

Создавшееся в воскресение напряжение с захватом административных зданий на юго-востоке Украины уже во вторник стало в значительной мере снижаться. Массовость протестного движения не очень высока, что позволяет Киеву проводить зачистку и освобождение зданий. Наиболее проблемной на вторник выглядит ситуация в Донецке. Но противоборствующие стороны постепенно сжигают мосты для отступления. В таких условиях непредсказуемость будет только расти: «известны исходы парадов, а чем же закончится бой?».

Вот и на рынках энергоносителей тоже идут бескомпромиссные сражения. На рынке газовых цен в США зафиксировано небольшое повышение цены, но, после корректирующего снижения цен в марте, сейчас можно говорить о периоде консолидации и динамического равновесия. На рынке нейти и нефтепродуктов тоже снижение волатильности. За прошедшие сутки цены на нефть и нефтепродукты слегка снизились, но после выразительной просадки цен в начале апреля текущие изменения кажутся не очень значительными. В сложившихся условиях можно пытаться систематизировать факторы, действующие на нефтяные цены. Внушительные аргументы за снижение цен:

( Читать дальше )

Вот и на рынках энергоносителей тоже идут бескомпромиссные сражения. На рынке газовых цен в США зафиксировано небольшое повышение цены, но, после корректирующего снижения цен в марте, сейчас можно говорить о периоде консолидации и динамического равновесия. На рынке нейти и нефтепродуктов тоже снижение волатильности. За прошедшие сутки цены на нефть и нефтепродукты слегка снизились, но после выразительной просадки цен в начале апреля текущие изменения кажутся не очень значительными. В сложившихся условиях можно пытаться систематизировать факторы, действующие на нефтяные цены. Внушительные аргументы за снижение цен:

- Обещанные распродажи стратегических резервов нефти в США.

- Возможные увеличения поставок со стороны Саудовской Аравии после поездки туда президента США.

- Сообщения о достигнутых договоренностях на разблокирование поставок из портов Ливии.

- Ожидаемое увеличение добычи нефти и поставок со стороны Ирана в связи с постепенным снятием эмбарго на поставки. Ожидания роста поставок сильно выросли в связи с обсуждением в СМИ ведущихся переговоров между Россией и Ираном о бартерных поставках нефти на суммы порядка 20 млрд. долларов.

- Ожидаемое увеличение поставок нефти со стороны Ирака, где ЛУКОЙЛ в начале апреля начал промышленную эксплуатацию месторождения «Западная Курна 2».

- Сохраняющийся тренд на рост добычи углеводородов в США

( Читать дальше )

QE3 – это мартышкин труд для экономики.

- 04 апреля 2014, 10:26

- |

ФРС, США в лице Бена Бернанке в прошлом и ныне в лице Джанет Йелен, утверждают, что QE необходим для помощи экономике, для создания рабочих мест и так далее и тому подобное. Но как известно, монетарные инструменты и послабление политики, в первую очередь помогают финансовой системе, а не реальному сектору. Реальный сектор получает эффект через кредитование. В теории, смягчение монетарной политики, удешевление рынка капитала для банков, создает условия при которых банки должны более охотно кредитовать реальный сектор экономики и население.

Но к сожалению стоит констатировать, что по крайней мере за последний год, несмотря на то что весь 2013 год действовало QE3, кредитование в США практически не выросло. В приведенной ниже таблице выделено три параметра по коммерческим банкам в США, по данным ФРС. Из него следует, что с февраля 2013 по февраль 2014, объем активов на балансе банков вырос почти на триллион долларов, при этом кредит вырос всего на 205 млрд. долларов. Почти вся прибавка по активам у коммерческих банков США пришлась на рост свободного КЭШа, который вырос с отметки 1 827 млрд. долларов, до 2 681 млрд. долларов, то есть на 854 млрд.

( Читать дальше )

Но к сожалению стоит констатировать, что по крайней мере за последний год, несмотря на то что весь 2013 год действовало QE3, кредитование в США практически не выросло. В приведенной ниже таблице выделено три параметра по коммерческим банкам в США, по данным ФРС. Из него следует, что с февраля 2013 по февраль 2014, объем активов на балансе банков вырос почти на триллион долларов, при этом кредит вырос всего на 205 млрд. долларов. Почти вся прибавка по активам у коммерческих банков США пришлась на рост свободного КЭШа, который вырос с отметки 1 827 млрд. долларов, до 2 681 млрд. долларов, то есть на 854 млрд.

( Читать дальше )

Несмотря на улучшение ситуации вокруг Украины глобальные фондовые рынки продолжат снижение

- 06 марта 2014, 20:35

- |

Коррекция на глобальных рынках в начале текущего года была связана с ожиданиями инвесторов по сокращению программы количественного смягчения и переоценке активов. События в Украине стали катализатором роста волатильности.

В целом, в США потребительское настроение продолжает улучшаться, что говорит в пользу продолжения сокращения программы количественного смягчения QE в США.

Цены на сельскохозяйственную продукцию, представленные фондом DBA, взлетели с начала года более чем на 16% (график ниже).

Что, безусловно, отразится на росте показателя потребительской инфляции в США в ближайшее время.

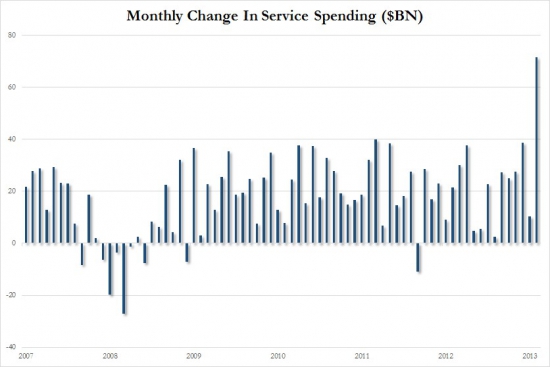

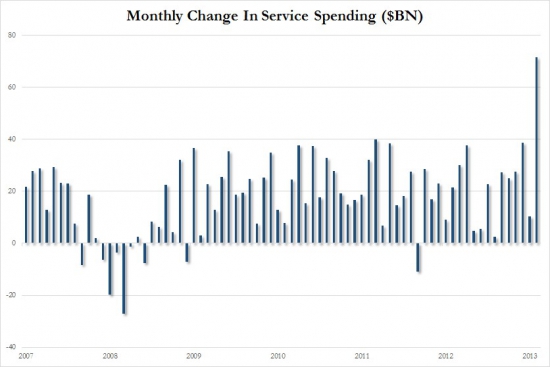

Также потребительские расходы в секторе услуг резко выросли (график ниже)

( Читать дальше )

В целом, в США потребительское настроение продолжает улучшаться, что говорит в пользу продолжения сокращения программы количественного смягчения QE в США.

Цены на сельскохозяйственную продукцию, представленные фондом DBA, взлетели с начала года более чем на 16% (график ниже).

Что, безусловно, отразится на росте показателя потребительской инфляции в США в ближайшее время.

Также потребительские расходы в секторе услуг резко выросли (график ниже)

( Читать дальше )

Математическая загадка для гуманитариев

- 20 февраля 2014, 15:45

- |

Мне кажется её не может решить чистый математик, нужен Разум :-)

Правильно ли я понимаю, что США продает нам баксы на какие-то там миллиарды в день, в результате у них на руках остаются наши рубли?

Интересно, что они с рублями делают? Можно я угадаю? Скупают землю, пароходы, заводы, ресурсы?

Дальше, купленные РФ доллары, отправляются в «стаб фонд», т.е. в США?

Если всё верно, то надо решить задачу.

Некие «американцы» скупают Россию за рубли, а деньги, которые они на это потратили, хранятся у них же!????? При этом СМИ орут и кричат, что на Украние США захватывает власть!? Что-то не клеится!

Я пока приберегу свои комментарии в развитии мысли на тот случай, если в условиях задачи облажался.

Правильно ли я понимаю, что США продает нам баксы на какие-то там миллиарды в день, в результате у них на руках остаются наши рубли?

Интересно, что они с рублями делают? Можно я угадаю? Скупают землю, пароходы, заводы, ресурсы?

Дальше, купленные РФ доллары, отправляются в «стаб фонд», т.е. в США?

Если всё верно, то надо решить задачу.

Некие «американцы» скупают Россию за рубли, а деньги, которые они на это потратили, хранятся у них же!????? При этом СМИ орут и кричат, что на Украние США захватывает власть!? Что-то не клеится!

Я пока приберегу свои комментарии в развитии мысли на тот случай, если в условиях задачи облажался.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал