Qe

Пройден ли в США пик инфляции?

- 12 августа 2021, 20:51

- |

В США опубликована статистика по инфляции и безработице за июль. Потребительская инфляция замедлила свой рост по сравнению с предыдущим месяцем, что соответствует прогнозу.

Рынок воспринял эту информацию как очень позитивную, так как она выглядит как подтверждение заявления ФРС о том, что скачок инфляции носит временный характер. Следовательно, если инфляция под контролем, то можно безопасно продолжать программу количественного смягчения.

После выхода этой новости индекс доллара значительно снизился, фондовые рынки отреагировали бурным ростом, цены на сырьё подскочили.

Тем не менее, сегодняшняя статистика по промышленной инфляции и безработице оказалась не столь радужной: проминфляция не снизила темпов роста, а восстановление занятости идёт полным ходом. Если инфляцию укротить всё-таки не удастся, а безработица придёт к целевым значениям, то главных аргументов Пауэлла для продолжения мягкой денежно-кредитной политики не останется.

Наш Телеграм канал: MOEX Stocks

- комментировать

- Комментарии ( 3 )

🧩Нас ждут лучшие растущие 20 годы будущего столетия.

- 11 августа 2021, 14:05

- |

В заголовках.

- Вчера на двухпартийном голосовании в Сенате был одобрен законопроект об инфраструктуре на 550 миллиардов долларов. Это очередная порция QE, и слабость доллара, что так необходимо экономике ФРС, при высоком уровне долга.

- Сегодня демократы в Сенате приняли бюджетный план на сумму 3,5 триллиона долларов, направленную на сокращение неравенства, включая сокращение расходов, бесплатное обучение в местных колледжах и несколько инициатив по борьбе с изменением климата. Еще один удар под дых доллару.

Теперь по делу: Байден набирает еще больше долгов, и тут возникает у многих вопрос, если долг составляет более 125% к ВВП, то долговая нагрузка еще возрастет, и у многих закладывается, что кризис неизбежен, и нас ждет повторение великого краха 1929 -1932 г. Возможно ваша теория и верна, но ФРС способно видеть больше, и она давно научилась правильно перераспределять денежные потоки.

( Читать дальше )

Ужесточение политики ФРС и рынок акций

- 11 августа 2021, 09:35

- |

Сейчас многие аналитики говорят о важности решений ФРС для рынка, включая нас. Мы решили напомнить, что:

- ФРС влияет на ликвидность на рынке, но ужесточение политики не должно привести к большому обвалу индексов.

- В прошлом отмена QE и рост эффективной ставки привели к 5-летнему боковику в средних мультипликаторах P/E индекса S&P.

С ужесточением политики ликвидность будет сокращаться (новые займы Минфина + реального сектора по объемам превышают QE). Мы не ждем полного сокращения QE в ближайшие два года, потому что Минфин США должен будет занимать деньги под приемлемую ставку для финансирования инфраструктурных проектов и прочих стимулов (в условиях дефицита бюджета). Исходя из этой логики, мы скорее всего увидим коррекцию и последующий боковик в средних мультипликаторах, а для рынка акций это будет выражаться в замедленном росте и более частых коррекциях.

P.S. Сохраняются риски глобальной коррекции, и мы ее ожидаем. Настроения по поводу действий ФРС – это один из важных факторов. Мы сохраняем некоторую долю кэша в портфелях, чтобы докупить перспективные акции в случае коррекции индексов на 8-10%.

( Читать дальше )

Фондовый рынок США — кто сказал, что вечеринка заканчивается?

- 09 августа 2021, 20:27

- |

В последние несколько месяцев в среде американских (и не только) инвесторов нарастают страх и нервозность относительно дальнейшей судьбы фондового рынка. Думаю пришло время высказать несколько ключевых мыслей относительно текущей ситуации.

Основной момент, на мой взгляд, состоит в следующем — рассуждая о постепенном ужесточении ДКП аналитики забывают о том, что денежный рынок в Штатах уже абсорбировал огромную ликвидность. В фондах денежного рынка сосредоточено $5,4 трлн, что близко к абсолютному рекорду за всю историю наблюдений:

(В фондах денежного рынка США сосредоточено $5,4 трлн, что близко к абсолютному историческому рекорду.)

По данным Goldman Sachs еще $5 трлн находится в избыточных накоплениях домохозяйств по всему миру (большая часть в США и ЕС) и этот показатель продемонстрировал умопомрачительный рост с начала пандемии:

( Читать дальше )

✅ Провал золота и серебра

- 09 августа 2021, 19:30

- |

🏦 Центральные банки Австралии, Новой Зеландии и Канады начали сокращать стимули и резать QE. На этом фоне вероятность ужесточения ДКП со стороны ФРС, ЕЦБ, БА растет.

И участники рынков уже закладывают в цены потенциальное сворачивание политики дешевых денег.

Когда ЦБ идет на ужесточение политики, то инвесторы понимают, что привлекательность бумаг с фиксированным доходом вырастет и доходность по ним вырастет.

Из этого растет спрос на валюту.

➥ Поэтому доллар 💵 держится вблизи максимумов и падать пока не собирается. Я ожидаю плавного похода доллара вверх до момента фактического объявления о сокращении QE. (Смотрите)

➥ Евро провалилось к минимуму за этот год на положительных данных по рынку труда США. В это время открытый интерес вырос и это фактор в пользу дальнейшего падения. СОТ отчеты вышли без особых изменений, хеджеры не спешат покидать лонги.

Единственный сценарий на эту неделю — буду ждать цену вблизи отметки 1.1750, крупные рыночные продажи, которые принимает на себя лимитный покупатель. Это будет лонг сигнал. (

( Читать дальше )

Анализ и прогноз по рынку золота

- 31 июля 2021, 09:19

- |

В этом видео делаю фундаментальный и технический анализ рынка золота, а также долгосрочные и краткосрочные перспективы рынка.

В этом видео уделил больше внимания блоку с итогами!

На мой взгляд, на ближайший квартал рынок золота имеет бычьи перспективы, но долгосрочно, многое будет зависеть от ФРС и в целом от вектора монетарной политики.

( Читать дальше )

Итоги недели 29.07.2021. Заседание ФРС. Курс доллара и нефть

- 29 июля 2021, 19:15

- |

Заседание ФРС

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

ФРС запускает внешние и внутренние механизмы постоянного РЕПО

- 29 июля 2021, 15:19

- |

Как добавляет ФРС Нью-Йорка, эти механизмы будут служить опорой на денежных рынках для поддержки эффективного осуществления денежно-кредитной политики и бесперебойного функционирования рынка. Другими словами, в будущем любые учреждения, которые сталкиваются с нехваткой финансирования, могут предоставить любое обеспечение, которое они имеют, перед ФРС и мгновенно получить ликвидность. Это должно существенно устранить риск серьезных кризисов долларового финансирования в будущем. Более подробная информация от ФРС Нью-Йорка:

( Читать дальше )

Безумие «купи падение»: восстановления после провалов рынка происходят быстрее всего в истории

- 28 июля 2021, 19:11

- |

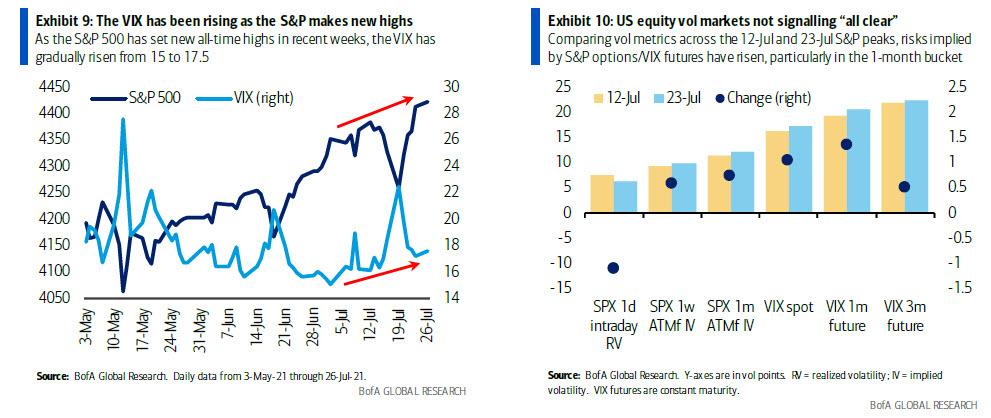

VIX вырос со своего минимума закрытия 2 июля 15,07, даже когда S&P 500 достиг новых максимумов, поддерживая прогноз банка о том, что летние минимумы для волатильности сделаны, а VIX должен быть в среднем в диапазоне от 15 до 20 в этом году.Если сравнивать показатели волатильности на пиках S&P от 12 июля и 23 июля, все риски, связанные с опционами S&P/фьючерсами VIX, выросли, особенно в периоде месячной по сравнению с более короткой (например, недельной) и более длинной (например, 3-месячной) экспирацией.

Более пристальный взгляд на временную структуру волатильности показывает, что рынок опционов S&P начал оценивать значимый событийный риск во время симпозиума по экономической политике в Джексон-Хоуле в конце августа. Эта премия за риск впервые появилась 9 июля после локального минимума доходности 10-летних казначейских облигаций США ниже 1,3% и увеличилась только за последние две недели, что свидетельствует о том, что рынок опционов S&P пытается оценить риск ястребиного разворота ФРС в Джексон-Хоул. Этого и следовало ожидать: согласно последнему опросу управляющих фондами BofA, инвесторы ожидают, что ФРС объявит о сокращении покупок активов либо в Джексон-Хоул (26-28 августа, Пауэлл, вероятно, выступит 26-го), либо на сентябрьском заседании FOMC (22 сен).

Более пристальный взгляд на временную структуру волатильности показывает, что рынок опционов S&P начал оценивать значимый событийный риск во время симпозиума по экономической политике в Джексон-Хоуле в конце августа. Эта премия за риск впервые появилась 9 июля после локального минимума доходности 10-летних казначейских облигаций США ниже 1,3% и увеличилась только за последние две недели, что свидетельствует о том, что рынок опционов S&P пытается оценить риск ястребиного разворота ФРС в Джексон-Хоул. Этого и следовало ожидать: согласно последнему опросу управляющих фондами BofA, инвесторы ожидают, что ФРС объявит о сокращении покупок активов либо в Джексон-Хоул (26-28 августа, Пауэлл, вероятно, выступит 26-го), либо на сентябрьском заседании FOMC (22 сен).( Читать дальше )

Протоколы FOMC сегодня в 21-00 МСК

- 28 июля 2021, 18:02

- |

Главным событием дня сегодня станет публикация данных из протоколов FOMC в 21:00 (по московскому времени), где ключевые лица федерального комитета по операциям на открытом рынке ФРС США во главе с председателем ФРС Джеромом Пауэллом обнародуют свой последний взгляд на инфляцию, рабочие места, вирус и угрозы, связанные с резким ростом цен на жилье. Большинство участников рынка ожидают умеренного «голубиного» тона 🕊, однако, любое ужесточение прогнозов инфляции будет рассматриваться как «слегка ястребиный наклон»🦅.

Также ожидается, что Джером Пауэлл подтвердит продолжение обсуждений по сокращению темпов покупки активов в рамках программы количественного смягчения⬇️. Тем не менее распространение штамма коронавируса «дельта» в США и препятствия для роста экономики со стороны предложения, такие как нехватка компонентов и рабочей силы, возможно, охладили любой энтузиазм по поводу скорейшего сокращения QE. Ранее на этой неделе аналитики Goldman Sachs снизили свои прогнозы роста на следующие два квартала на полный процентный пункт, сославшись на те же факторы.

Что вы ждете от сегодняшнего заседания? Какой у вас прогноз?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал