SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

S&P

Кукловод в америке

- 28 августа 2014, 22:31

- |

Два дня подряд закрывались ~2000.1. ZH шутит, что citadel и сегодня закроет рынок там же. Кукловод? Это как смотреть и не видеть собственного носа :) ФРС у нас кукловод, свечи для понимания этого факта не нужны :)

- комментировать

- Комментарии ( 3 )

Интересный анализ о нынешнем экономическом росте США

- 27 августа 2014, 11:54

- |

Прыгаю к выводам, кому интересно статья тут: blogs.ft.com/andrew-smithers/2014/08/us-economy-the-persistent-myth-of-deleveraging/

Вот хотелось бы еще Нассим Талеба упомянуть, который верит, в то, что долги это фактически еще один способ превратить человека в раба. В 2008-ом году я думала, что нас ждут огромные изменения в структуре финансового рынка. Шесть лет спустя и все так же, все те же, и политика, которая привела к кризису собственно не изменилась! Я лично не знаю куда СИПа загонят, я лишь знаю, что чем выше он поднимется тем дальше падать ему. Как то так…

- Первое, экономический рост США идет медленно, потому что его долгосрочный потенциал снижается, и данный рост, следовательно, не может быть описан как слабый.

- Во-вторых, данные показывают что рост долга США не связан с ростом экономики (долг растет, а экон. роста нет).

- И третье, экономический рост не сдерживается желанием уменьшить долговую нагрузку (так как долговая нагрузка физ лиц опять начала увеличиваться, а экон. роста нет).

Вот хотелось бы еще Нассим Талеба упомянуть, который верит, в то, что долги это фактически еще один способ превратить человека в раба. В 2008-ом году я думала, что нас ждут огромные изменения в структуре финансового рынка. Шесть лет спустя и все так же, все те же, и политика, которая привела к кризису собственно не изменилась! Я лично не знаю куда СИПа загонят, я лишь знаю, что чем выше он поднимется тем дальше падать ему. Как то так…

S&P

- 20 августа 2014, 18:45

- |

Вот и пришли к 1980. За последний месяц 3 раза писал про S&P. Кому интересно можете вот тут глянуть:

1) smart-lab.ru/blog/195397.php

2) smart-lab.ru/blog/196310.php

3) smart-lab.ru/blog/197735.php

А кому лень читать (таких, я догадываюсь, большинство) вкратце напомню: в июле S&P более трёх недель был зажат в коридоре 1960-1980. Пробой вверх из коридора получился дохлым. В итоге покатились ниже 1960. Для дальнейшего снижения очень важно было закрыть неделю ниже 1920. Но этого, как видно не случилось. Хорошей бычьей пятницей (08.08.2014) неделю закрыли выше 1920.

Очередную волну роста после коррекции нижняя граница июльской консолидации (1960) тормознуть не смогла. Хотя, как видно, продавцы в пятницу оживились у 1960. Хорошо это оживление видно на М5: виден микроимпульс, который даже наш дохлый рынок расшевелил немного. А теперь мы у 1980. Сегодня в 22:00 с большой долей вероятности увидим куда в ближайшие дни двинется рынок: если день закрываем ниже 1980, то лонги лучше закрывать и ждать как закроется неделя. Если же закрываемся выше 1980, то 2000 п по всей видимости S&P покажет. Да, кстати, в последние дни наш рынок превратился в унылое г*вно, и закрытие S&P сегодня ниже 1980 с большой долей вероятности утянет наш рынок за собой.

1) smart-lab.ru/blog/195397.php

2) smart-lab.ru/blog/196310.php

3) smart-lab.ru/blog/197735.php

А кому лень читать (таких, я догадываюсь, большинство) вкратце напомню: в июле S&P более трёх недель был зажат в коридоре 1960-1980. Пробой вверх из коридора получился дохлым. В итоге покатились ниже 1960. Для дальнейшего снижения очень важно было закрыть неделю ниже 1920. Но этого, как видно не случилось. Хорошей бычьей пятницей (08.08.2014) неделю закрыли выше 1920.

Очередную волну роста после коррекции нижняя граница июльской консолидации (1960) тормознуть не смогла. Хотя, как видно, продавцы в пятницу оживились у 1960. Хорошо это оживление видно на М5: виден микроимпульс, который даже наш дохлый рынок расшевелил немного. А теперь мы у 1980. Сегодня в 22:00 с большой долей вероятности увидим куда в ближайшие дни двинется рынок: если день закрываем ниже 1980, то лонги лучше закрывать и ждать как закроется неделя. Если же закрываемся выше 1980, то 2000 п по всей видимости S&P покажет. Да, кстати, в последние дни наш рынок превратился в унылое г*вно, и закрытие S&P сегодня ниже 1980 с большой долей вероятности утянет наш рынок за собой.

S&P подтвердило рейтинг Газпромбанка

- 11 августа 2014, 17:06

- |

Standard & Poor's Ratings Services подтвердило долгосрочный и краткосрочный кредитные рейтинги Газпромбанка и Gazprombank (Switzerland) Ltd. на уровне «BBB-/A-3». Об этом говорится в сообщении рейтингового агентства. Прогноз по рейтингам остался «негативным».

Также был подтвержден рейтинг Газпромбанка по национальной шкале — «ruAAA».

Рейтинги подтверждены после анализа влияния санкций стран Запада на финансовый профиль Газпромбанка, отмечается в пресс-релизе агентства.

Также был подтвержден рейтинг Газпромбанка по национальной шкале — «ruAAA».

Рейтинги подтверждены после анализа влияния санкций стран Запада на финансовый профиль Газпромбанка, отмечается в пресс-релизе агентства.

Сегодня всё решится

- 30 июля 2014, 21:32

- |

Всем привет! Для начала кидаю ссылку моего пятничного послания:

smart-lab.ru/blog/195397.php

А теперь текущую ситуацию на амер. рынке:

Выше 1980 ни вчера, ни в понедельник закрыться не смогли. Это для меня, как я уже писал, сигнал для выхода из лонгов. Александр Герчик сегодня высказался за падение рынка при уходе ниже 1950. С такой точкой зрения я согласен. Вот только на мой взгляд контрольным уровнем лично для меня будет 1960. При уходе 1960 можно уже коротить америку. Но 1950 или 1960 — это не принципиально я считаю. Через 30 минут всё станет ясно: либо уход выше 1980 и тогда нас ждут новые хаи, либо закртыие дня ниже 1980 и тогда начнутся буровые работы )) Если америка начнёт коррекцию, то я даже думать не хочу, что будет с нашим рынком… Ждёмс…

smart-lab.ru/blog/195397.php

А теперь текущую ситуацию на амер. рынке:

Выше 1980 ни вчера, ни в понедельник закрыться не смогли. Это для меня, как я уже писал, сигнал для выхода из лонгов. Александр Герчик сегодня высказался за падение рынка при уходе ниже 1950. С такой точкой зрения я согласен. Вот только на мой взгляд контрольным уровнем лично для меня будет 1960. При уходе 1960 можно уже коротить америку. Но 1950 или 1960 — это не принципиально я считаю. Через 30 минут всё станет ясно: либо уход выше 1980 и тогда нас ждут новые хаи, либо закртыие дня ниже 1980 и тогда начнутся буровые работы )) Если америка начнёт коррекцию, то я даже думать не хочу, что будет с нашим рынком… Ждёмс…

Фондовый Пузырь или Нет?

- 22 июля 2014, 14:06

- |

- Что нам показывает Уолл Стрит и что мы имеем на самом деле?

- Факты и вымысел. Ошибки в расчетах?

- Фондовые индексы выросли на более чем 31% процент, а нам говорят что на самом деле они не выросли.

- Коэффициент рыночной капитализации к выручке на Dow Jones 30

- и что нам говорит история за 30 лет

Что хорошо для Wall-Street, плохо для Main Street

- 21 июля 2014, 10:24

- |

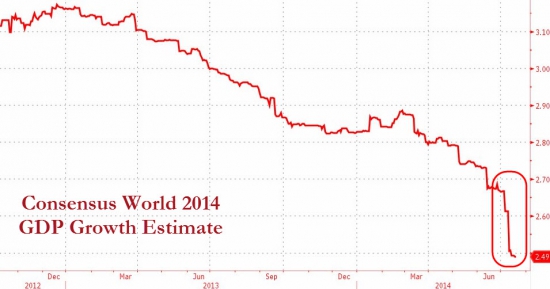

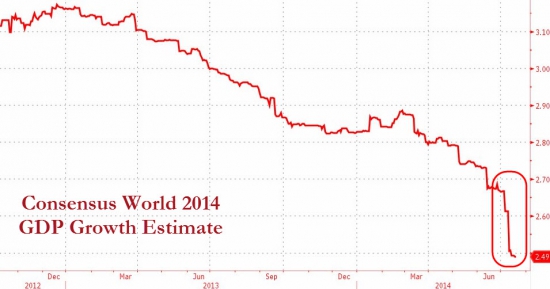

Очередной минорный график — консенсус-ВВП мира с 2012 по н.в. Текущее значение в 1.7% — минимум с момента финансового кризиса.

Другой график — рост индекса американского фондового рынка S&P500, динамика корпоративных прибылей и рост занятости американцев. А деньги, тем временем, все печатаются и печатаются...

( Читать дальше )

Другой график — рост индекса американского фондового рынка S&P500, динамика корпоративных прибылей и рост занятости американцев. А деньги, тем временем, все печатаются и печатаются...

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал