S&P500 фьючерс

МОЛНИЯ! Краткий тезисный перевод сегодняшнего выступления Дж. Пауэлла (04.03.21).

- 04 марта 2021, 21:19

- |

Друзья, всем добрый вечер!

Решил вечерком послушать старину Пауэлла.

В его выступлении стали прослушиваться «ястребиные нотки»:

— Ставки пока повышать не собираются, не смотря на хорошие данные по рынку труда;

— В следующем году ожидают рост инфляции, хотя до таргетированного уровня в 2% еще далеко;

— «Хорошо находится там, где мы (находимся) сейчас, по сравнению с тем, что мы ожидали год назад;

- »Если мы сможем положить конец пандемии, то нам удастся вернуться к нормальной жизни и избежать долгосрочного ущерба";

— «Следующие несколько месяцев будут очень важны в борьбе с пандемией».

Вот такой вот «позитивчик» от господина Пауэлла, всем хорошего вечера, Друзья!

- комментировать

- ★1

- Комментарии ( 32 )

В S&P500 зреет коррекция. Пока только коррекция!

- 04 марта 2021, 21:11

- |

Добрый день!

Золото подошло к нижней границе нисходящего канала и пытается от линии оттолкнуться. В принципе, коррекция до пробитого уровня 1767.00 выглядит вполне логичной и обоснованной:

Индекс S&P500 пытается развить восходящее движение, но попадает в нисходящий поток. В данный момент цена собирается закрыть день под уровнем 3862.00, что в перспективе открывает дорогу в сторону 3665.00, где цена встретит очередную поддержку:

( Читать дальше )

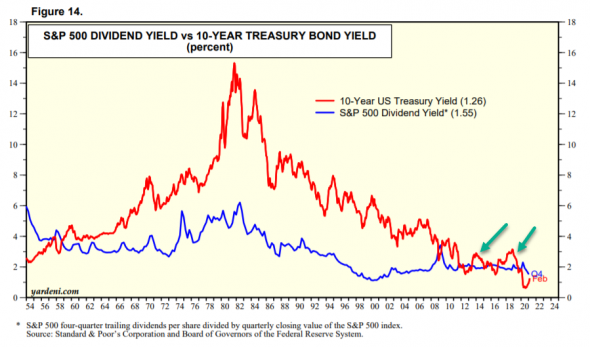

У инвесторов появилась альтернатива фондовому рынку

- 04 марта 2021, 17:41

- |

Рост ставок плох для рынка не только тем, что снижает оценочную стоимость компаний, но и тем, что создает альтернативы. И сейчас такой альтернативой становятся американские гособлигации, доходность которых впервые за долгие годы превысила дивидендную доходность S&P500. Предыдущие два раза, когда мы наблюдали рост доходности по трежерис выше дивидендной доходности, приводили к флетам и коррекциям на год+.

Читайте мой Telegram, чтобы не пропустить свежую аналитику и публикации.

Коррекция на фондовых рынках продолжается

- 04 марта 2021, 09:49

- |

Пока рано говорить, что это начало масштабного падения. По результатам сезона отчетности 94% компаний показали прибыль выше прогнозов аналитиков. Спрос восстанавливается на рынке. Деловая активность растёт. Компании зарабатывают. Поэтому данное падение носит больше коррекционный характер.

В то же время, инвесторы ожидают, что процентная ставка будет поднята через 18 месяцев (согласно фьючерсам на изменение процентной ставки). Раньше было 24 месяца.

Такие ожидания не напрасны. Количество заболевших коронавирусом падает, вакцина распространяется быстрее чем ожидалось и уже к лету можем вернуться к нормальной докоронавирусной жизни. На фоне высоких цен на сырье и возобновившегося спроса вырастет инфляция, ожидания по которой уже 3,05% на конец года. В итоге, рост инфляции, медленный рост экономики и переход в состояние стагфляции. Если же инфляция вырастет выше 3%, то и пролётные ставки и доходности длинных облигаций вырастут как минимум на этот уровень.

Поэтому добавление в портфель длинных облигаций является хорошей идеей.

SP500: баланс дня (3868.2) как ближайшая поддержка

- 03 марта 2021, 11:21

- |

🕘 Время просмотра ~6 мин.

Опционный анализ в текстовом формате читайте уже сейчас в аналитической статье на Портале Трейдера.

Детальный аналитический обзор по основным валютным парам рынка Форекс, фондовому индексу DJIA 30, криптовалютной паре BTC/USD, золоту, а также нефти марки WTI смотрите далее на YouTube-канале.

( Читать дальше )

Как не быть распиленным пилой боковика

- 03 марта 2021, 10:49

- |

Что мы видим на 15-минутном графике SPY (да и многих других бумаг)? Мы видим многочисленные импульсные движения то в одну сторону, то в другую, зачастую — несколько раз в течение дня. Что часто делает новичок? Видит движение вверх, покупает. Бумага вскоре разворачивается, позиция в минусе. Закрывает минус и (если может) открывает шорт. А бумага уже отпадала и теперь повернула в рост. Закрывает минус и открывает лонг. И так депозит за несколько дней распиливается в ноль, особенно если торговля идет на деривативах. Гонит трейдера на такую работу жадность. которая на самом деле страх, страх пропустить движение — fear of missing out или FOMO. Запомните: FOMO — ваш главный враг в боковике.

А что же делать?

1. Самое простое и правильное — выйти в деньги и сесть на забор, пока не начнется ясный тренд. Представьте, что рынок скорректируется на 20%, а у вас куча свободных денег и вы ничего не потеряли на коррекции, разве это не счастье? Ну а если рынок пойдет наверх, вы это точно поймете и отличите от боковика, и даже если пропустите первые проценты движения, то уж точно не 20% пропустите, а к тому же хороших бумаг много.

( Читать дальше )

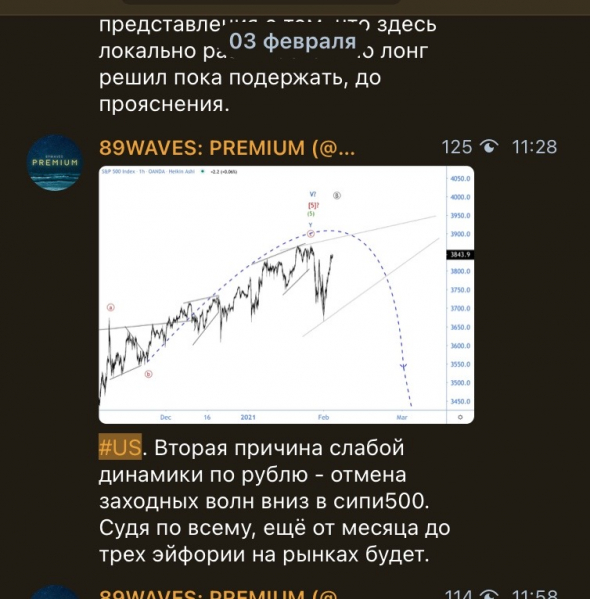

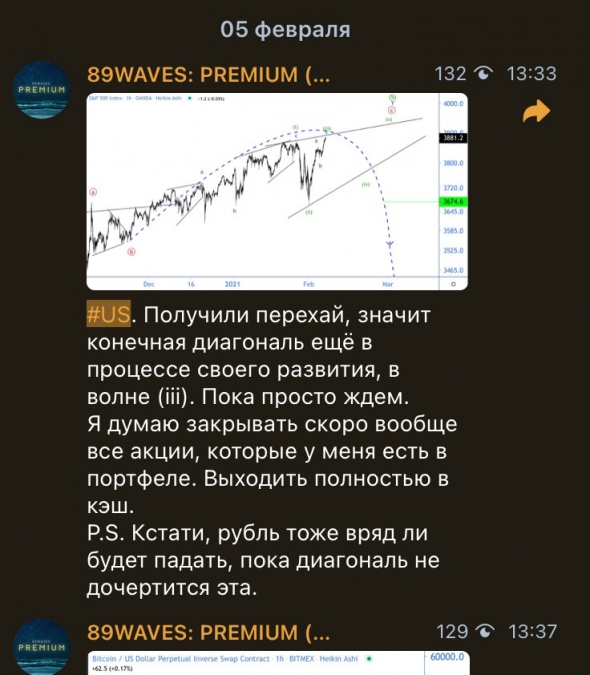

Некролог сиплому. По Волнам Эллиотта, разумеется

- 02 марта 2021, 21:14

- |

#SP500 (#SPX) индекс

Таймфрейм: 1H

Как ранее и предполагалось, бабло опять на время победило вселенское зло: vk.com/wall-124328009_21304. Но всему когда-то приходит конец. Например, текущему мироустройству американского цикла. Я думаю, что в самое ближайшее время начнется китайский цикл — новая страница истории, пятый цикл накопления капитала.

Я думаю, что сейчас время избавляться от всего американского — пойду выброшу свою коллекцию яблочной техники в окно :o) Осталось финальное подразделение роста, вполне вероятно, что его мы увидим уже в марте.

( Читать дальше )

Продолжаем падать

- 02 марта 2021, 19:34

- |

Авторский Telegram канал.

Update. S&P500. Коротко.

- 02 марта 2021, 17:17

- |

ES. 1 min. Fibonacci from 7am ET. Pre market Low on Monday.

Overnight 61.8 HELD.

После мощного ралли в ПН продолжаем от Лонга, хотя и особой веры в это движение пока нет. На NAZ был lowest volume of the Year. 2021

Intraday — покупаем 50% Фибо.Ретест должен быть в первой половине торговой сессии.

продажи в районе 3920. Breakout открывает дорогу на 4000. Но в это я пока не верю. Рано.

Update. 11;15AM et сделал несколько трейдов в совсем небольшой плюс. не идет тема. цеплялись несколько раз за 50 Фибо. но очень робкие попытки ралли.

к тому же NYSE breadth в негативе минус 600. трудно искать позитив в СиПи… буду ждать всплеска волатильности для дальшейших покупок возможно в конце дня или завтра. Вола спит пока…

Рынки опасаются более раннего изменения монетарной политики ФРС

- 02 марта 2021, 13:42

- |

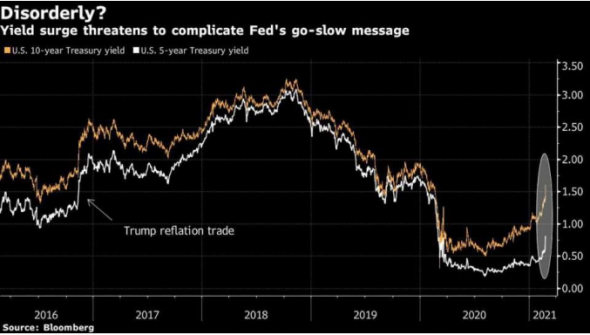

Выступление Пауэлла в целом соответствовало тем стратегическим основам, которые ФРС разработала в прошлом году. Принципиальными положениями в них является то, что американский Центральный банк не будет повышать процентные ставки на ранних этапах восстановления экономики и не будет добиваться осуществления целевого уровня инфляции в 2% до того времени, пока не произойдет ощутимого улучшения ситуации на рынке труда.

Данные по рынку государственных облигаций США на сумму 21 триллион долларов свидетельствуют о том, что некоторые инвесторы не в полной мере доверяют этим обещаниям. Некоторые стоимостные индикаторы краткосрочных облигаций сигнализируют о том, что в рыночном сообществе доминируют ожидания повышения ставки ФРС примерно через два года. Доходность по облигациям со средними и длительными сроками погашения растет, что свидетельствует о быстрой рефляции, которая может побудить ФРС сократить программу стимулирующих мер.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал