SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

S&P500

Угадайка "Как закроется индекс СиПи" + итоги за 10 апреля 2013г.

- 11 апреля 2013, 19:22

- |

… Присказка...

В среду вышли разнонаправленные данные по торговому балансу Китая, и они вдохновили покупателей. Неплохая статистика была из Франции. Ряд аналитиков считают, что на рынок Европы и Америки пришли бегущие из Японии средства. S&P 500 сразу после открытия «сорвал планку» в виде исторического максимума от 11.10.2007 года и как говорится, вижу цель (1600), не вижу преград... Час за часом индекс поднимался вверх, установив новый максимум в 1589.07пункта. Итог: +1.22% или 1587.73 пункта. Сегодня основным драйвером роста выступила хорошая статистика с рынка труда, но есть и ложка дегтя- IDC сообщила о сокращении на 14% продаж ПК в I квартале 2013 года, акции компьютерных гигантов падают. Это подтверждается и прогнозами ВТО которая вчера снизила показатели роста глобальной торговли на 2013 год с 4,5% до 3,3%. Сипи же уже успел обновить исторические максимумы и продолжает вчерашнее движение. Завтра до начала торгов выходят отчеты

( Читать дальше )

- комментировать

- Комментарии ( 4 )

e-mini S&P 500 . Ориентиры работы на четверг .

- 11 апреля 2013, 17:03

- |

Добрый вечер !

Важных новостей не ожидается .

Дописанно после открытия: Ориентируюсь больше на лонг .

(в комментариях можно увидеть мое мнение о лонге, написанное до открытия ).

Сегодня основной сигнал на вход буду искать от уровней 1582,5 и 1583,5 .

Сетка уровней, за которыми буду следить внимательно :

1585,75

1584,25

1583,5

1582,75

1581,75

Когда цена уходит за уровни, описанные выше, я начинаю ориентироваться на другие сигналы и паттерны системы.

Занимаюсь обучением .

Сейчас проходит акция ( вам понравится).

По всем вопросам пишите мне на skype, не стесняйтесь: m_mushkin

Я во Вконтакте: http://vk.com/profit_taking_school

Вступайте в группу во Вконтакте : http://vk.com/club46768579

Всем спасибо за внимание, удачи.

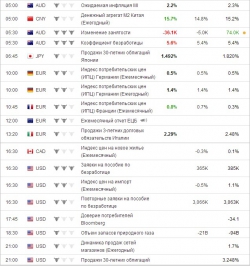

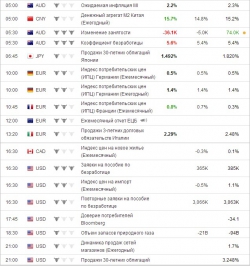

Экономический календарь :

Добавлено после открытия америки ( после 17:30 по Москве ) :

Важных новостей не ожидается .

Дописанно после открытия: Ориентируюсь больше на лонг .

(в комментариях можно увидеть мое мнение о лонге, написанное до открытия ).

Сегодня основной сигнал на вход буду искать от уровней 1582,5 и 1583,5 .

Сетка уровней, за которыми буду следить внимательно :

1585,75

1584,25

1583,5

1582,75

1581,75

Когда цена уходит за уровни, описанные выше, я начинаю ориентироваться на другие сигналы и паттерны системы.

Занимаюсь обучением .

Сейчас проходит акция ( вам понравится).

По всем вопросам пишите мне на skype, не стесняйтесь: m_mushkin

Я во Вконтакте: http://vk.com/profit_taking_school

Вступайте в группу во Вконтакте : http://vk.com/club46768579

Всем спасибо за внимание, удачи.

Экономический календарь :

Добавлено после открытия америки ( после 17:30 по Москве ) :

Продолжение опционной сделки №3

- 11 апреля 2013, 14:02

- |

начало здесь

10.04.2013 — Регулирование.

Сегодня произошла маленькая неприятность: так как меня не было у компьютера в тот момент когда рынок близко подошел к точки без убытка и далее прошел ее, то пришлось регулирование делать позже. Задержка во времени отразилась на стоимости регулирование и на самом принципе. Если в начале предполагалось делать регулирование через вертикальный спред, то сейчас пришлось добавить диагональный спред.

В целом же это можно рассматривать, как положительный опыт, в связи с тем, вместо плавного роста мог быть гэп за точки без убытка и ситуация стала бы равнозначной.

Теперь о ситуации на рынке:

Видно что рынок устремился вверх и вышел за пределы коридора 1540-1570. Точка без убытка была в районе 1584.

( Читать дальше )

10.04.2013 — Регулирование.

Сегодня произошла маленькая неприятность: так как меня не было у компьютера в тот момент когда рынок близко подошел к точки без убытка и далее прошел ее, то пришлось регулирование делать позже. Задержка во времени отразилась на стоимости регулирование и на самом принципе. Если в начале предполагалось делать регулирование через вертикальный спред, то сейчас пришлось добавить диагональный спред.

В целом же это можно рассматривать, как положительный опыт, в связи с тем, вместо плавного роста мог быть гэп за точки без убытка и ситуация стала бы равнозначной.

Теперь о ситуации на рынке:

Видно что рынок устремился вверх и вышел за пределы коридора 1540-1570. Точка без убытка была в районе 1584.

( Читать дальше )

Достаточно серьезного триггера, и карточный домик повалится.

- 11 апреля 2013, 09:00

- |

Индекс S&P 500 на историческом максимуме- 40% американских акций в снижающемся тренде.

Сегодня индекс S&P 500 закрылся на историческом максимуме. Несмотря на почти на то, рынок был готов свалиться в коррекцию в прошлую пятницу, достаточно было 3 дней, чтобы индекс показал новый исторический максимум.

Внутреннее состояние рынков продолжает быть очень слабым. Почти 40% американских акций торгуются ниже своих 50 дневных средних, что говорит о том, что почти половина американского рынка находится в снижающимся тренде.

Мы уже давали публикацию о том, что всего 20 компаний из индекса S&P 500 отвечают за 40% его капитализации. По этому к новому максимуму необходимо относится с осторожностью.

Один из лидирующих индикаторов New High-New Low, входящих в состав нашей модели направления рынка TraderVector , продолжает показывать сильную негативную дивергенцию на всех тайм-фреймах.

Особенно это видно на недельном графике. Никогда рост рынков не был устойчивым без того, что компании показывали новые максимумы. Все заканчивалось “Роялем с балкона”, как это было например летом 2011 года.

( Читать дальше )

Сегодня индекс S&P 500 закрылся на историческом максимуме. Несмотря на почти на то, рынок был готов свалиться в коррекцию в прошлую пятницу, достаточно было 3 дней, чтобы индекс показал новый исторический максимум.

Внутреннее состояние рынков продолжает быть очень слабым. Почти 40% американских акций торгуются ниже своих 50 дневных средних, что говорит о том, что почти половина американского рынка находится в снижающимся тренде.

Мы уже давали публикацию о том, что всего 20 компаний из индекса S&P 500 отвечают за 40% его капитализации. По этому к новому максимуму необходимо относится с осторожностью.

Один из лидирующих индикаторов New High-New Low, входящих в состав нашей модели направления рынка TraderVector , продолжает показывать сильную негативную дивергенцию на всех тайм-фреймах.

Особенно это видно на недельном графике. Никогда рост рынков не был устойчивым без того, что компании показывали новые максимумы. Все заканчивалось “Роялем с балкона”, как это было например летом 2011 года.

( Читать дальше )

Trend is your friend (дневные графики S&P500 и DJ Composite)

- 10 апреля 2013, 21:21

- |

Доброго времени суток!

К ежедневным вопросам о том когдаже Америка начнет корректировать растущий тренд? Ответ очевиден: пока не будет сломан растущий тренд, а пока оба рассматриваемых индекса в растущих трендах.

S&P500 Index day

( Читать дальше )

К ежедневным вопросам о том когдаже Америка начнет корректировать растущий тренд? Ответ очевиден: пока не будет сломан растущий тренд, а пока оба рассматриваемых индекса в растущих трендах.

S&P500 Index day

( Читать дальше )

Угадайка "Как закроется индекс СиПи" + итоги за 09 апреля 2013г.

- 10 апреля 2013, 19:31

- |

… Присказка...

Вчера, после открытия, индекс S&P 500 проторговывал достигнутый накануне уровень, затем началось движение вверх, и даже слегка обновили многолетние максимумы ( 1573.89 ), в последний час стали фиксировать прибыль. Итог: +0.35% или 1568.61пункта. Лучше рынка были акции технологического сектора- Microsoft ( +3.57% ), хуже Visa ( -0.93% ), из-за этого она вылетела из 20-ки крупнейших (по капитализации), уступив место Citigroup. Сегодня опубликованы Сальдо торгового баланса КНР за март, экспорт- 10%, что хуже ожиданий, импорт- 14.1% (оценка 6%). Неплохая статистика была из Франции. Неожиданно раньше, на 5 часов, вышли «минутки» ФРС из интересного- «в случае улучшения условий на рынке труда в соответствии с ожиданиями, вероятно, будет целесообразным замедлить покупку активов в течение года и прекратить ее к концу года». СиПи с открытия наконец-то ОБНОВИЛ ИСТОРИЧЕСКИЙ МАКСИМУМ от 11.10.2007 года и продолжает движение вверх, превысив уровень 1580 пунктов.

( Читать дальше )

Погружаемся

- 10 апреля 2013, 18:19

- |

Вот и S&P 500 обновил исторические хаи, теперь можно и погружаться в бездну. Протоколы ФРС вышли раньше положенного и позитива там нет поэтому предполагаю, что нужно готовиться к заливному ближе к 23 00. Российские инедексы также пойдут обновлять лои. Всем удачи!!!

Зирохедж продолжает армагеддонить:)

- 10 апреля 2013, 12:31

- |

Сколько американский рынок растет — ровно столько ZeroHedge армагеддонит рынок. В этом смысле смартлабик качественно отличается в лучшую сторону, поскольку здесь есть возможность видеть максимальное количество непредвзятых мнений, дабы составить объективную картину мира.

Итак, ZH пишет вчера, что из ETF высокодоходных мусорных облигаций был второй по величине забор денег за всю историю — минус $380 млн, а этот риск-индикатор расходится с динамикой рынка акций. В прошлый раз, когда такое было — май 2012, американский рынок акций упал на 9% по S&P500. Сейчас типа экстремальная дивергенция.

Итак, ZH пишет вчера, что из ETF высокодоходных мусорных облигаций был второй по величине забор денег за всю историю — минус $380 млн, а этот риск-индикатор расходится с динамикой рынка акций. В прошлый раз, когда такое было — май 2012, американский рынок акций упал на 9% по S&P500. Сейчас типа экстремальная дивергенция.

Медь

- 10 апреля 2013, 09:27

- |

В торговле как на рыбалке, знаешь где ловить, что ловить, на что и чем, но необходимо выждать момент и вовремя совершить необходимые действия.

Так у нас получилось и с медью, а точнее все что с ней связано: фьючерсный контракт /HG, соответствующее ETF и конечно же акция FCX с ее опционами. Короче на любой вкус и размер кошелька.

( Читать дальше )

Так у нас получилось и с медью, а точнее все что с ней связано: фьючерсный контракт /HG, соответствующее ETF и конечно же акция FCX с ее опционами. Короче на любой вкус и размер кошелька.

( Читать дальше )

И снова s&p500 как по книжке.

- 09 апреля 2013, 23:47

- |

В пятницу давал рекомендацию прикрыть шорты или сократить как минимум.

Народ как обычно ни во что не верит и не хочет слушать.

Все ждут когда у них закончатся деньги. Но вот незадача печатная машинка работает исправно и не дает сбоев.

Дедушка Бернанке сворачивать стимулирующие меры не собирается. Видимо надо всех довести до экстаза и показать по DOW 15000

Как говорится Veni, vidi, vici et saturata est.

Скажу сразу что о цели в 19000 я писал недавно, но она будет после коррекции

На данный момент s&p500 отработал первую цель 1574

На очереди 1595. Будет она отработана или нет вопрос открытый.

Не думаю, что сейчас есть стремление идти дальше.

Нужен хороший позитиффчик. Хотя трейдерам с WS и без позитива хватает запала после всяких амфитаминов типа Аддеролла чтобы толкать индексы на новые хаи.

P.S.

продолжаем второй месяц торговать боковик 1540-1575

Народ как обычно ни во что не верит и не хочет слушать.

Все ждут когда у них закончатся деньги. Но вот незадача печатная машинка работает исправно и не дает сбоев.

Дедушка Бернанке сворачивать стимулирующие меры не собирается. Видимо надо всех довести до экстаза и показать по DOW 15000

Как говорится Veni, vidi, vici et saturata est.

Скажу сразу что о цели в 19000 я писал недавно, но она будет после коррекции

На данный момент s&p500 отработал первую цель 1574

На очереди 1595. Будет она отработана или нет вопрос открытый.

Не думаю, что сейчас есть стремление идти дальше.

Нужен хороший позитиффчик. Хотя трейдерам с WS и без позитива хватает запала после всяких амфитаминов типа Аддеролла чтобы толкать индексы на новые хаи.

P.S.

продолжаем второй месяц торговать боковик 1540-1575

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал