S&p500

S&P500 растёт, но рынок продолжает прощупывать варианты для коррекции

- 11 апреля 2024, 21:36

- |

Добрый день!

Индекс S&P500 продолжает обновлять исторические максимумы, остановившись на данный момент в районе 5245. Дальнейший рост хоть и возможен, но напрашивается долгожданная коррекция, которая может дойти до уровня поддержки 4680 и от него возобновить восходящее движение. Стоит отдельно отметить, что уверенный прорыв уровня сопротивления 5150 откроет дорогу для мощного движения вниз:

Нефть марки Brent продолжает своё восходящее движение и потихоньку подбирается к уровню 95, от которого «чёрное золото» может отскочить вниз. Альтернативный сценарий – снижение нефти до уровня поддержки 84 с последующим отскоком вверх:

( Читать дальше )

Цены производителей в США (индекс PPI) в марте выросли на 2,1% в годовом выражении - максимальными темпами с апреля 2023г — Министерство труда страны

- 11 апреля 2024, 15:55

- |

Цены производителей в США (индекс PPI) в марте выросли на 2,1% в годовом выражении — максимальными темпами с апреля 2023 года, говорится в сообщении министерства труда страны.

В феврале индекс PPI увеличился на 1,6%.

t.me/ifax_go

Вводная к заседанию ЕЦБ

- 11 апреля 2024, 14:51

- |

Общая ситуация

Общая ситуация сейчас разделяется на три главных составляющих:

1. Рост экономики.

С этим пока проблем нет.

Ситуация негативна в Еврозоне, Британии, Канаде, но данные смешанные.

Экономика США все ещё растет, кроме того, наблюдается рост экономики Китая.

Поскольку США и Китай дают основной рост мировой экономики и поддерживают через спрос другие экономики мира – участники рынка не видят шансов рецессии, что приводит к откупу акций США даже при понимании переноса снижения ставки ФРС на более поздний срок.

2. Разворот политики ЦБ.

До вчерашнего отчета по инфляции CPI США логично было предположить согласованное начало снижения ставок основных ЦБ летом.

Поскольку рост инфляции сектора услуг и жилья оставит ФРС в позиции выжидания до сентября или до первого провального нонфарма, то возникает вопрос будут ли другие ЦБ снижать ставки, рискуя второй волной роста инфляции по причине падения национальных валют.

ВоС вчера подтвердил возможность снижения ставки в июне, невзирая на рост инфляции CPI США, что рождает предположения о фрагментации данного процесса, т.е. доллар будет самым сильным, а упадут больше всего те валюты, ЦБ которых раньше начнет снижать ставки.

( Читать дальше )

Крайний оптимизм инвесторов под угрозой срыва моментум-трейда

- 11 апреля 2024, 14:02

- |

В то же время реалисты — или, как их называют оптимисты, пессимисты — становятся менее оптимистичными, а процент ожидающих падения акций и роста ставок снижается. Классические сказки изобилуют примерами того, как гордыня была наказана. Но сегодня возмездие может прийти в гораздо более прозаичной форме, чем чума или вечные пытки греческих богов: разворот моментума. Фактор моментума покупает те акции, которые растут больше всего, например, в годовом исчислении, и шортит те, которые больше всего падают. В последние месяцы этот фактор определял доходность, опережая все остальные популярные факторы. Однако оптимистов больше беспокоит то, что превосходство фактора моментума над индексом сейчас очень близко к 30-летним экстремумам.

В то же время реалисты — или, как их называют оптимисты, пессимисты — становятся менее оптимистичными, а процент ожидающих падения акций и роста ставок снижается. Классические сказки изобилуют примерами того, как гордыня была наказана. Но сегодня возмездие может прийти в гораздо более прозаичной форме, чем чума или вечные пытки греческих богов: разворот моментума. Фактор моментума покупает те акции, которые растут больше всего, например, в годовом исчислении, и шортит те, которые больше всего падают. В последние месяцы этот фактор определял доходность, опережая все остальные популярные факторы. Однако оптимистов больше беспокоит то, что превосходство фактора моментума над индексом сейчас очень близко к 30-летним экстремумам.( Читать дальше )

"Цель она есть". ЕЦБ. (s&p500)

- 11 апреля 2024, 11:19

- |

Но это уже было!

Всем привет и трям!

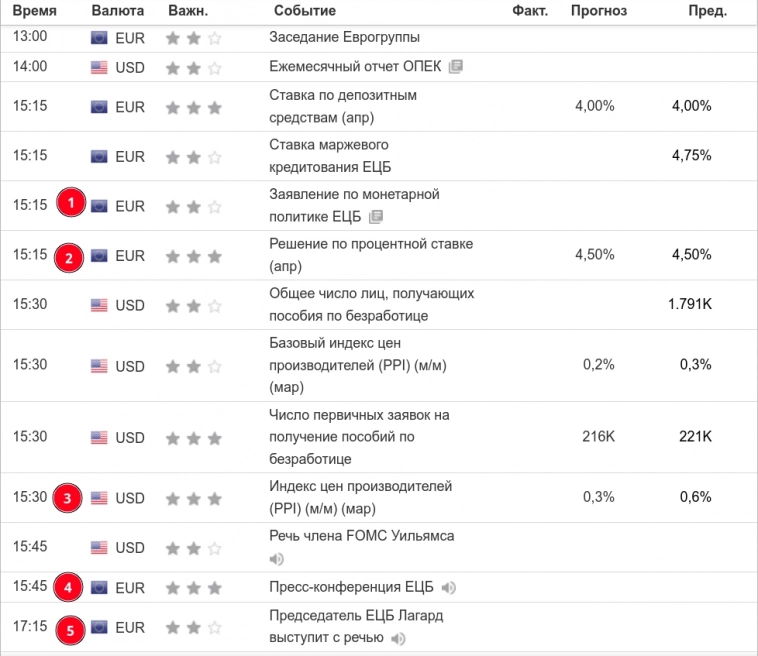

Вот и четверг пришел! Справа по курсу ожидается движуха!

Да0да, сегодня ЕЦБ, ставки и всякая фигня в виде речей, обещаний и клятв «всех порвать».

Ну што ж… поиграем в их игры. )

Новостей сегодня выше крыши:

( Читать дальше )

S@P 500!!!

- 10 апреля 2024, 18:28

- |

Первый вход — предыдущий пост.

P/S:… продолжаем!!!

Годовая инфляция в США по итогам марта ускорилась до 3,5% с 3,2% в феврале — Министерство труда

- 10 апреля 2024, 15:48

- |

1prime.ru/20240410/inflyatsiya-847271448.html

Инвесторы теряют надежду на скорое снижение процентных ставок в США в этом году — The Financial Times

- 10 апреля 2024, 10:13

- |

Рынки ожидают более чем двух сокращений на четверть пункта по сравнению с более чем шестью, ожидаемыми в начале 2024 года

Инвесторы продолжают снижать ставки на снижение процентных ставок Федеральной резервной системой США в этом году, поскольку сильные экономические данные укрепляют уверенность в том, что центральному банку придется поддерживать стоимость заимствований на более высоком уровне, чтобы охладить инфляцию.

Рынки оценивают два снижения ставки ФРС на четверть пункта в 2024 году и лишь 50-процентную вероятность третьего, что резко изменило ситуацию по сравнению с началом года, когда ожидалось от шести до семи снижений.

«Многие клиенты спрашивают нас: „Почему ФРС вообще собирается снижать ставки?“. В последний месяц или около того этот вопрос действительно участился», — говорит Эван Браун, портфельный менеджер и глава отдела стратегий по работе с несколькими активами в UBS Asset Management. «При такой сильной экономике политика не настолько ограничительна, как думает ФРС».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал