S&p500

Американские инсайдеры выходят из тени? Крупная ставка на индекс волатильности

- 14 марта 2019, 23:03

- |

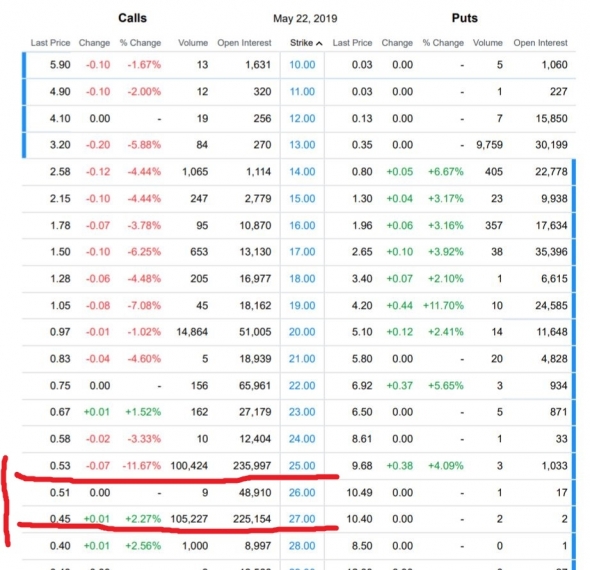

На смарт-лабе выложили интересную информацию о текущих объемах в опционах на VIX (индекс волатильности S&P 500), так вот — объемы в майских коллах на страйках 25 и 27 зашкаливают!

(Опционы на индекс волатильности VIX, дата экспирации 22 мая)

На публикацию, кстати, не обратили особого внимания — а зря. Вот хорошая картинка с ZeroHedge (неоднократно там выкладывалась в разных статьях) со сравнением динамики индекса S&P 500 в текущем и 1937 году:

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 22 )

Фондовые рынки США близки к своим рекордам, но мало кто хочет сыграть на их понижение

- 14 марта 2019, 19:27

- |

Сумма открытого «шорта» по американскому рынку акций увеличивается четвертую неделю подряд.

По состоянию на конец февраля объем открытых коротких позиций впервые с ноября 2018 г. превысил 623 млрд долларов. От минимальных значений, которые были достигнуты в декабре прошлого года, сумма «шорта» выросла уже на 73 млрд долларов.

Общий объем открытого шорта (млрд дол.)

Источник: NYSE, NASDAQ

Напомним, что максимум по объемам открытых коротких позиций был установлен в середине июня 2018 г. на фоне восстановления фондовых рынков. После чего они показали заметную устойчивость и спекулянты были вынуждены закрывать свои «шорты», тем самым, загоняя американские индексы еще выше.

Сегодня такого пока нет, то есть, рост рынков происходит не из-за так называемого «short squeeze».

Резюме

Это, в свою очередь, на наш взгляд, может ограничить восхождение акций и привести к резкому падению при открытии новых позиций на понижение.

( Читать дальше )

Как же все таки заработать на бирже?

- 14 марта 2019, 17:20

- |

Многие в последнее время обращаются ко мне с вопросом: “Как же все таки заработать на бирже?” И этот вопрос волнует не только новичков, но и порой трейдеры со стажем в несколько лет задают один и тот же вопрос. Я попробую на него ответить.

Часто можно слышать, читать и смотреть в интернете много информации в которой излагаются разные торговые стратегии и подходы. И получив такую информацию каждый трейдер пытается прежде всего пропустить через свой личный опыт эту стратегию и применить к рынку на котором он торгует. При этом в 90% случаев трейдер делает вывод, что “‘это уже не работает”, но при этом даже не вникнув на каком именно из рынков применяется эта стратегия и на каком таймфрейме торговать по этой стратегии принесет прибыль.

Давайте к примеру возьмем одну из простейших стратегий технического анализа “Аллигатор” и прежде чем взглянем как он выглядит на графике, уточним кто придумал этот индикатор и для какого рынка он был сделан.

( Читать дальше )

Рубль опять метит в 65-ю фигуру. Так пробьет или нет?

- 13 марта 2019, 20:44

- |

Добрый день!

Российская валюта вновь собирается на штурм 65 фигуры, хотя уровень сопротивления уже который раз отбивал атаки рубля. Пока базовый сценарий такой – подход к уровню 65.00 и отскок от него. Пока пара USD/RUB падает за счет укрепления нефти и довольно высокому спросу на ОФЗ, хотя поток санкций, как со стороны США, так и со стороны Евросоюза не прекращается.

С другой стороны, некоторую поддержку паре может оказывать покупка валюты Центральным Банком России в рамках «бюджетного правила».

А вот крупные спекулянты, согласно отчетам COT CFTC, не спеша наращивают длинные позиции по рублю, что может в конечном итоге стать катализатором для прорыва уровня 65.00. Но если прорвем уровень 65.00 – падать будем очень стремительно:

( Читать дальше )

Про S&P500

- 12 марта 2019, 19:58

- |

За последние 2 месяца управляющие ФРС резко сменили тональность. Для нас очевидно, что на них острое падение рынка в декабре повлияло гораздо сильнее, чем объективное изменение макро-параметров. В прошлом мы уже ни раз наблюдали, как рынок играет в кошки-мышки с ФРС: если надо смягчить политику, рынок просто падает, пугая тем самым центробанк.

В итоге мы имеем, что вместо ожиданий повышения ставки в этом году, некоторые особо напуганные управляющие уже заговорили о возможности прекращения программы QT (сокращение баланса). Баланс ФРС уже сократился с $4,5 до 4 трлн. Кстати говоря, резервы коммерческих банков на счетах ФРС от пика сократились гораздо более существенно: с $2,8 трлн *(в 2014 г) до $1,6 трлн сейчас. Если резервы продолжать падать дальше, это может вызвать беспокойство со стороны ФРС.

Мы полагаем, что опция остановки QT будет на столе, когда американский рынок шлепнется в очередной раз в этом году. Пока опция под столом. В сущности, у ФРС несколько опций:

- Остановить повышение ставок (уже в цене)

- Снизить темпы сокращения баланса (возможно, рынок начинает ставить на это)

- Остановить сокращение баланса (не в цене)

( Читать дальше )

Adios Amigos ! S&P500.

- 12 марта 2019, 17:01

- |

Возможно сейчас подтянуться молодые трейдеры, бодрые юноши и начнут вистовать на Девятерной! (преферанс). Но уже без меня..

Fibonacci cluster — 2795-97 я остаток продаю здесь. 2ю фишку продал на новостях вчера Afterhours. 2796 Сегодня и этого не дают… хм

ВСЕ БУМ!!! 2793 Аdios Amigos!!! продал последнюю 3ю фишку 2793 (BOT 2746) 2ю 2796(BOT 2746) 1ю @2761 (BOT 2727)

Также Harry любил повторять, что когда рынок открывает неделю +1 % Monday.тем более OPEX неделя — это не к добру, вероятнее всего нас ждут — разворот и продажи к концу недели.

Тем более волатильность уже выполнила свои цели вчера, и мне нечего больше ловить… у меня нет преимущества перед другими трейдерами.

ADIOS…

Пересмотр портфеля американских акций 11-03-2019

- 12 марта 2019, 13:38

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции. Доля каждой позиции не должна превышать 5% от стоимости всех ваших активов.

( Читать дальше )

S&P 500 под капотом - секторы США в картинках 08.03.19

- 11 марта 2019, 17:36

- |

- uptrend 2

- downtrend 1

- sideways 30

Композиты секторов фондового рынка США построены по разбивке на секторы IBD. Графиков секторов 33, в конце добавлены ещё 3 графика, чтобы место не пропадало зря — Nasdaq composite, NYSE composite, Russell 2000.

Краткое руководство по использованию графиков

Краткое руководство по использованию таблиц

Чтобы лучше рассмотреть, щелкайте каждую серию из 6 картинок по отдельности.

( Читать дальше )

Taking some profits S&P500

- 11 марта 2019, 17:02

- |

со стопом 2718

Как и предполагалось самый неприятный сценарий для Медведей сработал = FLAT Close on Friday. (after -28 S&P) and GAP UP OPening today.

Это вообще классика In Japanese Candlesticks Theory. называется DOJI(Friday)...then GAP UP and adios

SOLD 1 фишку. при S&P +18 @2761 (BOT 2727)

Target for experiation = 2788 (0618 Fibo)

Target for Spring EQUINOX=Равноденствие 21 Марта ± 3 дня по-прежнему gap @2709. -> 2704 по Ганну- 52 в квадрате. В году 52 недели. Как подсказали 52 это еще и семиричное число… Добавьте к этому NEW MOON. ….но пока LONG… держимся.

Update. AFTERHOURS> 6pm ET. SOLD 2ю фишку @2796.50 (BOT 2746) Осталась 3я фишка продам TUE

Биржа - CME вводит микро контракты на S&P500, Nasdaq, RUSSEL 2000 и DJIA.!

- 11 марта 2019, 16:49

- |

Микро контракты будут доступны для торговли в мае 2019 года.

Подробнее читайте на сайте биржи: https://www.cmegroup.com/cme-group-futures-exchange/micro-futures.html

youtu.be/eze9siYGDwM

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал