S&p500

Продавать нельзя: как действовать во время шторма на финансовом рынке

- 08 февраля 2018, 07:00

- |

Динамика американского рынка по итогам торгов 5 февраля 2018 года

О том, что происходит на рынке, в разных интерпретациях писали в последние годы. Последним тревожным звонком стало высказывание бывшего председателя ФРС США Алана Гринспена.

«Есть два пузыря: один — на фондовом рынке, ещё один — на рынке облигаций. Я думаю, что в конце концов пузырь на рынке облигаций станет критическим вопросом». Алан Гринспен, бывший председатель ФРС США (1987-2006 годы)

Так и получилось. Доходности американских казначейских облигаций Treasuries, которые считаются эталоном надёжности, начали расти и достигли 2,8%. На этом фоне инвесторы начали фиксировать прибыли по акциям и перекладывать капитал в Treasuries.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 14 )

SP500 за день так и не определился.

- 07 февраля 2018, 22:28

- |

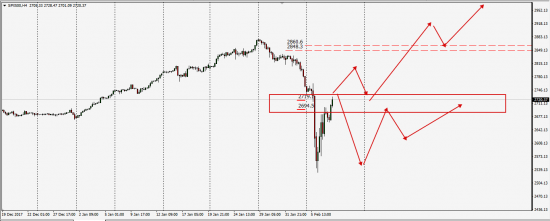

Варианты дальнейшего развития ситуации:

— рынок продолжит откат и возвратится к росту в рамках основного, долгосрочного и среднесрочного трендов;

— рынок после завершения отката продолжит снижение с повторным тестированием среднесрочной цели и возможным прорывом зоны поддержки 2603.50 и продолжением падения в зону более глубоких уровней целей, которые мы рассчитаем немного позже.

SP500 за день так и не определился. Вероятности сценария роста и сценария продолжения нисходящей коррекции сближаются. Вполне возможно, что определять ситуацию начнет краткосрочный тренд и начнется восстановление восходящего движения, но пока что все-таки более вероятным остается сценарий с продвижением вниз.

Разрешение на продажи по совокупности учитываемых трендов пока что тоже отсутствует из-за коррекционного характера снижения по дневному тренду. Более того, после попытки снижения утром рынок обновил максимум дня, протестировав центр канала локальной волатильности (пунктир), и сейчас снова снижается.

При условии, что сохранится конфигурация рынка по локальному и краткосрочному трендам переход васильковой гистограммы графика Н1 (дневной тренд) в нижнюю полуплоскость даст разрешение на продажи cо стопом за глобальным максимумом.

Мысль дня

- 07 февраля 2018, 19:38

- |

И на ЧЁМ падали??? Придумайте сами...

- 07 февраля 2018, 13:58

- |

Последние месяцы буквально из каждого утюга было слышно, что нет никаких предпосылок для коррекции на американском рынке акций. Что только не говорили! Благодаря принятию налоговой реформы, у корпораций будет больше кэша выплачивать дивиденды и делать buy back, рост ввп в этом году ускорится и т.д. Наверняка все это слышали. А рынок взял и упал за считанные дни на 11%. И какой же был триггер? А особо и не было его. Писал пару недель назад в телеграмме https://t.me/MarketDumki/97, что и не нужен никакой триггер. Рынки просто в какой-то момент начинают падать. Кто-то «большой» решает, что хватит и пора нажать кнопку SELL! И понеслось!

И давно заметил такую вещь, что как правило, про экономику пишут в радужных тонах тогда, когда рынки уже практически на максимумах. Рынки так устроены, что на них всё отыгрывается заранее. Сначала покупают те, у кого гораздо больше информации, чем у нас с вами. А когда инфа доходит до нас, то уже часто становится поздно, что либо покупать. На рынках всегда нужно ждать какой-то подвох и быть начеку. Последние дни это наглядно продемонстрировали.

SP500. Утро проходит в неопределенности

- 07 февраля 2018, 09:40

- |

Варианты дальнейшего развития ситуации:

— рынок продолжит откат и возвратится к росту в рамках основного, долгосрочного и среднесрочного трендов;

— рынок после завершения отката продолжит снижение с повторным тестированием среднесрочной цели и возможным прорывом зоны поддержки 2603.50 и продолжением падения в зону более глубоких уровней целей, которые мы рассчитаем немного позже.

Утро проходит в неопределенности, но вероятность второго сценария с продвижением вниз растет. Однако разрешение на продажи по совокупности учитываемых трендов пока что отсутствует из-за коррекционного характера снижения по дневному тренду. Переход васильковой гистограммы графика Н1 в нижнюю полуплоскость даст разрешение на продажи c далеким стопом (за глобальным максимумом).

SP500. Настройка на коррекцию.

- 07 февраля 2018, 00:24

- |

Рынок падал, вскакивать в уходящий вагон на ходу может и можно было, но с точки зрения рисков это последнее дело.

В ходе снижения котировок протестирована цель среднесрочной коррекции на уровне 2603.50 и пошел откат вверх. Практически на половину коррекции.

Варианты дальнейшего развития ситуации:

— рынок продолжит откат и возвратится к росту в рамках основного, долгосрочного и среднесрочного трендов;

— рынок после завершения отката продолжит снижение с повторным тестированием среднесрочной цели и возможным прорывом зоны поддержки 2603.50 и продолжением падения в зону более глубоких уровней целей, которые мы рассчитаем немного позже.

Оба варианта в рамках торговли роботом отрабатываются на уровне фильтрации по краткосрочному и локальному трендам.

Разворот вверх по краткосрочному тренду завершит коррекцию и даст разрешение на возобновление лонгов.

Разворот вниз по локальному тренду даст старт продажам.

Настроили и переходим в режим ожидания. Какой вариант выберет рынок такой сценарий и будет реализован.

ACHTUNG! ACHTUNG! РАЗВОРОТКА!

- 07 февраля 2018, 00:03

- |

Turnaround Tuesday - паттерн первый!!

Oops Pattern (Larry Williams) - паттерн второй!!

Я не могу торговать, слишком много позиций открыл — закрыл за последний дни. А депозит меньше 25К, по этому на 5 дней закрыли.

Вот вам даю сигнал, может кто то из вас заработает, а потом спасибо скажите

Если сегодняшний день по S&P 500 остается так же, все, ищите завтра вход в LONG, до 50, 61 по фибо… А у кого яйца по больше, то дежите до самого перехая. Паттерна лучше не видать.

А еще у меня почитайте «СИГНАЛЫ ПАНИКИ — VIX 3 Points (S&P 500)»

https://smart-lab.ru/blog/419734.php

Это третьей паттерн на сегодня.

Только не забудьте потом сказать спасибо!!!!

Рядовые инвесторы опять пришли на рынок не вовремя

- 06 февраля 2018, 23:49

- |

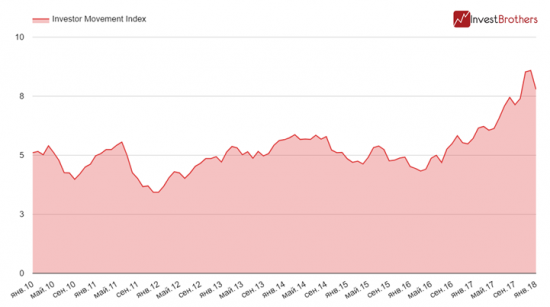

Американские рядовые инвесторы продолжили покупать акции в январе текущего года, но уже с меньшей активностью.

Согласно Investor Movenent Index (IMX), скорость покупок рядовыми инвесторами заметно снизилась в январе текущего года. Индекс упал на 0,8 пункта.

Напомним, что IMX подсчитывается брокерским домом TD Ameritrade, в котором открыто более 6 млн счетов.

Пик покупок пришелся на ноябрь и декабрь 2017 г. Тогда Индекс поднимался к 8,53 и 8,59 пунктов соответственно. Так активно американские акции не покупали, как минимум, с 2010 г. Лишь с этой даты брокер предоставляет расчеты.

Покупки в основном наблюдались в таких бумагах, как Amazon, Facebook, General Electric, Caterpillar, Boeing, Bank of America, Microsoft и Berkshire Hathaway. А вот продавали Gilead, Teva, ConocoPhillips, Macy’s, Qualcomm.

Резюме

Вполне возможно, что снижение активности связано с тем, что у непрофессиональных участников рынка просто закончился свободный “cash”. Таким образом, рядовые инвесторы могли войти в февраль “по уши” в позициях.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал