SPDR

📈 Акции финансового сектора самые популярные в новом году

- 11 января 2022, 10:36

- |

👉 Почти треть поступивших в ETF средств была инвестирована в фонды финансовых компаний. Фонд SPDR финансового сектора растет самыми быстрыми темпами почти за год

👉 Индекс банков KBW, который отслеживает 24 крупнейших кредитора США, подскочил более чем на 10% на прошлой неделе. На этой неделе стартует сезон отчётов, первыми отчитываются банки

👉 Основная причина роста банковского сектора — рост доходности казначейских облигаций. Банки, как правило, показывают хорошие результаты в процессе повышения ставки

www.bloomberg.com/news/articles/2022-01-10/stock-rotation-swamps-bank-etfs-with-38-of-all-new-cash-in-2022

- комментировать

- Комментарии ( 0 )

20 июля на Мосбирже стартуют торги опционами на индекс американских акций

- 14 июля 2021, 15:15

- |

Базовым активом нового опциона выступит фьючерсный контракт на инвестиционные паи биржевого фонда SPDR S&P500 ETF Trust. Торги на этот фьючерс начались на Московской бирже 25 мая 2021 года.

К торгам будут допущены одновременно две серии опционов с ежеквартальным исполнением: в третью пятницу марта, июня, сентября и декабря.

Первая экспирация состоится 17 сентября 2021 года.

Московская Биржа | Московская биржа запускает опционы на фьючерс на индекс американских акций (moex.com)

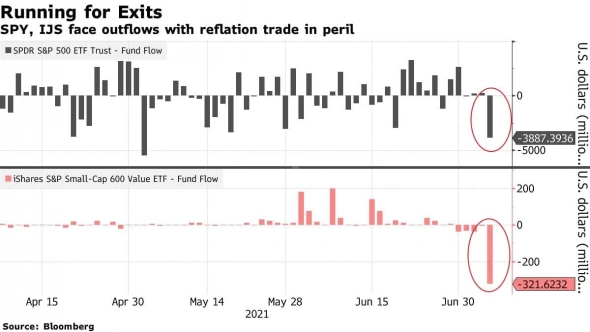

7 июля произошел крупнейший за 2 месяца отток из S&P 500 ETF

- 08 июля 2021, 17:01

- |

7 июля — крупнейший за 2 месяца дневной отток из SPDR S&P 500 ETF = -$3.9 млрд

Также произошёл крупнейший дневной отток с 2019г из ETF-а на small caps iShares S&P SmallCap 600 Value ETF = -$322 млн

25 мая на Мосбирже стартуют торги фьючерсами на индекс американских акций

- 17 мая 2021, 11:36

- |

25 мая 2021 года на срочном рынке Московской биржи стартуют торги расчетными фьючерсными контрактами на индекс американских акций.

Торговый код контракта – SPYF.

Базовый актив нового фьючерсного контракта – инвестиционные паи биржевого фонда SPDR S&P500 ETF Trust.

Совокупная стоимость чистых активов (СЧА) фонда – 358 млрд долларов США.

В корзину фонда входят акции 505 крупнейших по капитализации компаний США.

Фьючерсный контракт — в долларах США, торги и расчеты производятся в российских рублях.

1 фьючерсный контракт=1 стоимость инвестиционного пая SPDR S&P500 ETF Trust.

Одновременно будут доступны 4 ближайшие серии контрактов.

Расчетная цена при исполнении фьючерса — цена закрытия базового актива на Нью-Йоркской фондовой бирже (New York Stock Exchange).

источник

SPDR (GLD) или как правильные пацаны работают с золотом

- 06 сентября 2020, 23:25

- |

На фоне последнего хайпа по золоту решил посмотреть дилетантским взглядом — а что же происходило на рынке физического золота в ретроспективе?

Для анализа брал данные фонда SPDR (https://spdrgoldshares.com), скромно называющим себя крупнейшим в мире ЕТF, инвестирующим в физическое золото. На конец июня SPDR декларировал 1179 тонн физического золота с рыночной стоимостью $67 млрд. Это около половины от объема золота в резервах нашего ЦБ, а у большинства стран физического золота в резервах и того меньше. Основатель фонда (trust’s sponsor) некоммерческая организация World Gold Council (https://www.gold.org), управляющий (trustee)- BNY Mellon, хранитель золота (custodian) — HSBC.

Декларируемая цель — дать возможность прикоснуться к рынку широким массам крестьянства. За толику малую (0,4%).

Основан в 2004 году, начинали со скромных 100 тонн ($1,5 млрд.), ну а потом и тема пошла и братва подтянулась. Напрямую с розничными клиентами фонд не работает, выпускает(гасит) свои акции через агентов небольшими «корзинами» по 300 кг.

( Читать дальше )

Три способа вложиться в индекс американских акций SNP500

- 07 июля 2019, 07:59

- |

1) Фонд SPDR SPY

Данный фонд был запущен в 1993 году, т.е. 26 лет назад и положил начало ETF индустрии.

Фонд копирует индекс SNP500 500 крупнейших компаний США и если бы вы на старте вложили $10’000, то сейчас на вашем счете было бы в 10 раз больше — $100’000.

Доходность фонда за последние 10 лет на интервале 2009-2019 14,17% годовых.

SPY управляющей компании State Street Global Advisors

Компания была основана 1978 году, под ее управлением находится 2.8 трлн. долларов.

Компания была основана как подразделение State Street Bank занимающееся управлением капиталом.

SSGA придумали механизм ETF в 1993 году открыв фонд SPY, тем самым положив начало истории индексного инвестирования и ETF.

2) iShares Core S&P 500 ETF от крупнейшего провайдера ETF был запущен в 2000 года и с начала года показал доходность 19,73%. 5 лет назад пай данного стоил всего 100$ — сегодня его цена в 3 раза выше!

iShares — это крупнейший провайдер ETF в мире, отдельная компания в составе Blackrock — крупнейшей инвестиционной компании.

( Читать дальше )

Как инвестировать в секторы S&P 500 и стоит ли это делать

- 17 апреля 2017, 10:36

- |

Самый простой способ инвестировать в американские акции — это купить биржевой фонд ETF на индекс широкого рынка S&P500. Например, SPDR S&P 500 (SPY). Вкладываясь в портфель такого фонда, вы распределяете свои деньги между 500 компаниями из 10 секторов и получаете широко диверсифицированный портфель.

( Читать дальше )

Золото. О чём говорят СОТ-репорты.

- 25 ноября 2015, 13:18

- |

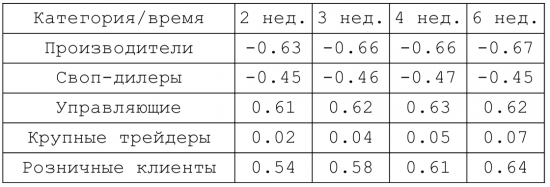

СОТ-репорты сигнализируют о скором окончании медвежьего тренда в золоте. Как известно, CFTC разделяет участников рынка на 5 категорий — производители, своп-дилеры, управляющие (managed money), крупные трейдеры (other reportables) и розничные клиенты (nonreportable). Чтобы понять логику их действий мы вычислим коэффициенты корреляции между изменением цены и чистой позиции (лонги минус шорты) по каждой категории трейдеров. Результаты сведены в таблицу.

Таблица корреляций между позициями трейдеров и ценой золота.

Как видно из таблицы, интерес для анализа представляют позиции производителей и управляющих. На рынке золота отлично работает один из пунктов теории Доу, согласно которому рост цены происходит при накоплении актива в руках крупных игроков (управляющих), а падение при его распылении. Производители обычно торгуют против тренда — они продают контракты, если цена устраивает их с точки зрения операционной деятельности и придерживают будущие поставки, если цены значительно падают.

( Читать дальше )

Макро обзор: XLU пытается вернуться в долгосрочные аптренды

- 29 октября 2015, 03:54

- |

XLU — ETF от SPDR по компаниям США, предоставляющим коммунальные услуги, пытается вернуться в макро аптренды, при этом находится в боковике на краткосрочной основе.

На долгосрочной перспективе цена торгуется вокруг верхнего 1-го стандартного отклонения от 5-летней средней, что является границей 5-летнего аптренда. Цена также технически находится в 10-летнем аптренде, торгуяюсь выше 1-го стандартного отклонения от 10-летней средней.

Таким образом можно сказать, что XLU восстановит свой повышательный тренд только, если будет торговаться выше 44.

На краткосрочной основе цена торгуется в пределах 1х стандартных отклонений от квартальной и 1-годичной средней, то есть в боковике.

Аналитика в реальном времени: ru.tradingview.com/chart/XLU/Lpz0pKzz/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал