SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

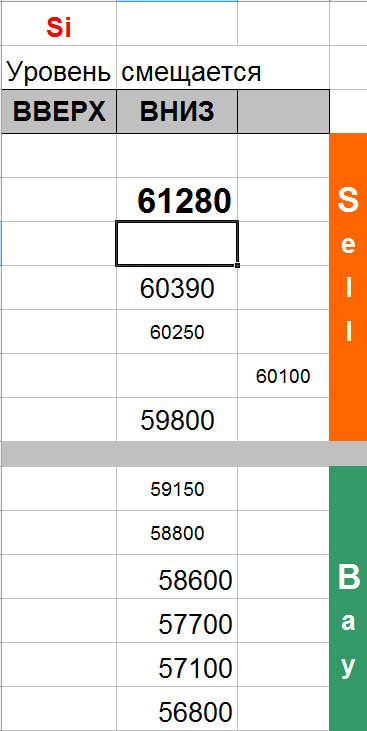

Si

Авторский индикатор уровней спроса и предложения 07.02.2017

- 07 февраля 2017, 12:21

- |

Добрый день!

Фонда РФ

Канал на Ютубе тут

Как это работает, вебинар по СиП тут

Ссылка на бесплатный индикатор СиП для МТ4тут

Ссылка на бесплатный индикатр СИП для МТ5 срочный рынок РФ тут

Адрес сайта тут

Ссылка на группу ВКонтакте

( Читать дальше )

Фонда РФ

Канал на Ютубе тут

Как это работает, вебинар по СиП тут

Ссылка на бесплатный индикатор СиП для МТ4тут

Ссылка на бесплатный индикатр СИП для МТ5 срочный рынок РФ тут

Адрес сайта тут

Ссылка на группу ВКонтакте

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Оптимальный вариант хеджирования валютных рисков

- 07 февраля 2017, 12:02

- |

Приветствую, друзья! Как вам такой вариант хеджирования риска девальвации рубля: покупаются ОФЗ (держим до погашения) на 94% капитала, на остальные 6% покупаем Si в количестве, полностью покрывающем облигации. Доход по ОФЗ компенсирует убыточное для нас контанго по фьючерсу. Держа такую конструкцию можем спекулировать фьючерсами/опционами в обычной своей торговле. Какие тут недостатки по сравнению с простым размещением долларового депозита помимо комиссий по ОФЗ и Si? Пока вижу отрицательную вариационку в случае падения $, она же по идее не будет компенсироваться купонами по ОФЗ, просто фиксация убытка на момент экспирации?!

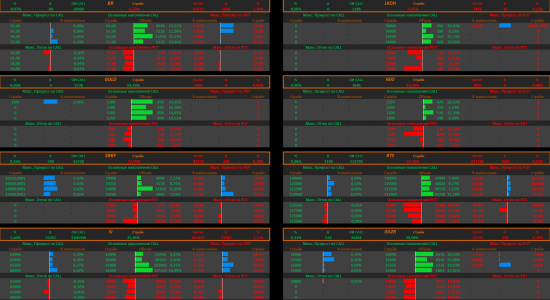

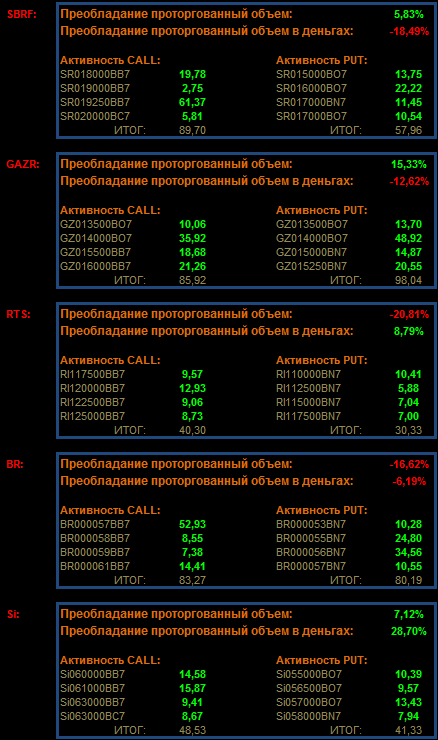

Анализ зон RTS SBRF BR GAZR Si

- 06 февраля 2017, 13:18

- |

источник - http://constantcapital.ru

Структура Открытых позиций Опционы:

Структура проторгованного объема Опционы:

( Читать дальше )

Бычий пут спред по SI-3.17

- 06 февраля 2017, 12:39

- |

Добрый день смартлаб! Сегодня сформировал позицию по Si, инструмент который в последнее время всех удивляет.

Утром на резком движении вниз был создан бычий пут спред:

Позиция в option.ru http://www.option.ru/analysis/option?shportf=bc37499534278eb38b7babf2962b9b67#position

График H1 движения БА:

( Читать дальше )

Утром на резком движении вниз был создан бычий пут спред:

Позиция в option.ru http://www.option.ru/analysis/option?shportf=bc37499534278eb38b7babf2962b9b67#position

График H1 движения БА:

( Читать дальше )

Вопрос о санкциях решится в ближайшие месяцы

- 05 февраля 2017, 21:55

- |

Вице-президент США Майкл Пенс в интервью NBC News заявил, что вопрос санкций может быть решен в ближайшие месяцы, до разрешения украинского конфликта.Позитив для рубля. russian.rt.com/inotv/2017-02-05/Vice-prezident-SSHA-vopros-o-snyatii

Почему надо шортить бакс, в особенности если Минфин сможет сдвинуть рынок

- 04 февраля 2017, 04:44

- |

Представим себе иллюзорную ситуацию что во вторник — бакс 65. Почему в такой ситуации имеет смысл долгосрочно его шортить?

1) Если нефть вверх — доллар вниз. Мы в прибыли.

2) Если нефть вниз — то минфин прекращает программу или уменьшает ее размер. То есть бакс либо стабилен либо вниз. Наши убытки намного меньше.

3) В стране бюджетный дефицит — сколько минфин купил баксов столько же он и должен продать. Ибо дефицит в рублях. По сути это временная мера — когда в начале года покупают, в конце года чтобы закрыть дефицит — продают. По большому счету получается раскачка рынка.

4) Фьюч дороже чем рынок — в нем приятно сидеть и получать свои 10% годовых.

5) по идее для карри трейдеров это классное изменение. теперь керри трейдеры покупают рубль дешевле чем он должен стоить и из за пункта 2 еще и могут надеятся что убытки будут небольшими. А кто больше Минфин или керри? ;)

Но это все в случае если рынок смогут сдвинуть. И это экстремальный вариант. Скорее всего поимеют всех — просто будет болтанка вверх и вниз

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал