TSLab

Мелочи, которыми многие не пользуются в алготрейдинге

- 09 декабря 2020, 14:45

- |

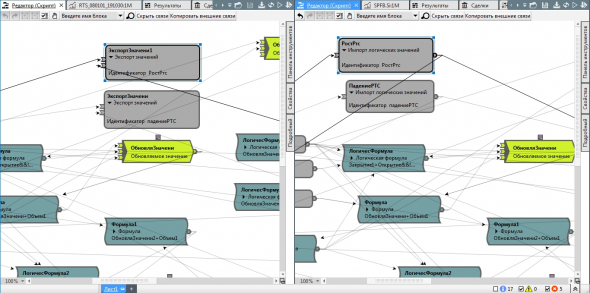

Симбиоз двух алгоритмов или банальный учет направленности одного тикера относительно другого, мы все понимаем, но редко учитываем это при создании алгоритма.

На примере вчерашнего алгоритма, см статью -> smart-lab.ru/company/tslab/blog/663259.php сделали скрипт по си. В самой логике ничего не меняли, только добавили еще одно условие, открывать сделки, только если совпадает направление по ртс (ну естественно имеется ввиду если растет ртс то продавать си можно, и наоборот)

Делается это через экспорт импорт значений, которые легко можно передавать между скриптами в TSLab.

То есть в одном скрипте экспортируем с уникальным именем, а во втором импортируем по этому же имени. В зависимости от типов данных, импорт будет или логических значений или вещественных и целочисленных.

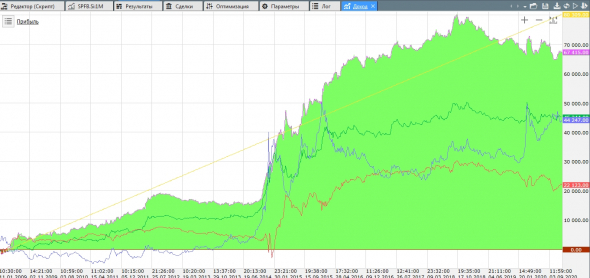

Ниже смотрим на эффект

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 24 )

Простая безиндикаторная торговая идея

- 08 декабря 2020, 16:11

- |

Идея реально простая, суммируем объем на растущих свечах, отдельно от падающих, до определенной «отсечки». В нашем случае как раз отсечка и есть индикатор (тот самый параметр который можно менять).

Проверяем логику, если объем и на падающих свечах и растущих, достиг нужного значения, и рынок при этом вырос — то покупаем, если падает — продаем.

Выглядет эквити довольно таки приятно, хотя если посмотреть по сделкам — то явно напрашивается стоп к позиции прикручивать.

Для тех кто хочет разобраться с использованием блоков обновляемых значений — самое то, открыть данный скрипт, так как он в основном и состоит их этих блоков!)

( Читать дальше )

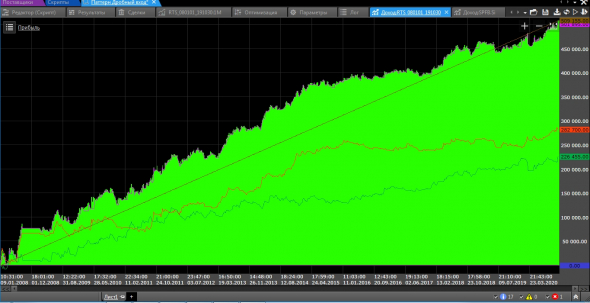

Стоит ли "хеджировать" RI через ночь?!

- 07 декабря 2020, 14:35

- |

Не раз от меня читали или в видосах слышали, хоть и торгую ртс с переносами через ночь, но позиции не хеджирую как-либо, например, по си.

Естественно сильные гэпы не раз наказывали меня за такую «дерзость». Тут решил проверить с точки зрения статистики — стоит ли в принципе задумываться о «перекрытии» позиции?!

П.С. суть алгоритма абсолютно обычная трендследящая, много раз ее показывал и рассказывал, мой самый древний алго — акцентировать на нем внимание не будем.

Так как истории у меня не было длинной, помощь зала в телеге, оперативно поделилась своими архивами, за что им спасибо)

Итак к статистике.

Первая мысль — о как все красиво, но в реальности конечно было не так)) хоть алгоритм и был на 90% сделан в 10-м году, позже в 14м вносилось изменение, переход от статичного уровня, к адаптивному, относительно текущего рынка, чтобы не следить за рынком и алгоритм делал это все сам!

( Читать дальше )

НЕ ТЕРЯЙ ДЕНЬГИ !!! 1. Для чего нужны стратегии

- 04 декабря 2020, 13:49

- |

Оптимизация Механических торговых систем.

О чем цикл заметок

Начинаем цикл коротких заметок о торговых алгоритмах.

В основу положен наш опыт и цитаты из достойных книг.

Цель заметок структурировать знания о построении трендовых стратегий и их оптимизации.

Надеемся, что наши заметки будут интересны для трейдеров с разным уровнем знаний.

В серии данных заметок будет:

- Для чего нужны стратегии.

- Как разрабатываются торговые стратегии.

- Доход и просадка. Оценка показателей эффективности. Дадим свою интерпретацию результатов оптимизации.

- Оптимизация торговых стратегий. Переоптимизация, указания как ее избежать.

- Покажем проблемы оптимизации, приводящие к ненадежным результатам и убыткам при торговле.

- Работа алгоритма на реальном рынке. Ожидание и реальность.

- Оценка результатов работы.

1. Для чего нужны стратегии.

Рассмотрим две простые стратегии.

( Читать дальше )

Торгуем в боковике на примере RIZ0

- 03 декабря 2020, 14:57

- |

Данная статья не для ленивых, так как прежде чем посмотреть скрипт у себя в TSLab — нужно будет предварительно собрать индикатор волатильности.

Так же нас просят писать не только о крипте, но и примеры на рф рынке — потому рассмотрели именно riz0. Хотя тут стоит сказать — мы не пытаемся склонять к тому или иному рынку. Если вы увидите рекламу ложки, которой кушают мороженое, не значит что этой же ложечкой вы не можете воспользоваться для чая. Тут точно так же — берете скрипт, выбираете интересующую вас бумагу — и работаете с ней.))

Ниже тот самый индикатор, который вам предварительно нужно будет собрать. Блоков не много и собирается просто

Суть индикатора тоже простая — он покажет в какой стадии рынок. Штормит его, или же мы вяло торгуемся и можно пробовать торговать против рынка.

Далее сделки, для примера взяты по максимум/минимум за период, от верха шортим от низа в лонг, реверсно. Ничего не оптимизировали и не подгоняли — вообще! взяты стандартные периоды 20 так же не включена комиссия (в контрендовых алго, будет львинную часть прибыли снимать, мы это понимаем, но для многих бумаг комиссия разная и вы сами можете ее указать в скрипте так как он в открытом виде доступен).

( Читать дальше )

Запустили скринер в работу

- 01 декабря 2020, 15:42

- |

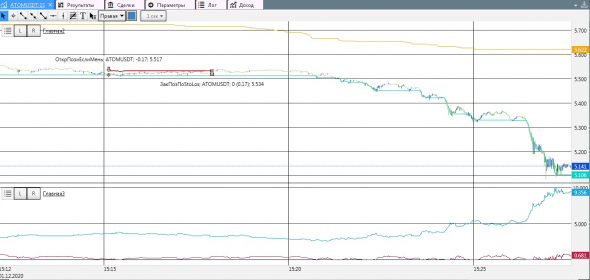

Первая с указанным стопом в 0,3% — обидно? да как бы рынок не ушуршал, мы указали такой стоп — получили что есть)

Вторая сделка успешнее вошла и вышла.

( Читать дальше )

Скринер добавили "умный" стоп - можно тестировать

- 30 ноября 2020, 15:44

- |

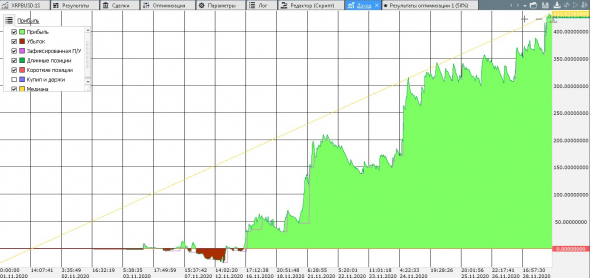

Сделали пару быстрых оптимизаций

Так выглядело в чистом виде когда мы собрали алгоритм.

( Читать дальше )

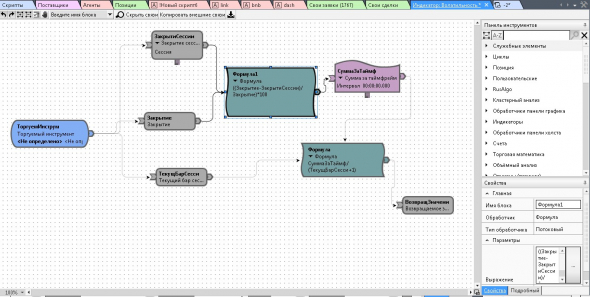

Дополняем скринер: расчет размера лотов исходя из скорости изменения цены

- 27 ноября 2020, 15:10

- |

Доброго времени суток!

В предыдущей статье собрали начальный простенький скринер.

Немного изменили его совсем. То есть начальная логика сохраняется, изменили «манименеджмент»

Суть на самом деле простая, хоть и выглядет сложно. Чем быстрее цена пройдет заданный рубеж, тем большее количество лотов, мы откроем и соответственно наоборот.

Другими словами, если мы целый час, ползем к заданному рубежу, то это вялотекущее движение. А значит риск, что цена остановится — растет с каждой секундой. А если стремительно движемся — то цена может по инерции отработать наши уровни, и соответственно риск, меньше.

Реализовали это так. Роботам задан депозит в 1000$ это и будет максимально возможный размер позиции, и если цена за 1 минуту пролетит нужное нам расстояние, то мы откроемся именно на 1000$, и с каждым новым баром, размер лота будет уменьшаться и к концу часа составит всего ~16$.

( Читать дальше )

Собираем свой "скринер"

- 26 ноября 2020, 13:41

- |

Когда происходит на рынке некий «ахтунг», не важно рост или падение, успеть везде — сложно. Но кроме ахтунга на всем рынке есть отдельные тикеры, которым вообще все равно когда устраивать резкие движения и, если мы целенаправленно за ними следим, круто — есть шанс успеть отработать всплески. Но, бывает, сидишь себе тихо, весь рынок скучает, и где-то там какой-то альткоин резко начинает движения, а мы и не в курсе.

На этот случай сделали крайне примитивный вариант скринера. Он смотрит за последний, допустим, час. Если видит резкое движение, то открывает сделку с указанным тейком. Пока что стопа нет, да и тейк примитивный фиксированный.

Выглядит это так:

Смысл только лишь в том, что если, например, бумага резко пошла, то есть шанс, что пойдет еще и мы часть сливок захватим.

Конечно, обычно скринер предполагает, что мы всю интересующую нас пачку тикеров закинем в него и он торгует. В варианте в тслаб, пока что нужно отдельно выбирать для каждого источника свой робот. То есть, если нужно 200 бумаг мониторить, то мы запускаем 200 роботов. Но с учетом того что одновременные сделки мало вероятны, а количество баров всего 7200, это не сильно будет грузить системы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал