USdrub

markets report 16/3/22

- 16 марта 2022, 09:18

- |

Всем середина недели!

Америка вчера подросла и нефть сильно слетела на 7%, ушла ниже уровня $100, правда уже отыгрывает часть потерь, но инвесторы пока верят, что переговоры на Украине уже могут дать какие-то положительные результаты.

Так же весь рынок будет ждать сегодняшних комментариев от Пауэла, что они будут делать с балансом ФРС, другими словами как быстро будут сворачивать денежную помощь рынку, ибо с подъемом ставки уже всем все понятно. Индекс доллара держится на хаях, там же консолидируется доходность казначеских 10ти леток, поэтому у рынка в росте ставки и сейчас и последующем.

На Уолл Стрит списали в утиль одну из классических стратегий инвестирования «60/40», которая подразумевает что оптимальный портфель должен состоять на 60% из акций и на 40% из облигаций. И такой портфель приносил неплохой доход в среднем 18% годовых в период с 2019 по 2020года, так же аналитики отмечают, что период низких процентных ставок, вызывает рост, как и облигаций, так и акций. Этот период завершается, и ему на смену скорей всего придет стагфляция – цикл экономики с маленьким темпом роста, сопровождающимся высокой инфляцией. В таких условиях оба компонента портфеля 60/40 будут снижаться в цене. Как и прежде застраховаться от такой истории можно, инвестировав в биржевые сырьевые товары.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

markets report 15/3/22

- 15 марта 2022, 09:11

- |

Доброе утро всем!

US индексы продемонстрировали вчера снижение, но разными темпами. SnP500 просел не сильно, DOW отторговался в 0, тогда как NASDAQ100 сильно просел и закрылся на медвежьем рынке, потеряв 20% от максимума. Так на американском рынке продолжает наблюдаться масштабное сокращение в акциях роста и увеличения позиций в акциях стоимости.

Доходность казначейских трежерей выросла до 2,14% впреддверии новой ставки от ФРС завтра. Падение наблюдалось и в энергетическом секторе, где больше всего досталось OXY и CVX, потому что Morgan Stanley снизил им рейтинги.

Основным настроением пока остается неопределенность на счет того сможет ли ФРС обуздать инфляцию, насколько жестко будет действовать и как сильно повлияет военная операция на мировую экномику, которая была не в лучшем состоянии.

( Читать дальше )

markets report 14/3/22

- 14 марта 2022, 09:31

- |

Всем новая неделя без торгов!

ЦБ объявил отмену торгов российскими акциями сразу на всю неделю. Соответственно валютные торги на бирже и вне ее продолжатся, так же продолжаются полуотмороженные торги остатками срочной секции. Биржа SPB проводит торги по вечерам вместе с Америкой.

Чем можно заняться желающим торговать наши акции? Например, брокер ITI Capital открыл внебиржевые торги акциями SBER, LKOH, GAZP и GMKN, в Тинькоффе тоже подтвердили такую возможность, вообщем думаю любой уважающий себя брокер запустит или уже запустил подобный сервис.

Актуальный кошмаринг – будет ли дефолт? Дефолт это полное или частичное невыполнение обязательств должника перед кредитором. Как если б кто-то занял денег, а позже не вернул их в срок или вернул частично или в другой валюте. Вот примерно тоже самое корячится нашим долларовым государственным облигациям.

Наше правительство приняло решение долларовые купоны по ним недружественным странам выплачивать в рублях, что является техническим дефолтом. Но причина такого дефолта больше политическая, чем экономическая. Ибо оставшихся незамороженных резервов хватит на полноценное обслуживание более 2/3 внешних долгов, но в сложившихся условиях наше правительство пока решило придержать валюту у себя.

( Читать дальше )

Рубль: в коррекцию, война на паузу, экспирация

- 14 марта 2022, 05:29

- |

В статье «Рубль: Отскок дохлой кошки», опубликованной на SMART-LAB 07 марта, мы говорили, что перспективы нашего соотечественника остаются мрачными. Мы спрогнозировали его обвал в зону 150, более того, предупредили о предстоящей коррекции после достижения данной зоны….

Прогноз на предстоящую неделю 14.03.22-18.03.22

На текущей недели ожидаем продолжение коррекции деревянного в зону 100 р за доллар. Естественно, на ФейкНьюсах рубльбакс будет потряхивать, качели от 100 до 140 в начале недели, спекулянты и ММ довольны. Самое интересное на нашем рынке чудес будет на экспирации: если не сильно обнаглеют, то эксперируют в районе 94, но не удивлюсь, если и до 85 прокатят. Точно известно станет ближе к дате, поэтому присоединяйтесь к Телеграмм каналу - Usd_Rub_Forecast

( Читать дальше )

Мир на пороге энергетического кризиса: нефть по $240

- 10 марта 2022, 10:36

- |

Сейчас каждый политический шаг вызывает серьезные волнения на нефтяном рынке, поскольку неопределенность повышает риски нового энергетического кризиса. По оценкам Rystad Energy, массовый запрет российской нефти спровоцирует рост цен до $240 за баррель в течение нескольких месяцев и приведет к риску стагфляции в странах ЕС и даже США. Это вынуждает Запад искать альтернативу российской нефти.

В 2018 году Иран вновь отключили от SWIFT, а США пригрозили санкциями странам-импортерам иранской нефти, призвав закупаться в Саудовской Аравии. В результате добыча в Иране с более чем 2 млн баррелей в сутки за несколько лет рухнула до 600 тыс. б/с. Теперь США пошли на попятную, реанимируя переговоры по иранской ядерной сделке. Аналогичная ситуация происходит вокруг Венесуэлы, имеющей самые большие доказанные запасы сырой нефти в мире. После многолетнего санкционного прессинга и блокировки золотовалютных резервов впервые за несколько лет американская делегация посетила Венесуэлу.

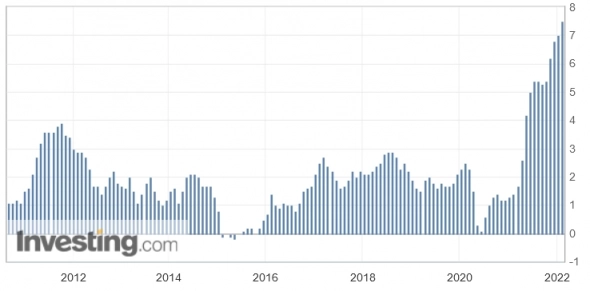

Для политической карьеры Джо Байдена крайне важно изыскать способы снижения нефтяных цен, которые приводят к значительному росту инфляции в США. Сегодня выйдут данные за февраль, ряд экспертов прогнозирует показатель выше 8%.

( Читать дальше )

При первом открытии срочки, какое значение будет ближе всего к декабрьскому фьючерсу на Si 12.22

- 09 марта 2022, 04:27

- |

При первом открытии срочки, какое значение будет ближе всего к декабрьскому фьючерсу на Si 12.22

USDRUB на форексе доходил до 177

- 08 марта 2022, 00:13

- |

USDRUB / Monthly Signal / 03.2022

- 07 марта 2022, 21:38

- |

НА ПРОТЯЖЕНИИ 16 ЛЕТ ВСЕ РАБОТАЕТ ИСПРАВНО. И В ЭТОТ РАЗ ИСКЛЮЧЕНИЯ НЕ БУДЕТ. БУДЬ ХОТЬ БАКС ПО 300 РЭ В МОМЕНТЕ.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал