Veon

Результаты МТС будут отражать влияние пандемии - Велес Капитал

- 18 августа 2020, 20:46

- |

Результаты оператора будут отражать влияние пандемии, в частности выпадение роуминговых доходов, временное закрытие розничных точек и отделений банка, выбытие части абонентской базы, обнуление доходов от продажи билетов и прочее. Тем не менее, мы ожидаем, что результаты МТС окажутся лучше, чем у конкурентов из числа операторов «большой тройки», которые отчитались ранее.Михайлин Артем

ИК «Велес Капитал»

Согласно нашим расчётам выручка МТС снизилась на 1,2% г/г до 114,8 млрд руб., что в основном связано с падением продаж розничной сети примерно на четверть. Ранее Veon Россия и Мегафон сообщили о падении выручки на 9,7% и 8,3% соответственно. Мы ожидаем положительной динамики сервисной выручки на уровне +2,4% г/г. Рост выручки от сервисов мобильной связи мог составить всего 1,4% против почти 7% в 1К. Основное негативное влияние мы связываем с обнулением международного роуминга и выбытием части базы в лице туристов и трудовых мигрантов. Данные эффекты могли составить 5 млрд руб. Абонентская база, скорее всего, сократилась в силу нарушения каналов дистрибуции. Мы ожидаем положительной динамики в фиксированном бизнесе на фоне подключения новых клиентов. Темпы роста банка могли снизится примерно в 2 раза до +17% г/г из-за сильного падения темпов кредитования и временного закрытия отделений. Доходы от продажи билетов и eSport во 2К, на наш взгляд, практически отсутствовали. Армения достаточно сильно зависит от туризма и, скорее всего, на данном рынке МТС могла столкнутся с падением финансовых показателей после закрытия границ. Благоприятное изменение курса, однако, должно было в некоторой степени поддержать рублевую выручку подразделения.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Выручка мобильного сегмента МТС сохранится в положительной зоне - Альфа-Банк

- 18 августа 2020, 16:27

- |

Мы ожидаем, что консолидированная OIBDA составит 49,3 млрд руб. (-3,8% г/г при рентабельности 42,5%), судя по всему, оказавшись ближе к верхней границе диапазона консенсус-прогноза. Инвесторов в ходе телефонной конференции, скорее всего, будут интересовать прогноз на 2П20, а также возможные долгосрочные последствия пандемии на ключевых целевых рынках компании. Пересмотр текущего консервативного прогноза на 2020 г. менеджментом маловероятен при текущей конъюнктуре рынка.

МТС последней из компаний «Большой Четверки» представит свои финансовые результаты за 2К20. Тогда как выручка VEON (Билайна) и Мегафона снизилась, соответственно, на 8-10% г/г (-5,6 млрд руб.), мы ожидаем, что динамика выручки МТС по-прежнему опережала рынок (так же как у Tele2), и компания смогла укрепить свои позиции на рынке в 2К20.

( Читать дальше )

Финансовые результаты VEON за 2 квартал оказались ожидаемо слабыми - Альфа-Банк

- 07 августа 2020, 15:48

- |

3К20 также будет непростым для российского бизнеса VEON; ожидается, что Beeline вернется к позитивной динамике финансовых показателей не ранее 1П21. Учитывая слабый СДП на уровне группы за 1П20 и весьма сдержанные перспективы на 2П20, менеджмент предупредил о том, что рассчитывать на дивидендные выплаты за 2020 г. не стоит. Отчетность произвела ярко выраженное негативное впечатление, и мы ожидаем, что акции компании продолжат отставать как от своих аналогов в секторе, так и от рынка в целом в ближайшем будущем.

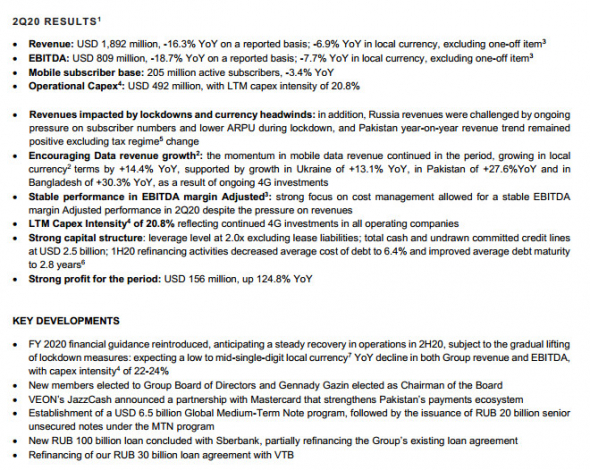

Финансовые результаты VEON за 2К20 оказались ожидаемо слабыми. Как выручка, так и EBITDA оказались на 2% ниже консенсус-прогноза. Долларовая выручка на уровне группы снизилась на 16,3% г/г на фоне негативного эффекта курсовых разниц (в том числе, ослабления курса рубля и курса PKR к доллару, соответственно, на 12-11% г/г). Без учета курсовых разниц, долларовая выручка группы снизилась на 6,9% г/г. EBITDA снизилась на 8% г/г на сопоставимой основе и на 19% г/г фактически (2К19 EBITDA отражает разовое поступление в размере $38 млн от компании Kcell). Чистый долг вырос на 5% к/к до $8,2 млрд на конец 2К20 при коэффициенте “чистый долг/EBITDA” на уровне 2,2x (против 2,0x на конец 1К). СДП за 1П20 в размере 68 млн долл. оказался в 9 раз ниже г/г.

( Читать дальше )

Veon - отмена дивидендов за 2020 год весьма вероятна - Атон

- 06 августа 2020, 21:19

- |

Основным неприятным сюрпризом стала потенциальная отмена дивидендов за 2020, что, по нашему мнению, может разочаровать инвесторов. Тем не менее, мы считаем, что слабые показатели 2020 отражены в оценке компании, которая торгуется с мультипликатором EV/EBITDA 3.5x против 5.2x у МТС. В долгосрочной перспективе Группа сохраняет оптимизм относительно своих возможностей роста, учитывая продолжающуюся программу развертывания сетей 4G. Что касается российского бизнеса, Veon ожидает увидеть первые признаки разворота в 1П21.Дима Виктор

Атон

Выручка во 2К20 снизилась на 16.3% г/г до $1.89 млрд – на 2.8% ниже консенсус-прогнозов. На выручке группы сказался эффект высокой базы в связи со специальной компенсацией в $38 млн, полученной во 2К19, а также динамика обменных курсов в размере $178 млн в течение квартала и карантинные меры на рынках присутствия VEON. Органическая выручка упала на 6.9%, что было частично нивелировано ростом органической выручки от использования мобильных данных на 14.4%, в то время как органическая выручка от услуг мобильной и фиксированной связи снизилась на 5.7%. На всех рынках кроме Украины и Казахстана динамика выручки в локальной валюте оказалась отрицательной.

( Читать дальше )

Потенциальная отмена дивидендов за 2020 год может разочаровать инвесторов Veon - Атон

- 06 августа 2020, 12:05

- |

Органическая выручка снизилась на 6.9% г/г до $1.89 млрд из-за отрицательной динамики в России (-9.7%), Пакистане (-7.9%), Алжире (-7.9%), Бангладеш (-3.9%) и Узбекистане (-15.5%). Отставание было несколько нивелировано положительным ростом на Украине (+6.8%) и в Казахстане (+9.2%). Совокупная выручка сократилась на 16.3 % г/г в связи со специальной компенсацией, полученной во 2К19 ($38 млн), неблагоприятным изменением валютных курсов в течение квартала и карантинными мерами. Выручка от услуг мобильной и фиксированной связи, на которую пришлось 95% в общем объеме выручки, снизилась на 13.7%, хотя выручка от мобильных данных укрепилась на 5.2%. Динамика на основном рынке — в России — была слабой на фоне снижения выручки от услуг мобильной связи на 9.8% г/г (учитывая падение выручки от роуминга почти на 90% и сокращение абонентской базы на 8.4% г/г), что было частично компенсировано ростом выручки от услуг фиксированной связи (+8.9%). Совокупный показатель EBITDA опустился на 18.7% г/г. Несмотря на давление со стороны выручки эффективное управление затратами позволило продемонстрировать хороший показатель рентабельности EBITDA во 2К20, который составил 42.7%. Чистая прибыль VEON достигла $175 млн. Свободный денежный поток на собственный капитал (EFCF) VEON составил -$36 млн после оплаты лицензий во 2К20. Группа пересмотрела свой прогноз на 2020 — компания ожидает стабильного восстановления результатов во 2П20 и снижение органической выручки в пределах нескольких процентов как по линии выручки, так и по линии EBITDA. Интенсивность капзатрат должна составить 22-24%. VEON также сообщил, что вряд ли выплатит дивиденды за 2020.

( Читать дальше )

Veon - консолидированная выручка в 1 пг сократилась на 9,1%

- 06 августа 2020, 09:09

- |

Консолидированная выручка Veon Ltd. по МСФО снизилась во II квартале 2020 г. по сравнению с аналогичным периодом годом ранее на 16,3% и составила 1,89 млрд долларов.

Выручка от мобильной и фиксированной связи Veon за отчетный период сократилась на 13,7% и составила 1,8 млрд долларов, выручка от передачи мобильных данных выросла на 5,2%, до 621 млн долларов. Общее падение выручки в Veon связывают с ограничениями, которые были введены в странах в связи с коронавирусом, а также с колебаниями валют.

Показатель EBITDA компании во втором квартале снизился на 18,7% и составил 809 млн долларов, рентабельность по EBITDA сократилась на 1,2 п.п., до 42,7%.

Показатель capex Veon (за исключением лицензий) во втором квартале 2020 г. вырос на 9,5% и составил 492 млн долларов.

Чистый долг Veon по итогам апреля — июня почти не изменился и составил 8,2 млрд долларов.

Число мобильных абонентов Veon снизилось на 3,4%, до 205 млн, а количество абонентов фиксированной связи увеличилось на 8,4%, до 4,3 млн.

По итогам первого полугодия 2020 г. консолидированная выручка Veon сократилась на 9,1% и составила 4 млрд долларов. В частности, сократилась на 7,6% (до 3,77 млрд долларов) выручка от мобильной и фиксированной связи, на 10,8% (до 1,3 млрд долларов) выросли доходы от передачи мобильных данных. Показатель EBITDA компании за отчетный период сократился на 24,6% и составила 1,7 млрд долларов.

( Читать дальше )

Veon отчитается 6 августа и проведет телеконференцию - Атон

- 05 августа 2020, 11:37

- |

Мы прогнозируем выручку на уровне $1.95 млрд (-13% г/г) с учетом снижения курса рубля к доллару США (-10% г/г). По нашим оценкам, EBITDA составит $832 млн, а рентабельность EBITDA — 42.7% (против 44.0% во 2К19). Поскольку именно во 2К20 в полной мере проявилось негативное влияние пандемии COVID-19, в этом квартале ожидается снижение доходов от роуминга, а также продаж мобильных телефонов. В отчетах о финансовых и операционных показателях за 1К20 Группа уже отметила снижение апрельских показателей в местной валюте по выручке (падение составило чуть менее 10%) и EBITDA (15-16%). В настоящее время Veon торгуется с консенсус-мультипликатором EV/EBITDA 2020П 3.5x против среднего значения 4.7x в российской телекоммуникационной отрасли.Атон

Телеконференция состоится 6 августа, в четверг, в 16:00 МСК. Телефоны для подключения: +1 646 787 1226 (из США) / +44 (0) 203 0095709 (из Великобритании). ID конференции: 6780798.

Акции VEON не отреагировали на новости об инженерном успехе Билайна - Финам

- 30 июля 2020, 16:20

- |

Сейчас наибольшее значение это окажет на развитие b2b-направления, причём, в первую очередь – по направлению системной интеграции, а не в услугах для массового клиента. Проекты автоматизации для бизнес-пользователей – это сфера системной интеграции. Уникальное место для «телекомов» здесь, безусловно, есть. Если удалённое управление оборудованием требует широкой полосы для передачи данных в обе стороны, то 5G подходит для решения таких задач. Это промышленные задачи с использованием машинного зрения, цифровых двойников, предиктивной аналитики на основе больших данных (например, данных дронов), для применения биометрии при оплате, в телемедицине. Само внедрение таких технологий требует участия как разработчиков платформ, вроде IBM, так и многочисленных команд «внедренцев». Впрочем, лицензия предоставлена компании Роскомнадзором сроком до 16 июля 2025 года, так что если полезные решения существуют в природе, они будут внедрены.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 29 июля 2020, 09:10

- |

«Интер РАО» будет расти внутрь. Компания готова вложить в российский бизнес 1 трлн руб

“Ъ” удалось ознакомиться с проектом стратегии развития «Интер РАО» до 2030 года. Компания окончательно отказывается от экспансии на зарубежных рынках, сконцентрировавшись на российском бизнесе, в который планируется вложить до 1 трлн руб. за десять лет. Большая часть средств может пойти на сделки по покупке энергоактивов, в том числе ВИЭ-генерации, а также на строительство новых и модернизацию старых ТЭС. В итоге «Интер РАО» рассчитывает увеличить EBITDA к 2030 году более чем в два раза, до 320 млрд руб. При этом, вопреки ожиданиям инвесторов, компания намерена сохранить текущую консервативную дивидендную политику.

https://www.kommersant.ru/doc/4434035

«Нам даже теоретически смысла объединяться нет». Владелец «Южуралзолота» Константин Струков о ситуации с компанией

( Читать дальше )

Вклад армянского подразделения в показатель EBITDA Veon 2019 составляет примерно 0.5% - Атон

- 09 июня 2020, 12:30

- |

Veon подтвердил, что начал переговоры с Team LLC по потенциальной сделке в Армении. Компания отмечает, что переговоры не обязательно приведут к продаже. Veon будет сообщать новости о прогрессе в переговорах по сделке.

Мы считаем новость нейтральной. Армянское подразделение — одно из самых небольших в бизнесе Veon. По нашим оценкам, вклад армянского подразделения в показатель EBITDA Veon 2019 составляет примерно 0.5%.Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал