X5 retail group

Почему я не покупаю X5 Retail Group

- 06 мая 2020, 20:16

- |

Прежде чем покупать акции, я смотрю кто там собственник. Лучший вариант — это когда два-три крупных собственников, не связанных друг с другом.

Чтобы ни у кого не было контрольного пакета акций. Чтобы был контроль собственников друг за другом и чтобы не выводилась прибыль через другие статьи баланса, через административные расходы и тому подобное. Так вот в данной компании мне видится связь единственного контролирующего собственника и мизерными прибылями. Можно сказать, что как будто специально подогнанной, близкой к нулю. (Были у меня одно время акции Удмуртэнергосбыта, где контроль был за Вексельбергом. Обороты у компании миллиардные, а прибыль всегда был положительная, но пол-копейки. А насчёт дивидендов — и разговоров не было про это).

Вот акции Магнита мне видятся более привлекательными. Здесь вроде два крупных собственника, хотя надо разбираться. Или нет?

- комментировать

- Комментарии ( 6 )

X5 Retail - онлайн-продажи в апреле выросли в 4,7 раза г/г

- 06 мая 2020, 19:37

- |

В структуре оборота Х5 продажи через онлайн-каналы в апреле составили 2% от суммарных продаж компании в Москве, Московской области и Санкт-Петербурге – регионах, где в данный момент эти сервисы доступны.

К концу апреля Х5 ежедневно доставляла более 23 тысяч заказов, и эта цифра продолжает расти.

Компания прогнозирует дальнейший рост рынка онлайн-продаж продуктов питания в России и увеличение своей рыночной доли в 2020 году.

релиз

Майская охота за дивидендами: когда и какие акции покупать, чтобы получить дивиденды

- 05 мая 2020, 18:42

- |

Утвержденные на ГОСА

НОВАТЭК. Размер дивиденда — 18,1 руб на акцию. Последний день для покупки акций перед отсечкой — 6 мая 2020.Polymetal. Размер дивиденда — $0,42 на акцию. Последний день для покупки акций — 6 мая 2020.

ЛСР. Размер дивиденда — 30 руб. Последний день для покупки акций — 7 мая 2020.

Таттелеком. Размер дивиденда — 0,02021 руб на акцию. Последний день для покупки акций — 8 мая 2020.

Мосбиржа. Размер дивиденда — 7,93 руб на акцию. Последний день для покупки акций — 13 мая 2020.

Рекомендации СД

Норильский никель. Размер дивиденда — 557,2 руб. Последний день для покупки акций — 21 мая 2020. ГОСА 13 мая.( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 29 апреля 2020, 09:13

- |

Нефть притягивает доллары. Инвесторы вложились в сырьевые фонды

Международные инвесторы активно наращивают вложения в нефть. По данным Emerging Portfolio Fund Research (EPFR), за минувшую неделю в соответствующие фонды поступило $4 млрд, а за пять недель — более $11 млрд. Однако этих объемов недостаточно, чтобы компенсировать выпадающий спрос на нефть из-за карантинных мер, принятых во всем мире.

https://www.kommersant.ru/doc/4333927

Бизнес хочет сэкономить на электроэнергии. Промышленность просит власти в два раза снизить цену на мощность

По данным “Ъ”, крупная промышленность просит вице-премьера Юрия Борисова вдвое сократить цену на мощность до конца года, чтобы сдержать общий рост стоимости электроэнергии. Однако выпадающие доходы энергетиков придется возмещать за счет бюджета, предупреждают генерирующие компании. Предложение потребителей неосуществимо, соглашаются аналитики.

( Читать дальше )

X5 Retail - пока сохраняет цели по динамике выручки и уровня рентабельности по EBITDA

- 24 апреля 2020, 20:43

- |

«Мы разработали два сценария, которые учитывают инфляцию, динамику номинальных располагаемых доходов, цены на нефть и курс рубля, чтобы оценить их возможное влияние на нашу операционную деятельность и на наш прогноз финансовых результатов в 2020 году. Сейчас мы движемся по базовому сценарию»

«Он предполагает продовольственную инфляцию на уровне 3-4% в 2020 году с учетом изменений цен на нефть и курса рубля. В соответствии с базовым сценарием, мы не ожидаем значительных изменений в динамике роста выручки в 2020 году по сравнению с нашим первоначальным прогнозом, заложенным в бюджет»

Сейчас сложно оценить возможное влияние коронавируса на показатель EBITDA:

«Тем не менее, наша внутренняя цель по уровню рентабельности EBITDA на этот год на данный момент остается без изменений»

источник

X5 Retail - чистая розничная выручка с начала апреля +17,5%

- 24 апреля 2020, 19:04

- |

«Спрос в апреле остается повышенным с трендом на менее частые посещения магазинов при увеличении потребительской корзины. Чистые розничные продажи без учета НДС увеличились на 17,5% в годовом выражении в первые 23 дня апреля»

Продажи сопоставимых магазинов X5 (like-for-like, LfL) с начала апреля повысились на 8,1%.

источник

X5 retail - снижает план по открытиям новых магазинов в 2020 г

- 24 апреля 2020, 17:29

- |

«Сейчас мы планируем открыть порядка на 20% меньше магазинов, чем планировали изначально. Число обновлений снизится на порядка 40% от первоначальных планов»

«Мы ожидаем снижения CAPEX с первоначально запланированного объема. Капзатраты в 2020 году не превысят показателя 2019 года»

X5 планировала открыть в текущем году до 2 тысяч «магазинов у дома» и супермаркетов (показатель не учитывает возможные закрытия торговых точек), а также реконструировать 1,3 тысячи «Пятерочек», переведя их в новый формат. Планировалось также обновление порядка 30 супермаркетов «Перекресток».

Игорь Шехтерман в ходе телеконференции сказал, что X5 планирует перераспределить капзатраты с открытия магазинов на развитие онлайн-продаж в этом году.

источник

источник

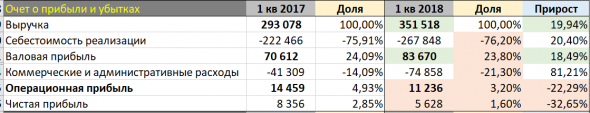

ОПИУ - X 5 Retail Group

- 24 апреля 2020, 14:20

- |

Обзор отчета о прибылях и убытках компании X5 RetailGroup

Отчет о прибылях и убытках – 1 квартал 2018 год.

( Читать дальше )

Х5 retail - объявляет о росте выручки на 15,6% в 1 кв. 2020 г.

- 24 апреля 2020, 10:52

- |

- В 1 кв. 2020 г. рост выручки составил 15,6% год-к-году (г-к-г), благодаря росту сопоставимых (LFL) продаж на 5,7% (с учетом дополнительного дня в феврале, так как 2020 год является високосным, рост LFL продаж составил 7,0%) и росту торговой площади на 11,0% (влияние на выручку +10,2%).

- Валовая рентабельность по МСБУ (IAS) 17 снизилась на 43 б.п. г-к-г до 24,3% (снизилась на 45 б.п. г-к-г до 24,7% по МСФО (IFRS) 16) в 1 кв. 2020 г. в основном в результате таргетированных инвестиций в цены в январе-феврале и увеличения затрат на логистику в марте в связи с предпринятыми мерами по обеспечению бесперебойной работы цепочки поставок в условиях значительного роста спроса в связи с распространением COVID-19.

- Административные, общие и коммерческие расходы (SG&A) без учета расходов на амортизацию и обесценение, LTI и выплат на основе акций по МСБУ (IAS) 17 снизились на 27 б.п. г-к-г до 18,1% (снизились на 8 б.п. г-к-г до 13,4% по МСФО (IFRS) 16) несмотря на дополнительные меры по защите здоровья персонала и покупателей. Снижение операционных затрат обусловлено снижением расходов на аренду под влиянием положительного эффекта операционного рычага в связи с повышенным спросом, а также снижением коммунальных расходов в условиях теплой погоды.

( Читать дальше )

Выручка X5 вырастет на 15% в 1 квартале - до 470 млрд рублей - Атон

- 23 апреля 2020, 15:52

- |

По нашим прогнозам, выручка компании составит 470.0 млрд руб. (+15.8% г/г), EBITDA — 32.9 млрд руб. (+13.4% г/г), рентабельность по EBITDA достигнет 7.0%, чистая прибыль прогнозируется на уровне 10.3 млрд руб. (+7.9% г/г) (в прогнозе не учитывается эффект МСФО 16).Атон

Негативное влияние на результаты могут оказать расходы по программе долгосрочной мотивации и трансформация сети гипермаркетов Карусель. Как группа ранее сообщала, в 1К20 рост LFL-корзины составил 1.9% (против 2.2% в 1К19), в то время как рост LFL-трафика за тот же период ускорился с 2.7% до 3.7%. Общее число магазинов X5 достигло 16 658, при этом рост торговых площадей замедлился до 11% г/г. Сильные операционные результаты, достигнутые в условиях панических закупок со стороны потребителей, положительно отразятся на финансовых показателях компании за 1К20.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал