abtrust

Бизнес по англосакски

- 26 января 2023, 14:34

- |

В том году много было разговоров о нарушение прав, которые всегда являлись основами и принимались как базовые факторы успеха развития капитализма в западных странах и прежде всего в США. Конечно, я пишу про «незыблемость» права частной собственности и «свободы слова». Про второе напишут квалифицированные люди, хорошо разбирающиеся в этом вопросе. А вот первое многие российские инвесторы смогли осознать на собственном опыте. Конечно, всегда можно сказать, что заморозка или ограничения использования, не влечет за собой автоматического лишения права собственности, но все мы прекрасно понимаем, что такая юридическая казуистика если и интересна теоретикам, то явно бесполезна обычным людям. Нельзя сказать, что нарушения «права собственности» в западном мире не встречалось ранее. Подобные звоночки были, но по отношению к таким немаленьким (во многих смыслах этого слова) странам как Россия, они не применялись.

Но сегодня я хочу рассказать, не про тяготы российских инвесторов и «злом» западе, а про то, как ведут бизнес англосаксы, даже с теми, кто не находится под санкциями, и старается соблюдать их правила. Здесь невольно вспоминается фраза, предписываемая Иосифу Виссарионовичу: "Я всегда думал, что демократия — это власть народа. Но товарищ Рузвельт мне доходчиво объяснил, что демократия — это власть американского народа".

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 115 )

Фундаментальный анализ не работает?

- 23 января 2023, 13:34

- |

В последние годы появилось много разговоров и исследований на предмет проверки эффективности использования в инвестициях фундаментального анализа. Самыми яркими и известными представителями и последователями этого подхода, конечно, являются Питер Линч, Уоррен Баффет и непосредственно сам основатель Бенджамин Грэм. Большая часть исследований весьма убедительно показала, что эффективность использования подходов мастодонтов фондового рынка к сожалению сильно проигрывала индексному инвестированию, за которое так «топил» Джон Богл. Что уж говорить, если сам Баффет, считает, что для 95% людей лучше склониться к индексному инвестированию, чем пытаться отбирать акции в свой портфель.

( Читать дальше )

R.I.P. WINDOWS AND MAC, WELCOME TO LINUX

- 16 января 2023, 16:37

- |

Вот я и подошел к полному переходу на Linux. Как и ожидалось, мне не удалось продлить подписки MS Office 365, и я думаю, скоро NOT FRIENDLY Microsoft отключит мне возможность что-то нормально делать в своих продуктах.

Я долгое время был поборником лицензионного софта, но все мои благие намерения были забыты в угоду политических обстоятельств. Поэтому не вижу смысла дальше оставаться благосклонным.

Как я писал в своих ранних постах в ВК, ДЗЕН и телеге, в качестве альтернативы я выбрал ALT LINUX.

Выбрал этот дистрибутив по следующим критериям:

1. Поддерживается российской командой разработчиков и один из самых старых на российском рынке ОС

2. Имеет самый большой собственный репозиторий из отечественных

3. Схож по командам с такими известными дистрибутивами как Debian и Ubuntu (кстати, позволяет ставить пакеты от дебиана)

На всякий случай я поднял виртуальную машину WINDOWS, на которой обкатал все то ПО, которое мне может понадобиться и его будет трудно запустить под Linux. Хотя, с учетом специфики деятельности, я думаю не за горами когда я увижу этот софт и под «пингвином».

На этой неделе у меня запланирован переход моей основной рабочей машины, поэтому возможно я буду писать меньше, чем обычно.

Американский рынок ждет катастрофа?

- 12 января 2023, 10:55

- |

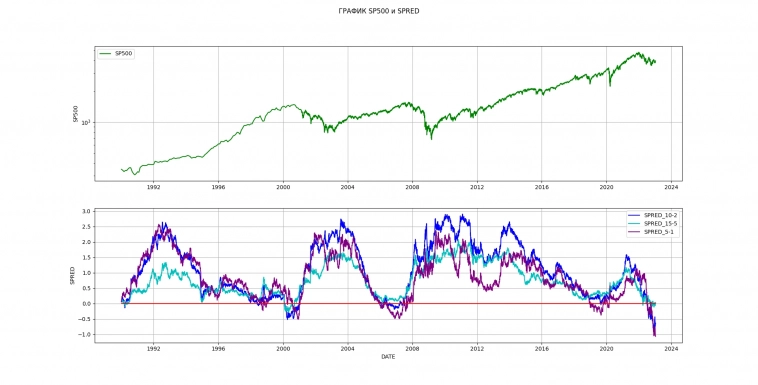

Судя по графикам спредов доходностей американских государственных облигаций, которые как я (и многие другие исследователи) писал, обычно являются предиктивными индикаторами падения американского рынка, нас ждет очень серьезная посадка! И вероятность пройти «на тоненького» тает на глазах. Похоже никто не ожидал, что инверсия кривой доходности может оказаться настолько большой.

Напомню, что рынок начинал падать, когда происходило восстановление нормально вида кривой доходности, но пока мы только движемся вниз. И есть все основания полагать, что чем больше мы уйдем вниз, тем существенней будет посадка в американских акциях. Видя это, начинаешь верить в прогноз Бьюрри в 1860.

Кстати об уменьшении вероятности проскочить рецессию или обойтись малой кровью отлично говорил Нуриэль Рубини, прозванный доктор DOOM, еще в мае 2022. И в качестве причин таких оценок он называл не только СВО, или ковидные ограничения Китая в то время. Там есть более долгосрочные и значимые тенденции.

Бенчмарк. Поговорим о недостатках сравнений

- 10 января 2023, 16:12

- |

С развитием инвестиционной и портфельной теорий, индустрии коллективного инвестирования и идей пассивного инвестирования, большую популярность набрал метод сравнительной оценки результатов инвестиций с бенчмарками. И я являюсь сторонником это прекрасного подхода. Но как и любой инструмент, он имеет свои плюсы и минусы, и уж тем более свои ограничения в использовании. К сожалению, сейчас очень много людей стараются применить его там, где это некорректно, и это напоминает забивание гвоздей логарифмической линейкой.

Понятие Бенчмарк в инвестициях можно определить следующим образом – это эталонный ориентир, с которым можно сравнить результаты и характер поведения инвестиций (стратегии, портфеля, отдельно взятого актива).

Концептуально важным моментом является словосочетание «эталонный ориентир». Понятие эталона в обиход пришло благодаря физике, и если пофилософствовать, то оно означает некоторую «истину», в широком смысле слова, с которой происходят сравнение. Но если в естественных и точных науках такую «истину» можно получить благодаря экспериментам, усовершенствованию процессов измерения или технологий, то в социальных и гуманитарных науках, с этим намного сложнее. В действительности очень сложно представить, например, кто будет эталоном в литературе – Пушкин или Толстой? Или оба? А если они были эталоном каждый для «своей подгруппы», то почему Толстой, а не Достоевский? Такие примеры очень наглядно показывают сложность введения эталонов во многих сферах деятельности и жизни человека. Дела в экономике и инвестициях обстоят лучше, чем в литературе, но все-таки не настолько хорошо, как в физике или химии. Например, одним из измерителей развития стран является ВВП, который, по сути, приравнивается к эталону – бенчмарку. Однако, этот показатель имеет массу недостатков. О некоторых из них говорил ещё сам «прородитель» – Саймон Кузнец. Таким образом, можно говорить о том, что в экономике, равно как и в инвестициях не существует полноценного или полновесного эталона, а можно говорить об условном эталоне, который на текущий момент принят как базовый. Но если в той же физике эталон обычно только улучшается по своим характеристикам и качествам, то в социальных науках он может измениться в принципе или быть заменен на совсем другой. Я потратил на пояснение этих базовых принципов столько времени, потому что считаю их важным для глубинного понимания и дальнейшего восприятия бенчмарков в инвестициях, так как они являются условными эталонами, а значит требуют очень аккуратного применения для сравнений.

( Читать дальше )

Мои инвестиционные итоги за 2022 год

- 09 января 2023, 13:49

- |

Начало года – время подвести инвестиционные итоги.

Давайте сначала посмотрим на структуру моего портфеля, с которым я закончил год.

( Читать дальше )

Ещё об удобстве логарифмических (непрерывных) процентов

- 07 января 2023, 10:33

- |

Я уже писал, почему логарифмические проценты очень удобно использовать при проведении различных исследований в инвестициях — Доходность. Как считать? И почему полезен непрерывный процент.

Сегодня я хочу показать еще одно очень удобное применения логарифмического процента при проведении расчетов доходности, номинированных в различных валютах.

Давайте рассмотрим такой пример. Предположим у нас есть два актива, один номинирован в рублях (актив — А), другой в долларах США (актив — В). Пусть за 28 месяцев А вырос с 20 рублей до 60, а В со 100 долларов до 170. Мы легко можем посчитать прирост каждого актива за указанный период:

- А прирос на 200% — ((60/20-1)*100)

- B прирос на 70% — ((170/100-1)*100)

Но чтобы сравнить их между собой, нам нужно посмотреть как за этот же период изменился курс. И пусть для нашей задачи курс изменился с 50 рублей за один доллар до 70. Это значит что он вырос на 40% ((70/50-1)*100).

( Читать дальше )

Мои итоги 2022

- 30 декабря 2022, 12:51

- |

В конце года принято подводить итоги. И прежде всего свои итоги. И вот последний рабочий день этого месяца я хочу посмотреть на уходящий 2022 год не с позиции политики или экономики, а чисто со своей стороны. Каким этот год был для меня, что он мне принес или что забрал.

И честно говоря, лично для меня этот год был хорошим и в чем-то даже удачным.

В этом году вышла моя книга «АЗЫ ИНВЕСТИЦИЙ, настольная книга начинающего инвестора». И не смотря на все события она не так уж и плохо продавалась. Да, бестселлером она не стала, я конечно не Кинг, Мартин или Грэм, но в таких условиях она все-таки неплохо разошлась, о чем я могу судить по гонорару, который зависит от продаж. Кстати, у меня еще осталось несколько экземпляров, поэтому сохраняется предложение — 30 минут консультации по интересующему вас вопросу в инвестициях плюс бумажный экземпляр книги с мои автографом всего за 1999 рублей!

( Читать дальше )

Клубный день - FINAM 12 декабря 2023. Видео

- 28 декабря 2022, 09:44

- |

Видео с мероприятия Клубный день — FINAM ➡️

Чемпионы и аутсайдеры в акциях в 2022

- 20 декабря 2022, 12:29

- |

Доделал загрузчик по дивидендам. Теперь я собираю дивиденды и загружаю их в свою базу SQL в автоматическом режиме. И в связи с этим решил еще раз пересчитать итоговые значения лучших/худших за 1 год, которые я недавно публиковал для российского рынка в своем ТГ канале. В этом посте я сделаю расчет как на российские, так и на американские акции. В расчет будут взяты данные за период с 2021-12-16 по 2022-12-16. Дивиденды будут учтены как полученные и реинвестированные обратно в акции эмитента.

На российском рынке в качестве базы сравнения взят биржевой фонд SBMX. Из 53 эмитентов, хранящихся в моей базе, плюс показали акции семи компаний HYDR,PHOR,TRMK,BSPB,AKRN,POSI. Больше ставки безриска (на 2021-12-16 сроком на 1 год она была 8.44%) были шесть. Подкачал только HYDR. Остальные принесли убытки. При этом, лучше рынка (но в убытке) было 23, хуже — 21. Из известных имен на 15 процентных пунктов лучше рынка среди этих 23 были такие известные многим компании как T

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал