SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

aforex

EPS, инфляция и ФРС США – три тесно связанных фактора

- 12 февраля 2013, 13:54

- |

- Разместил(а) AForex Markets, Февраль 12, 2013

- Просмотр блога

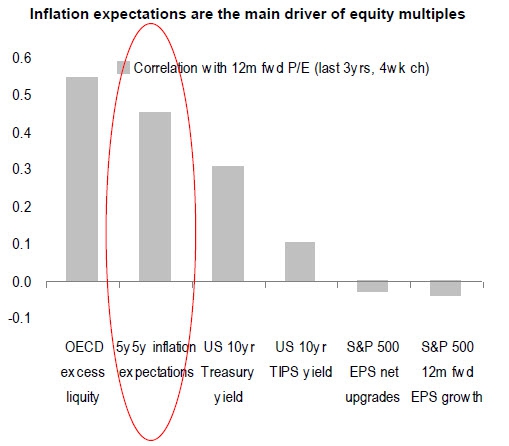

Если анализировать исторические данные, то получается, что ни рост показателя EPS (earnings per share), ни ожидания по EPS не имеют какой-либо связи с реальной динамикой фондового рынка – по материалам AForex.

Если анализировать исторические данные, то получается, что ни рост показателя EPS (earnings per share), ни ожидания по EPS не имеют какой-либо связи с реальной динамикой фондового рынка – по материалам AForex.Ключевые факторы, влияющие на динамику фондового рынка – ожидания по инфляции, а также размер баланса Федрезерва США.

Ожидания по инфляции – главные драйверы для фондовых мультипликаторов:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Почему новая стратегия по йене навредит индексу S&P500?

- 12 февраля 2013, 11:09

- |

- Разместил(а) AForex Markets, Февраль 12, 2013

- Просмотр блога

Министр экономики Японии Акира Амари в преддверии большого события – встречи министров «большой двадцатки» — сообщил: «К концу текущего фискального года нам важно, чтобы Nikkei достиг уровня 1300. Целевая отметка по паре USDJPY – 104.75»… Что подразумевает дальнейшую девальвацию валюты на 12% – по материалам AForex. Эксперты финансового портала ZeroHedge утверждают, что действительно присутствует связь между движением пары USDJPY и индексом Nikkei 225, а также индексом S&P 500.

Министр экономики Японии Акира Амари в преддверии большого события – встречи министров «большой двадцатки» — сообщил: «К концу текущего фискального года нам важно, чтобы Nikkei достиг уровня 1300. Целевая отметка по паре USDJPY – 104.75»… Что подразумевает дальнейшую девальвацию валюты на 12% – по материалам AForex. Эксперты финансового портала ZeroHedge утверждают, что действительно присутствует связь между движением пары USDJPY и индексом Nikkei 225, а также индексом S&P 500.( Читать дальше )

Билл Гросс (Pimco) увеличил портфельную долю в казначейских бумагах до 6-месячного максимума

- 12 февраля 2013, 10:41

- |

- Разместил(а) AForex Markets, Февраль 12, 2013

- Просмотр блога

Билл Гросс, управляющий активами крупнейшего облигационного фонда PIMCO ($2 трлн в управлении), в январе увеличил долю казначейских облигаций до 30% в своем флагманском инвестиционном портфеле – это максимум с июля – по материалам AForex.

Билл Гросс, управляющий активами крупнейшего облигационного фонда PIMCO ($2 трлн в управлении), в январе увеличил долю казначейских облигаций до 30% в своем флагманском инвестиционном портфеле – это максимум с июля – по материалам AForex.Билл Гросс рекомендовал всем своим клиентам увеличить вложения в 5-летние бумаги Казначейства США, а также долговые инструменты, которые автоматом индексируются на инфляцию, на фоне глобальной экономической неопределенности. Соответственно, в виду больших и трудно оцениваемых рисков (особенно инфляции на фоне QE) в будущем Гросс не советует покупать долгосрочные бумаги.

В портфеле Билла Гросса — Total Return Fund - доля казначейских бондов выросла до $285.6 млрд – с 26% в ноябре до 30% в январе. Самая большая доля вложений, тем не менее, пришлась на ипотечные бумаги – 37%. Правда, их доля была снижена. В августе 2011 года доля таких активов составляла 42%.

Оживление. Прогноз Николая Корженевского.

- 12 февраля 2013, 10:10

- |

- Разместил(а) AForex Markets, Февраль 12, 2013

- Просмотр блога

Мы сохраняем позиционирование неизменным, рассматриваем увеличение лонга в EURCHF.

Мы сохраняем позиционирование неизменным, рассматриваем увеличение лонга в EURCHF.Понедельник оказался ожидаемо скучным днем; EURUSD провела сессию в коридоре, и по итогам торгов котировка практически не изменилась. Тоже самое можно утверждать и в отношении подавляющего большинства других инструментов. Общая ситуация, однако, остается именно такой, как была описана накануне: пока еще слишком рано играть в интервенции ЕЦБ и ужесточение политики ФРС. Евро наверняка продолжит консолидацию, а, вполне возможно, даже попробует снова протестировать недавние максимумы.

Сегодня инвесторам на валютном рынке придется следить сразу за несколькими событиями. Во-первых, это исход заседания еврогруппы. На повестке дня Кипр и валютные войны, причем второй вопрос касается трейдеров самым непосредственным образом. Очевидно, что представители G20 должны будут сделать заявление по этому поводу, и общие его очертания должны стать понятны уже в ближайшее время. Кроме этого, интересно будет проследить сразу за тремя выступлениями центробанкиров: Драги, Карни и Йордана. Нас особенно интересует риторика первого в части евро, и риторика последнего по поводу франка. АНалитики AForex считают, что лонг в EURCHF от текущих уровней может быть и тактически, и уж тем более стратегически интересен.

Премаркет Фондового Рынка. Прогноз Артема Деева.

- 12 февраля 2013, 10:08

- |

- Разместил(а) AForex Markets, Февраль 12, 2013

- Просмотр блога

Начало новой недели для мировых фондовых площадок не отличилось особой динамикой, что вполне объяснимо, учитывая отсутствие публикаций важных макроэкономических новостей. Кроме того, рынок был облегчен еще и отсутствием большинства азиатских трейдеров, в связи с празднованием Нового года по лунному календарю. Дополнительная осторожность и низкая активность инвесторов связана еще и с непредсказуемостью возможного влияния запланированных встреч среди министров финансов ЕС, а в пятницу среди финансовых глав всей Большой двадцатки. Еще один фундаментальный фактор, обладающий большим потенциалом информационного ньюсмейкера – размещение долговых ценных бумаг Испании, что обещает быть весьма интересным, учитывая коррупционный скандал в высших эшелонах власти Испании. Аукцион пройдет уже сегодня, а значит уже в ближайшие часы можно ожидать определенного оживления на финансовых рынках.

Начало новой недели для мировых фондовых площадок не отличилось особой динамикой, что вполне объяснимо, учитывая отсутствие публикаций важных макроэкономических новостей. Кроме того, рынок был облегчен еще и отсутствием большинства азиатских трейдеров, в связи с празднованием Нового года по лунному календарю. Дополнительная осторожность и низкая активность инвесторов связана еще и с непредсказуемостью возможного влияния запланированных встреч среди министров финансов ЕС, а в пятницу среди финансовых глав всей Большой двадцатки. Еще один фундаментальный фактор, обладающий большим потенциалом информационного ньюсмейкера – размещение долговых ценных бумаг Испании, что обещает быть весьма интересным, учитывая коррупционный скандал в высших эшелонах власти Испании. Аукцион пройдет уже сегодня, а значит уже в ближайшие часы можно ожидать определенного оживления на финансовых рынках.( Читать дальше )

Россия: «нефтезолото» вместо нефтедолларов

- 11 февраля 2013, 11:49

- |

- Разместил(а) AForex Markets, Февраль 11, 2013

- Просмотр блога

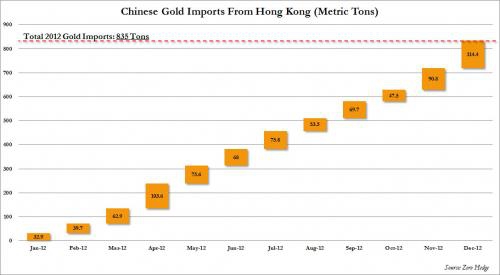

Китай всегда был крайне активным скупщиком золота в качестве резервов для своей экономики. Китай не единственный крупный игрок на этом рынке – по материалам AForex.

Китай всегда был крайне активным скупщиком золота в качестве резервов для своей экономики. Китай не единственный крупный игрок на этом рынке – по материалам AForex.По подсчетам экспертов компании AForex, в общей сложности Россия за последнюю декаду импортировала около 570 метрических тонн золота. Собственно, главный фактор ажиотажа страна вокруг желтого металла – страхи по поводу стабильности США и доллара.

Динамика экспорта золота Китаем:

( Читать дальше )

Не нравятся высокие цены на нефть? Вините ФРС США, а не ОПЕК

- 11 февраля 2013, 11:18

- |

- Разместил(а) AForex Markets, Февраль 11, 2013

- Просмотр блога

По мнению Стивена Шорка, редактора The Schork Report (популярный регулярный экономический отчет по рынку энергоресурсов и деривативных инструментов), именно Федрезерв США и его монетарные политики, не ОПЕК (т.е. фактор предложения), виновны в высоких ценах на нефть – по материалам AForex.

По мнению Стивена Шорка, редактора The Schork Report (популярный регулярный экономический отчет по рынку энергоресурсов и деривативных инструментов), именно Федрезерв США и его монетарные политики, не ОПЕК (т.е. фактор предложения), виновны в высоких ценах на нефть – по материалам AForex. По словам Шорка, между ценами на нефть и стоимостью доллара присутствует тесная связь – потому, что нефтяные цены деноминированы в долларах. Через удешевление стоимости доллара против ключевых валют автоматом срабатывает механизм, который толкает цены на нефть вверх. И нефть, торгуемая в долларах, становится дешевле в других мировых валютах.

Шорок говорит, что в текущем году сезонное снижение объемов нефтепереработки имело более масштабный характер, чем в аналогичные периоды прошлых лет. Идет процесс постепенного сокращения использования заводских мощностей. По словам Шорока, текущая американская экономика работает, увы, не в пользу нефтепереработчиков.

Шорок полагает, что цены на нефть в текущем году будут торговаться на уровне $85-$95 за баррель. В пятницу на нью-йоркской бирже цена на сырую нефть с доставкой в марте закрылась на отметке $95.72 за баррель.

Политический Драги. Прогноз Николая Корженевского.

- 11 февраля 2013, 10:33

- |

- Разместил(а) AForex Markets, Февраль 11, 2013

- Просмотр блога

Марио Драги оказался намного более политизированным, чем мы ожидали. Если год назад глава ЕЦБ наотрез отказывался даже заговорить о выкупе ценных бумаг с рынка, то на прошедшей неделе без особенной сложности произнес целую речь по поводу курса евро. По всей видимости, это угодно Германии, а в таких условиях особенно сковывать себя не стоит. Президент центробанка заявил, что стоимость валюты может существенно повлиять на макроэкономическую ситуацию, что, в свою очередь, повлечет адекватный ответ со стороны монетарной политики. Риторика интересная, но пока эти заявления останутся лишь словами. Серьезные угрозы зазвучат только тогда, когда EURUSD приблизится к отметке 1.4. На каких уровнях ожидать реальных действий, даже сложно предположить.

( Читать дальше )

ФРС США не понимает, что бесплатные деньги банкам не простимулируют найм персонала компаниями

- 11 февраля 2013, 10:30

- |

- Разместил(а) AForex Markets, Февраль 11, 2013

- Просмотр блога

Политика Федрезерва официально строится на иллюзорном умозаключении, что ситуация на рынке труда находится в прямой зависимости от низких процентных ставок и объема ликвидности, который циркулирует в экономике – по материалам AForex.

Политика Федрезерва официально строится на иллюзорном умозаключении, что ситуация на рынке труда находится в прямой зависимости от низких процентных ставок и объема ликвидности, который циркулирует в экономике – по материалам AForex.По факту ФРС США полагает, что единственный фактор, сдерживающий частный сектор от найма персонала – доступность и дешевизна кредита. Однако реальная проблема частного сектора не в кредитных деньгах, а в том, что на рынке мало возможностей для того, чтобы вновь нанятая рабсила могла создать дополнительную прибыль (собственно, это конечная цель в расширении штата любой компании). Простая иллюстрация – экономический бум 80-х, когда при дорогих кредитах ВВП умудрялся расти очень хорошими темпами.

( Читать дальше )

Сорос: трения вокруг евро могут разрушить ЕС

- 08 февраля 2013, 11:46

- |

- Разместил(а) AForex Markets, Февраль 8, 2013

- Просмотр блога

Еще какой-то месяц назад миллиардер Джордс Сорос был настроен вполне позитивно насчет евро и восстановления экономики Еврозоны, однако, сегодня Сорос звучит намного менее оптимистично – по материалам AForex.

Еще какой-то месяц назад миллиардер Джордс Сорос был настроен вполне позитивно насчет евро и восстановления экономики Еврозоны, однако, сегодня Сорос звучит намного менее оптимистично – по материалам AForex.Сегодня Сорос говорит о том, что главная проблема ЕС — в большой разнице потребностей и приоритетов у центральной и периферийной Европы. Первая требует ужесточения. Последняя – экономических стимулов. По сути, это полярные задачи, которые открыто конфликтуют друг с другом и взаимно исключают друг друга. Сорос говорит о том, что категоричность Германии, которая требует у «обесточенного» юга дальнейшего сокращения бюджетов, снижения зарплат и др., не отдает себе отчет, что таким путем экономики проблемных стран никогда не восстановятся… и, значит, никогда не избавятся от болезненной финансовой зависимости по отношению к той же Германии. Сегодняшними темпами и политиками экономическая депрессия периферии рискует затянуться на декаду и больше. Дальнейшие страдания проблемных стран неминуемо приведут к массовым народным бунтам, которые могут, в конце концов, привести к развалу ЕС. Собственно, сильные игроки тоже оказались под давлением общего кризиса. Та же Германия в последнем квартале 2012 года имела снижение роста темпов ВВП до 0.5% — худшая динамика с разгара кризиса 2008-2009 гг.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал