analytics

На этой неделе евро может протестировать уровень 1,13 долл.

- 08 февраля 2016, 09:05

- |

В минувшую пятницу были опубликованы недостаточно сильные данные по рынку труда в США, которые, тем не менее, привели к фиксации коротких позиций по мировой резервной валюте. В январе занятость вне сельскохозяйственного сектора США выросла на 151 тыс. человек при прогнозе 185 тыс. человек, уровень безработицы снизился с 5% до 4,9%, а средняя почасовая заработная плата выросла на 0,5%(м/м) при прогнозе 0,3%(м/м).

Участники рынка акцентировали внимание на росте зарплат, который продемонстрировал усиление инфляционных ожиданий в США. Если в феврале годовая потребительская инфляция в США существенно ускорится, то американский регулятор теоретически может поднять в марте-апреле ставку по федеральным фондам.

В целом стоит отметить, что январское снижение цен на нефть и проблемы в китайской экономике заставляют национальных регуляторов пересматривать сроки нормализации монетарных политик в различных регионах мира. Например, Банк Англии ожидает повышения процентной ставки в Великобритании не ранее середины 2017 года, хотя ранее речь шла о начале 2017 года.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Курсу доллара предсказали в течение февраля обвал на 10 рублей

- 03 февраля 2016, 13:24

- |

В ближайшие торговые сессии мы ожидаем консолидацию доллара между 77 и 80 рублями и допускаем его снижение в текущем месяце до 70-75 рублей (на 2 февраля курс доллара составлял на Московской бирже 79,8 рубля). Важным экономическим событием первой недели февраля станет публикация январской статистики по рынку труда в США.

Словесные интервенции стран ОПЕК и России, мягкая монетарная политика крупнейших мировых Центробанков, снижение добычи нефти и числа буровых установок в США формируют предпосылки к повышению цен на нефть марки BRENT до 35-40 долларов в феврале.

Но китайский фактор, безусловно, давит на нефть. Хотя у китайского руководства есть достаточные резервы (3,33 триллиона долларов на конец 2015 года) и политическая воля, чтобы не допустить скатывания китайской экономики в рецессию в 2016 году.

В феврале существенную поддержку рискованным активам окажет снижение ключевой депозитной ставки в Японии с 0,1% до минус 0,1%. Оно заставит банковский сектор Японии перенаправить избыточную ликвидность со счетов Центробанка в реальный сектор экономики, а также в акции и высокодоходные облигации.

( Читать дальше )

Валютный прогноз на первую неделю февраля: в феврале доллар может вырасти до 125 йен

- 31 января 2016, 18:36

- |

На прошлой неделе валюты стран экспортёров нефти продолжили укрепление к доллару США на фоне роста цен на нефть марки BRENT до 36 долл. за баррель. Поддержку им оказало решение ФРС США сохранить базовую процентную ставку в диапазоне 0,25-0,5%, а также новость о возможном снижении в феврале странами ОПЕК и РФ (которые добывают в сутки порядка 42,5 млн баррелей) добычи нефти на 5%.

Возможное сокращение добычи нефти на 2,125 млн баррелей в сутки устранило бы дисбаланс между спросом и предложением на нефтяном рынке, который сейчас составляет порядка 1,5-2 млн баррелей в сутки. В феврале мы ожидаем выхода цен на нефть в диапазон 35-40 долл. и снижения пары USD/CAD к уровню 1,381.

В феврале существенную поддержку рискованным активам окажет снижение ключевой депозитной ставки в Японии с 0,1% до минус 0,1%. Оно заставит банковский сектор Японии перенаправить избыточную ликвидность со счетов Центробанка в реальный сектор экономики, а также в акции и высокодоходные облигации. Падение евро, йены, франка к доллару США в текущем месяце продолжится, а пара USDJPY, вероятно, протестирует уровень 125.

( Читать дальше )

Сегодня доллар может опуститься до 75 рублей

- 29 января 2016, 11:55

- |

Сегодня внешний фон будет способствовать росту российской валюты, которая может закрепиться около уровня в 75 рублей за доллар. Кроме того, вероятность сохранения днем ключевой процентной ставки в РФ на уровне 11% годовых близка к 100%.

Сейчас азиатские фондовые площадки показывают бурный рост в пределах 2-3% на фоне смягчения денежно-кредитной политики в Японии. Участников валютного рынка удивило решение Банка Японии ввести отрицательную процентную ставку по депозитам на уровне минус 0,1% годовых. Между тем, оно было необходимо с целью подтолкнуть инфляцию в стране вверх. По прогнозам регулятора базовая инфляция в Японии в финансовом 2016 году составит не 1,4%, как прогнозировалось ранее, а 0,8%. Решение японского регулятора привело к снижению спроса на защитные активы на международном валютном рынке (евро, йена, франк снизились к доллару США) и укреплению товарно-сырьевых валют.

Сегодня помимо заседания ЦБ РФ стоит обратить внимание на публикацию предварительных данных по январской инфляции в еврозоне, оценки ВВП США за 4 кв. 2015 года, статистики по числу активных буровых установок в США.Больше аналитических обзоров Вы сможете найти на нашем официальном сайте.

Сегодня пара USD/RUB может снизиться к уровню 76,6

- 27 января 2016, 13:50

- |

Сегодня пара USD/RUB может снизиться к уровню 76,6 на фоне улучшения внешнего фона. Цены на нефть марки BRENT имеют высокие шансы обновить вчерашний максимум в районе 33,5 долл. и выйти отметке 35,3 долл. после заседания ФРС США.

Аксиомой становится зависимость – слабый доллар – высокие цены на нефть. Последние два года прохождение зимнего периода в США сопровождалось замедлением темпов роста национальной экономики в 1 кв. В настоящее время инвесторы ожидают следующего повышения ключевой процентной ставки в США не ранее 2 кв. 2016 года.

В пользу улучшения ситуации в российской экономике (а следовательно и укрепления рубля) играют не только, перечисленные вчера А.Улюкаевым 3 фактора — низкий дефицит бюджета, наличие хороших резервов и низкая долговая нагрузка РФ, но и эффект базы.

Уже во второй половине 2016 года средняя цена барреля BRENT будет выше наблюдаемых сейчас значений (по объективным причинам), инфляция в РФ существенно снизится, санкции против РФ, вероятно, будут ослаблены или сняты.

( Читать дальше )

Стала известна крайняя точка падения рубля

- 21 января 2016, 13:36

- |

— В начале этой недели Банк России опубликовал позитивные данные по платежному балансу России за 2015 год. Несмотря на снижение с 189,7 млрд до 145,6 млрд долларов торгового баланса, счет текущих операций платежного баланса в 2015 году вырос на 12,7%(г/г) до 65,8 млрд долларов на фоне существенного уменьшения отрицательного вклада баланса услуг (с 55,3 млрд до 37,1 млрд долларов) и инвестиционных доходов (с 57,9 млрд до 32 млрд долларов).

По словам главы Минфина Антона Силуанова, текущий курс рубля соответствует платежному балансу, который, как мы видим, довольно успешно адаптировался к снижению цен на энергоносители.

Традиционно в первом квартале каждого года поступление в Россию иностранной валюты по текущему счету является самым высоким (в первом квартале 2014 и первом квартале 2015 года соответственно 25,8 млрд и 29,3 млрд долларов), что способствует укреплению российской валюты.

По оценкам Банка России, в первом квартале 2016 года выплаты по внешнему долгу России (телу долга и процентов по нему) не превысят 21,4 млрд долларов. Остальные факторы — Китай, Иран, макроэкономическая статистика по еврозоне и США, налоговый период в РФ будут иметь важное, но не принципиальное значение для дальнейшей динамики рубля.

( Читать дальше )

Сегодня доллар закрепится выше 78 рублей

- 18 января 2016, 10:48

- |

Компания Exness сообщает, что снятие экономических санкций против Ирана в минувшие выходные спровоцировало сегодня снижение цен на нефть марки BRENT к 28,2 долл. за баррель. По оценкам Минэнерго США, после снятия санкций Иран увеличит экспорт нефти на 300 тыс. баррелей в сутки в этом году и на 500 тыс. в 2017 г. При этом оно ожидает средней цены барреля BRENTв 2016 году на уровне 40 долл., а в 2017 году – 50 долл. из-за постепенного (в течение 12 месяцев) ухода с рынка американских производителей нефти. Валюты стран экспортеров нефти находятся в зоне турбулентности. На этой неделе из-за возможного снижения с 0,5% до 0,25% ключевой процентной ставки в Канаде пара

( Читать дальше )

В ближайшее время доллар выйдет в диапазон 77-78 рублей

- 14 января 2016, 14:10

- |

Компания Exness сообщает, что вчера В.Путин заявил, что правительство РФ должно развивать российскую экономику, независимо от того, как складывается ситуация на внешних рынках. По его мнению, российские власти ведут себя взвешенно и профессионально, о чем в частности свидетельствует меньший, чем ожидалось дефицит бюджета РФ в 2015 году (2,6% при прогнозе 3% от ВВП РФ).

Такая явная и неоднократная поддержка действий правительства, как и ЦБ РФ, свидетельствует о низкой вероятности кардинальной смены текущей экономической модели развития РФ. Можно надеяться на то, что повышение налогов и пенсионного возраста в РФ произойдёт не ранее 2018 года. ЦБ РФ, если ему не будут мешать, в среднесрочной перспективе способен снизить инфляцию в РФ до 4% и не вводить контроль над движением капитала.

В 2016 году правительство РФ сохранит дефицит бюджета в пределах 3% от ВВП c помощью сокращения расходов на 10-15% и приватизации крупных госкомпаний (Роснефти, Башнефти, Аэрофлота, Сбербанка и др.). Мы разделяем точку зрения К.Юдаевой, которая заявляет о необходимости наращивания внутреннего госдолга РФ (для покрытия дефицита бюджета), что считает опасным А.Кудрин.

( Читать дальше )

ProValue это... способность Выкинуть Компанию!

- 04 июня 2015, 17:26

- |

Почему так?

Чтобы детально проанализировать компанию требуется много времени. Чтобы разобраться в финансовой отчетности отдельной компании, и тенденциях развития индустрии в целом требуются знания, определенная настойчивость.

Однако, часто достаточно беглого экспресс анализа методами ProValue Analytics, чтобы понять, стоит ли дальше рассматривать компанию для инвестирования, или стоит держаться от нее подальше.

Вэлью подход в инвестировании имеет различные стратегии, но всегда ищется первоклассная возможность для заключения сделки. Нет возможности?? — занимайтесь своими делами и не лезьте в рынок.

Хотя люди не имеющие терпения, обуреваемые жадностью и страхом не могут совладать с собой. Они думают «Что-то у меня деньги на счете без дела лежат, нужно что-то купить!!!»

( Читать дальше )

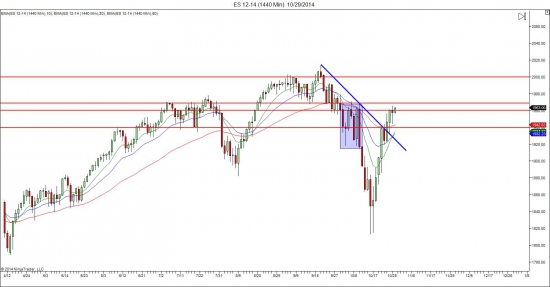

E-mini анализ

- 28 октября 2014, 11:08

- |

Ситуация со вчерашнего дня изменилась не сильно. Сегодня как и вчера день начинаем вблизи сопротивления на 1960 — 1970. По преежнему расмматриваю сценарий либо с консолидацией, формированием правого плеча между 1930 — 1970, либо с планомерным движением выше. Про фундамент писать не буду, рынок ждет заседания ФРС. То, как изменились ожидания участников и чем это чревато, можно почитать вот здесь: http://www.zerohedge.com/news/2014-10-27/why-fed-will-end-qe-wednesday

1H:

3 зоны-загрузки отразил на графике. по-прежнему рассматриваю тренд вверх и покупки. Так же не исключаю ложного выноса вниз через все зоны поддержки к 200 ЕМА на каких-нибудь новстях, если не сегодня (доверие потребителей, выступление Йеллен), то, возможно, завтра (решение FOMC). В любом случае я продолжаю следить за зоной 1960 — 1970 и реакцией цены на нее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал