bank run

Про SVB, мировой кризис, ошибку ФРС, безработицу и зомби

- 11 марта 2023, 12:02

- |

Silicon Valley Bank в силу своей специфики набрал приличное количество «мусора» в свои активы. В основном речь идет о ВДО в секторе стартапов, куда банк активно вливал деньги своих клиентов. Как написали зарубежные финансовые обозреватели, банку в связи с оттоком клиентов пришлось реализовать с убытком пакет ценных бумаг общей стоимостью 21 млрд зеленых президентов, потеряв при этом 1,8 млрд. Поэтому SVB пришлось в срочном порядке объявить допэмиссию акций примерно на сумму сравнимую с убытком. Проблемы банка аналитики увязали в цепь событий, которая началась с криптопесочницы FTX, потом кредитной организации — Silvergate Bank, что в свою очередь вызвало классический банк ран.

Но пересказывать историю я не собираюсь, ее можно найти в интернете и более подробно.

Со своей стороны я хотел бы расставить некоторые акценты, которые на мой взгляд являются вечными, в определенной степени фундаментальными, и что вполне можно было предвидеть, а значить обходить подобные инвестиции стороной.

Первое, я не раз писал, что инвестиции в крипто-тему, с моей точки зрения, в чистом виде игра в пирамиды, схожие с МММ и многими другими, только в новой красивой IT упаковке и в глобальном масштабе.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 21 )

Желтые жилеты планируют "bank run" для давления на правительство

- 12 января 2019, 19:04

- |

России объявлена кибервойна

- 11 декабря 2017, 13:26

- |

Первое «сражение», которое произошло в это самое время два года назад, мы едва не проиграли. Речь идет о кибератаке на Сбербанк — крупнейший банк страны. Если бы система не устояла, финансовый коллапс был бы в разы больше, чем от кризиса 1998 или 2008 года. Про эту битву почти нет информации, еще меньше рассказывают о произошедшем сами участники «сражения». В эксклюзивном материале «ОГ» восстанавливает события того времени.

Киберугрозы — новая реальность нашего времени.

Момент для удара был выбран с ювелирной точность — декабрь 2014 года запомнился многим жителям нашей страны, как время безумного роста курса доллара. В результате введения санкций после присоединения Крыма финансовый сектор оказался отрезан от западных рынков капитала, на которых традиционно привык кредитоваться под низкий процент. Крупные российские компании на конец августа 2014 года имели большой объем накопленных валютных займов, пик выплат по которым приходился на конец 2014 и начало 2015 года. Ажиотаж внесла и стремительно дешевеющая нефть, которая не оставила возможности для маневра, поскольку приток нефтедолларов значительно уменьшился, а экспортеры не спешили конвертировать валютную выручку. Для верстки бездефицитного бюджета Министерства Финансов также был необходим слабый рубль, это не было секретом и трейдеры об этом хорошо знали.

www.oblgazeta.ru/economics/36258/

Еще один банк в Испании накрылся. Похоже, что-то назревает…

- 12 июня 2017, 00:25

- |

Испанская банковская система погружается в атмосферу страха, недоверия и сомнений. Bail-in и продажа Banco Popular банку Santander за 1 евро еще больше усилила страхи, преследующие инвесторов. Впервые с момента начала глобального финансового кризиса, акционеры и владельцы субординированных займов банка не смогли переложить свои риски на плечи налогоплательщиков. Они взяли риски в попытке получить прибыль и приняли на себя последствия своих действий. Однако, такой поворот событий явно не то, чего они ожидали.

После падения Banco Popular паника перекинулась на следующий банк, восьмой по величине активов Liberbank. Этот банк был создан в 2011 путем слияния трех рухнувших сберегательных кредитных организаций — Cajastur, Caja de Extremadura и Caja Cantabria. На IPO 2013 года акции банка были размещены по

( Читать дальше )

Кипрская “стрижка” депозитов. Мнения и факты

- 19 марта 2013, 17:46

- |

В ходе вчерашних переговоров Меркель сказала Анастасиадесу, что Кипр должен вести переговоры о предоставлении финансовой помощи исключительно с Тройкой (МФВ, ЕЦБ, ЕС).

Согласно данным Bloomberg, голосование Парламента Кипра по вопросу deposit taxсостоится 19 марта в 20:00 мск, но может быть перенесено.

Предыстория

На прошедших выходных Кипр и Тройка договорились о пакете финансовой помощи, предоставление которой базируется на следующих пунктах:

- Объем помощи от Тройки – 10 млрд евро

- Ведение налога на депозиты, который должен принести в казну Кипра 5,8 млрд. евро, со следующими характеристиками:

( Читать дальше )

Кипр. Факты. Цифры. Buy opportunity?

- 18 марта 2013, 18:00

- |

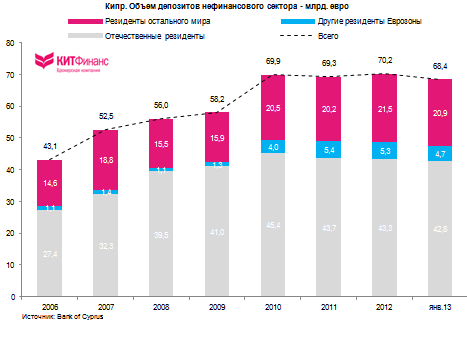

1. Объем депозитов нефинансового сектора по данным ЦБ Кипра на конец каждого года + янв. 2013:

*На нерезидентов Еврозоны приходится 20,9 млрд.евро (30% всех депозитов). По некоторым оценкам, из этих 20,9 млрд. на частные и корпоративные депозиты РФ приходится от 12 до 14,5 млрд. евро (т.е. примерно 1/5 всех депозитов Кипра).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал