brent

Рекомендации по биржевой торговле от Андрея Черных: Северсталь выросла на 3,57%, Уралкалий вырос на 4,36% (!)

- 19 мая 2016, 08:09

- |

Центр дистанционного обучения Андрея Черных

Вчера я писал: нефть 49,40. В моменте мы видим «отвязку» от нефти, доллар почти не снижается и находится в боковике с конца апреля (на растущей нефти), в такой ситуации при снижении нефти можем получить хорошую коррекцию, небольшую коррекцию вчера выкупили, возможна более глубокая коррекция, при существенном снижении нефти цели по РТС, при пробитии уровня 89 000 - цели по РТС в районе 84 000. Нейтральная позиция закрыта. 14.07.2016 отсечка по годовым дивидендам Лукойла, накапливаем бумаги перед дивидендами (по алгоритму). Сургутнефтегаз преф — кто хочет получить дивиденды в размере 6,92 рубля на акцию, отсечка 18.07.2016 года, накапливаем бумаги перед дивидендами (по алгоритму). Готовим домашнее задание к вебинару обратной связи.

Вчера я писал: Северсталь и Уралкалий — ищем моменты для входа, лонг, покупать. Северсталь выросла на 3,57%, Уралкалий вырос на 4,36% (!)

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Нефть вблизи 7-месячных вершин в ожидании отчета Минэнерго

- 18 мая 2016, 15:32

- |

Вчера котировки нефти достигли шестимесячного максимума. Сегодня черное золото корректируется от своих многомесячных максимумов, но остается в верхней части вчерашнего диапазона. В настоящий момент обе марки нефти: и Brent, и WTI торгуются с повышением на 0,28% и 0,41% соответственно.

Обе марки нефти взяли небольшую передышку после недельного роста и торгуются практически во флэте. Основным драйвером для нефти сегодня будут данные по запасам сырой нефти от Минэнерго США и публикация протоколов ФРС, которые выйдут сегодня вечером.

Данные Американского института нефти оказали некоторую поддержку нефти, опубликовав данные о сокращениях запасов на 1.2 млн баррелей за неделю.

Сегодня свой отчет опубликует Минэнерго, который, по ожиданиям, продемонстрирует спад на 2,5 млн баррелей.

Аналитики ANZ обращают внимание на предстоящий релиз EIA, полагая, что отрицательное значение показателя вызовет новую волну роста нефтяных котировок.

BRM6, SIM6

- 18 мая 2016, 11:47

- |

Sim6 — лонг от 65360. Стоп чуть ниже 65000. Первая цель — 67000 — 67500, а далее по ситуации.

Ждём выхода статистики, возможно изменения сценария. А пока позиции такие.

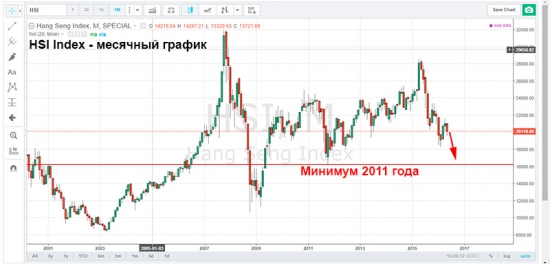

Индекс HSI опуститься до минимумов 2011 года.

- 18 мая 2016, 10:49

- |

Эта статья продолжает цикл статей посвященных третей волне мирового финансового кризиса. Вот ссылки на предыдущие статьи.

Кризис перепроизводства в Китае.

Добро пожаловать в третью волну мирового финансового кризиса.

Всеобщая автоматизация и всеобщая роботизация “уничтожат” рынок дешевой рабочей силы.

Картинка под заголовком наглядно иллюстрирует мой прогноз — в условиях кризиса перепроизводства в Китае в рамках третей волны мирового финансового кризиса индекс HSI продолжит уверенно снижаться и постепенно достигнет минимумов 2011 года, после чего возможно пойдет еще ниже. Это падение является самым сильным с 2008 года.

В связи с этим имеет смысл еще раз взглянуть на China PMI .

( Читать дальше )

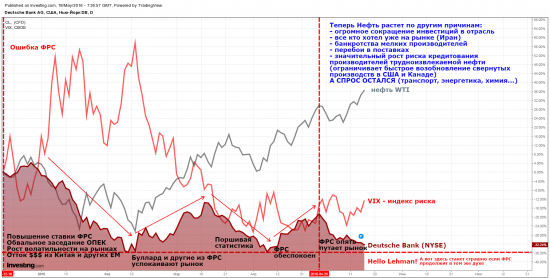

Про Нефть, ФРС и Дойче Банк одной картинкой

- 18 мая 2016, 10:35

- |

На картинке ниже я постарался объяснить кто во всем виноват, что происходит с нефтью и что может произойти если ФРС продолжит в том же духе...

Нефтяные хроники 18 мая

- 18 мая 2016, 08:32

- |

«Близок локоток, да не укусишь», — именно так можно охарактеризовать консолидацию нефтяных котировок Brent под уровнем 50 долларов США за баррель в июльской серии. Красивый уровень, под которым проторговка диапазона идет уже 2-ю сессию подряд. Либо это предэкспирационная игра в опционах, либо сезонный эффект внутри недели. Однако 50 долларов за баррель мы еще не увидели.

Конечно, это лишь вопрос времени. Подойти к уровню и не прощупать его — это весьма оригинальное отступление от тренда. Какой сценарий будет вокруг 50 долларов — это загадка. Вспомним лишь сценарий вокруг 40 долларов, здесь был пробой импульсом, «пила» вокруг уровня, глубокая коррекция к 37,5 долларам и быстрый проход уровня с последующим тестом спайком после отмены «дохийской заморозки».

Переходим к скью. Главный вывод по ней — вчера был паритет между зоной коллов и путов. Однако в сентябре и декабре волатильность росла, чего не скажешь про «хромую лошадь» июльскую серию. Она экспирируется 25 мая (фьючерс 31 мая). Календарь экспираций фьючерсов и опционов Brent на бирже ICE (многолетний, уточненный) в формате xls.

( Читать дальше )

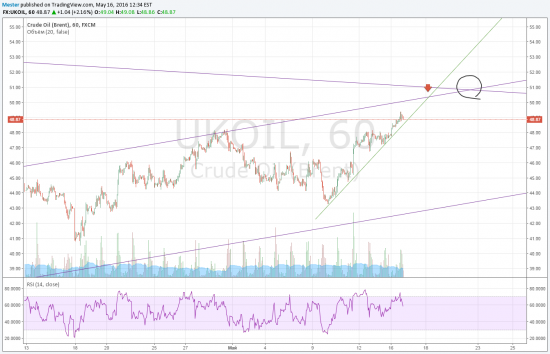

Найдём точку входа в шорт по нефти

- 18 мая 2016, 02:02

- |

«1. Изучите как устроены фьючерсы и почему их выгодно использовать для долгосрочного шорта, особенно по нефти, где они одномесячные

2. Когда входить:

а) самый надёжный вариант — входить когда хорошо порвёт линию поддержки, по которой сейчас идёт движение вверх, вы потеряете где-то доллар движения, но нервы будут спокойны

б) на удар об текущий канал — очень нервный вариант, возможно цена даже долбанется об канал выше

Также мы приближаемся к точке пересечения 2 каналов. Скорей всего движение сформирует треугольник под вылет вниз. Я лично буду производить сброс позиции после движения импульс-коррекция-имульс.

Даже если нефть отрисует свой последний предсмертный клин — для долгосрочного шорта это не так страшно (не надо заходить во все плечи). Вариационная маржа компенсирует все убытки.»

Прогноз на графике.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал