SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

citi

Ускорение или иллюзия восстановления?! - 1

- 13 декабря 2013, 14:47

- |

Уже подходит пора подводить итог уходящего 2013 года и встречать новый 2014 год. Многое ожиданий, много положительных моментов, много отрицательных, но всегда надеемся на лучшее. Что же, на больнее глубокие мысли и посты не хватает сил уже, но надеюсь еще 2а, которые планировал допишу. Поэтому сейчас только мысли и некоторые соображения, да и по позициям.

Интересный обзор в картинках сегодня появился на FT Alphaville. Сделаны небольшие выкладки из конференции, которая проходит сегодня в Вестминстере. Несмортя на то, что много рейсов задерживается из-за тумана на Альбионом и многие опоздали. Все же вступительное слово сделал автор одной из глав книги “The Structured Credit handbook” и глава продаж кредитных продуктов Мэтт Кинг. Продолжил Майкл Сондерс:

— Лучшие перспективы роста для стран с развитой экономикой, с очень низкой инфляцией;

- Дефляция вероятна в переферийных странах EMU, риск для всей еврозоны

— 2014: ЕЦБ и Банк Японии, будут придерживаться мягкой монетарной политики с возможными выкупами со стороны ЕЦБ. ФРС свернет программу количественного смягчения

( Читать дальше )

Интересный обзор в картинках сегодня появился на FT Alphaville. Сделаны небольшие выкладки из конференции, которая проходит сегодня в Вестминстере. Несмортя на то, что много рейсов задерживается из-за тумана на Альбионом и многие опоздали. Все же вступительное слово сделал автор одной из глав книги “The Structured Credit handbook” и глава продаж кредитных продуктов Мэтт Кинг. Продолжил Майкл Сондерс:

— Лучшие перспективы роста для стран с развитой экономикой, с очень низкой инфляцией;

- Дефляция вероятна в переферийных странах EMU, риск для всей еврозоны

— 2014: ЕЦБ и Банк Японии, будут придерживаться мягкой монетарной политики с возможными выкупами со стороны ЕЦБ. ФРС свернет программу количественного смягчения

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 1 )

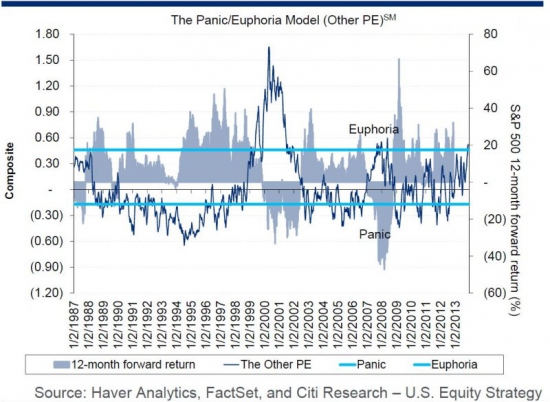

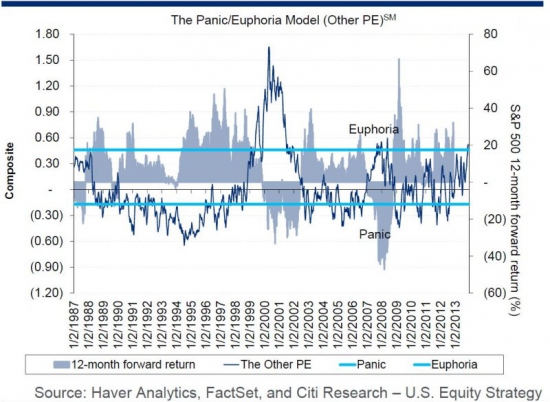

CITI: «Эйфория инвесторов вызывает сильную обеспокоенность».

- 26 ноября 2013, 11:30

- |

Одним из самых надежных индикаторов настроения фондового рынка является собственная модель банка Citigroup «Паника/Эйфория».

«На этой неделе коэффициент Паника/Эйфория был 0,52; по сравнению с 0,49 на прошлой неделе, что указывает на сигналы эйфории в течение двух недель, сопровождаемые ростом денежных потоков» — сообщил сотрудник Citi Тобиас Левкович (Tobias Levkovich) в пятницу в заметке для клиентов.

Это противоположный (contrarian) индикатор, из чего следует, что эйфория является плохим знаком для будущего развития событий.

«Эйфория служит признаком того, что в течение следующих 12 месяцев рынок может отступить с исторической вероятностью потерь 83%» — добавил Левкович.

Большинство мер настроений опираются на поведение инвесторов. Однако модель Паника/Эйфория в значительной степени полагается на рыночные показатели, которые, как считается, отражают настроение инвесторов (sentiment). Компоненты модели включают коэффициент стоимости шорта Нью-Йоркской фондовой биржи (New York Stock Exchange, NYSE), задолженность по марже, розничные денежные фонды, соотношение пут/колл, цену на бензин и соотношение премий за путы и коллы.

www.businessinsider.com/citi-two-weeks-of-stock-market-euphoria-2013-11

«На этой неделе коэффициент Паника/Эйфория был 0,52; по сравнению с 0,49 на прошлой неделе, что указывает на сигналы эйфории в течение двух недель, сопровождаемые ростом денежных потоков» — сообщил сотрудник Citi Тобиас Левкович (Tobias Levkovich) в пятницу в заметке для клиентов.

Это противоположный (contrarian) индикатор, из чего следует, что эйфория является плохим знаком для будущего развития событий.

«Эйфория служит признаком того, что в течение следующих 12 месяцев рынок может отступить с исторической вероятностью потерь 83%» — добавил Левкович.

Большинство мер настроений опираются на поведение инвесторов. Однако модель Паника/Эйфория в значительной степени полагается на рыночные показатели, которые, как считается, отражают настроение инвесторов (sentiment). Компоненты модели включают коэффициент стоимости шорта Нью-Йоркской фондовой биржи (New York Stock Exchange, NYSE), задолженность по марже, розничные денежные фонды, соотношение пут/колл, цену на бензин и соотношение премий за путы и коллы.

www.businessinsider.com/citi-two-weeks-of-stock-market-euphoria-2013-11

Знаменитый индикатор Тобиуса Левковчиа из Citi

- 11 ноября 2013, 11:30

- |

Модель «Эйфория/Паника» известна рынку довольно давно. И ее сегодняшние показатели как бы символизируют, что рынок должен просесть на какой-то процент на отрезке ближайших 12 месяцев (вероятность =80%). В последний раз, когда значение показателей находилось в примерно таком же диапазоне (это было в мае) — рынок почти сразу просел на 3-4%. Правда, это не так уж и много. И пока главным индикатором для инвесторов остается все же Федрезерв со своими мутными планами и непрозрачными намеками...

Citi пророчит Греции разорение, а Италии и Португалии долговые спирали

- 26 октября 2013, 09:29

- |

Если аналитики Citigroup правы, то незначительного восстановления, наметившегося в Европе летом, не хватит, чтобы остановить деструктивные процессы в средиземноморских странах и предотвратить череду дефолтов/реструктуризаций. Пересказываю их последние прогнозы. Италию ждет хроническая рецессия: в 2014 году темпы роста (если это можно назвать ростом) не превысят 0.1%, в 2015 году опустятся к нулю, а в 2016 году поднимутся к 0.2%. Долг превысит 140% от ВВП, преодолев точку невозврата в стране, не имеющей ни собственной валюты, ни уверенно растущей экономики. «Мы не рассчитываем на то, что государственный дол в ближайшие годы начнет стабильно снижаться, скорее всего, в конечном счете, придется прибегнуть к реструктуризации долга (через продление срока погашения и/или купонные ограничения)», — считают в банке. В Португалии дела с ростом обстоят еще хуже: 0.6%, 0.0% и 1.0% — прогноз на ближайшие три года, при этом долг достигнет 149% от ВВП уже в 2015 году, а безработица вырастет до 18.3%.

Учитывая грядущее фискальное ужесточение, процесс отказа от заемных средств в частном секторе и не слишком радужные перспективы роста номинального ВВП, устойчивость государственного долга Португалии вызывает большие сомнения. Если настроения на рынке продолжат ухудшаться, придется прибегнуть ко второй полномасштабной программе помощи. В любом случае, мы полагаем, что в ближайшем будущем реструктуризация долга в греческом стиле стране не грозит, но вот реструктуризация некоторых государственных условных обязательств вполне вероятна. Греция — сплошная катастрофа Так называемая стабилизация окажется миражом в пустыне. Экономика сократится еще на 2.9% в 2014 году и на 1.4% в 2015 году, подтолкнув безработицу к 32.4%, а отношение долга к ВВП до 201%. Испании не потребуется реструктуризация или дефолт — это что-то новенькое в прогнозах Citigroup. Однако темпы роста в следующем году не превысят 0.1%, в 2015 — 0.3%, а в 2016 — 0.7%. Этого не достаточно, чтобы остановить рост безработицы до 27.9%.

( Читать дальше )

Учитывая грядущее фискальное ужесточение, процесс отказа от заемных средств в частном секторе и не слишком радужные перспективы роста номинального ВВП, устойчивость государственного долга Португалии вызывает большие сомнения. Если настроения на рынке продолжат ухудшаться, придется прибегнуть ко второй полномасштабной программе помощи. В любом случае, мы полагаем, что в ближайшем будущем реструктуризация долга в греческом стиле стране не грозит, но вот реструктуризация некоторых государственных условных обязательств вполне вероятна. Греция — сплошная катастрофа Так называемая стабилизация окажется миражом в пустыне. Экономика сократится еще на 2.9% в 2014 году и на 1.4% в 2015 году, подтолкнув безработицу к 32.4%, а отношение долга к ВВП до 201%. Испании не потребуется реструктуризация или дефолт — это что-то новенькое в прогнозах Citigroup. Однако темпы роста в следующем году не превысят 0.1%, в 2015 — 0.3%, а в 2016 — 0.7%. Этого не достаточно, чтобы остановить рост безработицы до 27.9%.

( Читать дальше )

Trade-desk: Отчетность банковского сектора

- 15 октября 2013, 19:01

- |

В понедельник, 14 октября, рынки завершили торги ростом большинства биржевых индикаторов. Наметившийся прогресс в переговорах между республиканцами и демократами пока еще не привел к результату – прекращению «шатдауна» и повышению государственного долга, но игроки все с большим оптимизмом оценивают перспективы рынка. Основные биржевые индикаторы продемонстрировали восходящую динамику.

- Dow Jones в плюсе на +0,42% — до 15,301.26 пункта.

- S&P 500 прибавил +0,41% — до 1,710.14 пункта.

- Nasdaq Composite усилился на +0,62% — до 3,815.28 пункта.

Прогнозы Citi и Morgan Stanley по золоту на снижение

- 24 сентября 2013, 13:13

- |

Аналитики Citi и Morgan Stanley ожидают снижения цен на золото

Эксперты Citi прогнозируют падения цен на «жёлтый металл» ниже отметки 1250 долл за т.у. к концу 2013 года. По их мнению, развитию нисходящего тренда будет способствовать рост объёма предложения производителями, в то время как улучшение состояния мировой экономики и ожидания сворачивания программы QE Федрезерва будут постепенно уменьшать роль золота как инструмента защиты от риска.

В свою очередь, аналитики Morgan Stanley прогнозируют, что в следующем году котировки золота удержатся в диапазоне 1200-1350 долл за т.у., но будут иметь тенденцию к понижению в дальнейшем.

Ключевыми факторами в пользу удешевления золота специалисты Morgan Stanley называют:

— Неизбежность окончания действия стимулирующих программ ФРС (хотя и с возможной задержкой);

( Читать дальше )

Эксперты Citi прогнозируют падения цен на «жёлтый металл» ниже отметки 1250 долл за т.у. к концу 2013 года. По их мнению, развитию нисходящего тренда будет способствовать рост объёма предложения производителями, в то время как улучшение состояния мировой экономики и ожидания сворачивания программы QE Федрезерва будут постепенно уменьшать роль золота как инструмента защиты от риска.

В свою очередь, аналитики Morgan Stanley прогнозируют, что в следующем году котировки золота удержатся в диапазоне 1200-1350 долл за т.у., но будут иметь тенденцию к понижению в дальнейшем.

Ключевыми факторами в пользу удешевления золота специалисты Morgan Stanley называют:

— Неизбежность окончания действия стимулирующих программ ФРС (хотя и с возможной задержкой);

( Читать дальше )

Citi: К концу 2014 года индекс S&P-500 повысится на 12% - до 1900 п.

- 17 сентября 2013, 11:53

- |

К концу 2014 года фондовый индекс Standard & Poor's 500 повысится на 12% — до 1900 пунктов, прогнозируют аналитики Citigroup.

Как сообщает агентство Bloomberg, главный аналитик фондового рынка США в Citi Тобиас Левкович заявил, что отдает предпочтение акциям крупных компаний в связи с ожидающимся притоком капитала от иностранных инвесторов, которые больше доверяют бумагам известных им компаний. «Выше рынка», по мнению Т.Левковича, будут акции производителей компьютерной техники, компаний здравоохранения и потребительского сектора.

Эксперты, опрошенные агентством Bloomberg, в среднем прогнозируют, что к концу 2013 года значение S&P 500 будет на уровне 1694 пункта, к концу 2014 года — на уровне 1836 пунктов.

По оценкам Citi, значение Dow Jones Industrial Average поднимется на 11% — до 17100 пунктов к завершению 2014 года.

Как сообщает агентство Bloomberg, главный аналитик фондового рынка США в Citi Тобиас Левкович заявил, что отдает предпочтение акциям крупных компаний в связи с ожидающимся притоком капитала от иностранных инвесторов, которые больше доверяют бумагам известных им компаний. «Выше рынка», по мнению Т.Левковича, будут акции производителей компьютерной техники, компаний здравоохранения и потребительского сектора.

Эксперты, опрошенные агентством Bloomberg, в среднем прогнозируют, что к концу 2013 года значение S&P 500 будет на уровне 1694 пункта, к концу 2014 года — на уровне 1836 пунктов.

По оценкам Citi, значение Dow Jones Industrial Average поднимется на 11% — до 17100 пунктов к завершению 2014 года.

Citi: цель по индексу РТС в 2013 составляет 1500.

- 06 декабря 2012, 15:58

- |

Дисконт российского рынка должен сократиться наполовину в 2013 году.

Но снижение цен на нефть до $95 ограничит рост.

Цель по индексу РТС на конец 2013 года 1500 пунктов.

Мы предпочитаем истории внутреннего роста: Сбербанк, Магнит, МТС, АФК Система, Дикси, М.Видео, Группа ЛСР, Эталон и Мостотрест.

Нефтяной сектор — «выше рынка». Предпочитаем акции Роснефти и Сургутнетегаз-Пр.

Хуже рынка:

металлургийский сектор — сектор зависит от инвестиций в Китае.

газовый сектор — глобальная газовая революция

энергетический сектор — государственное регулирование

Создание центрального депозитария и расчетов Т+2 должно снять ограничения с GDR (1) и повысить ликвидность российских акций(2). От этого выиграют акции:

1. МТС, Система, ТМК, Фармтандарт, Группа ЛСР, Магнит

2. Сургутнефтегаз-пр, Дикси, М.Видео, Мостотрест.

Но снижение цен на нефть до $95 ограничит рост.

Цель по индексу РТС на конец 2013 года 1500 пунктов.

Мы предпочитаем истории внутреннего роста: Сбербанк, Магнит, МТС, АФК Система, Дикси, М.Видео, Группа ЛСР, Эталон и Мостотрест.

Нефтяной сектор — «выше рынка». Предпочитаем акции Роснефти и Сургутнетегаз-Пр.

Хуже рынка:

металлургийский сектор — сектор зависит от инвестиций в Китае.

газовый сектор — глобальная газовая революция

энергетический сектор — государственное регулирование

Создание центрального депозитария и расчетов Т+2 должно снять ограничения с GDR (1) и повысить ликвидность российских акций(2). От этого выиграют акции:

1. МТС, Система, ТМК, Фармтандарт, Группа ЛСР, Магнит

2. Сургутнефтегаз-пр, Дикси, М.Видео, Мостотрест.

Отчет Citi за 2 квартал

- 16 июля 2012, 16:02

- |

Выручка 2 кв. $18,6 млрд прогноз 19,01 млрд

EPS 2 кв. $1,00 прогноз: $0,89

капитал первого уровня вырос до 12,7% (базель 1)

капитал первого уровня (базель 3) 7,9%

высвобождение резервов +$984 млн

реакция рынка:

EPS 2 кв. $1,00 прогноз: $0,89

капитал первого уровня вырос до 12,7% (базель 1)

капитал первого уровня (базель 3) 7,9%

высвобождение резервов +$984 млн

реакция рынка:

Греции выделят помощь 5,3 млрд евро - reuters

- 09 мая 2012, 22:18

- |

Европейский чиновник на условиях анонимности сообщил агентству Рейтер, что EFSF одобрило выделение Греции транша 5,2 млрд евро.

В следующий вторник Греции необходимо погасить облигации на сумму 435 млн евро. Без помощи они не пройдут через этот платеж.

***

Экономист Citi Willem Buiter заявил, что основные центральные банки — ФРС, Банк Англии, ЕЦБ, Банк Японии должны все вместе агрессивно начать накачивать деньги в экономики в стиле «helicopter money drops». ЕЦБ должен снизить ставку до нуля и агрессивную монетарную экспансию сочетать с фискальным стимулированием во всех регионах.

В следующий вторник Греции необходимо погасить облигации на сумму 435 млн евро. Без помощи они не пройдут через этот платеж.

***

Экономист Citi Willem Buiter заявил, что основные центральные банки — ФРС, Банк Англии, ЕЦБ, Банк Японии должны все вместе агрессивно начать накачивать деньги в экономики в стиле «helicopter money drops». ЕЦБ должен снизить ставку до нуля и агрессивную монетарную экспансию сочетать с фискальным стимулированием во всех регионах.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал