commodities

Мировая цена шоколада

- 27 июня 2018, 11:07

- |

Идея основана на моём старом ролике «Экономика шоколада» (который тогда совсем не пошёл)))

Основная фишка: все основные компоненты обычной шоколадки — это биржевые товары — commodities. Каждый день на биржах (в основном, Нью-йоркска и Лондона) торгуются эти товары и формируются цены на них...

И тут мы получаем удивительное открытие: за 10 лет цены в долларах на ингредиенты не изменились, даже снизились! Выходит, что шоколадка сегодня в рублях должна стоить в 2 раза дороже, не более. Хотя, для чистоты расчётов, надо учитывать издержки за транспортировку (копеечные), зарплаты рабочих на фабриках (например, Mondelez International)...

Ой, чуть не забыл, заходите в Телеграм канал «Мир в экономике»https://t.me/Pomeschenko. :-)

- комментировать

- ★1

- Комментарии ( 18 )

Digomi: На долговом рынке пока спокойно

- 21 июня 2018, 09:42

- |

- Commodities

- Валютный и Долговой рынки

- США

- Российский рынок

- Азия

- Интересные факты

Commodities

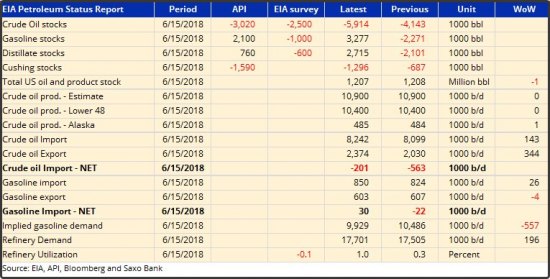

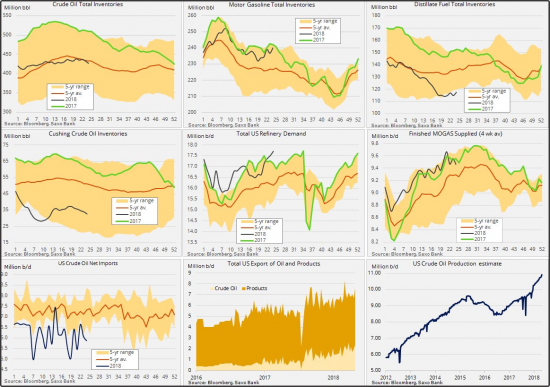

Начнем с товарно-сырьевых площадок. Вчера вышла важная статистика по запасам сырья от EIA. Запасы нефти в США снизились на ощутимые 5,9 млн баррелей, тогда как ожидалось уменьшение на 1,9 млн баррелей.

Ниже представлена динамика ключевых показателей из отчета EIA. Безусловно, в ближайшие дни огромное влияние на Brent окажет решение ОПЕК по поводу квот на добычу нефти.

( Читать дальше )

Обзор от Digomi по РФ и мировым рынкам

- 06 июня 2018, 09:37

- |

Долго ли еще падать Сбербанку?

- Commodities

- Российский рынок

- США

- Европа

- Азия

- Интересные факты

Commodities

Прежде чем перейти к мировым фондовым площадкам, рассмотрим товарно-сырьевые рынки. Начнем с нефти Brent, которая вчера в моменте доходила до $74 за баррель. Кто бы что ни говорил, а тренд пока растущий, и даже спуск к $72 не станет ночным кошмаром.

WTI, к слову, находится к поддержке ближе и вчера показывала динамику лучше европейского аналога.

( Читать дальше )

Не могу понять! Сладкого они объелись что ли?!

- 19 марта 2018, 16:38

- |

Но меня больше заинтересовало это: «Ввоз какао-бобов за описываемый период вырос на 13% до 53,7 тыс. тонн на сумму $136,9 млн»

Цена за тонну получается 2550 $.

Дело в том, что я как то делал видео про состав обычной шоколадки: какой компонент влияет больше всего на цену и что цены эти можно отслеживать в реальном времени, так как сахар, молоко, какао-бобы — всё это commodities.

если смотреть график цен на какао-бобы, то весь 2017 год цены держались в районе 2000 долларов за тонну, а наши закупки, получается, по средней цене в 2550$.

Сейчас какао дорожает, с начала 2018 года цена выросла до 2550 долларов за тонну. И всё таки, как так получилось? Долгосрочные контракты? Буду рад, если поможете разобраться :)

Надо смотреть на индекс доллара!

- 03 августа 2017, 12:49

- |

Источник: Bloomberg

Подписывайтесь на нашу группу Вконтакте! https://vk.com/DeHoMi

«Дешевое» сырье против «дорогого» фондового рынка. Что это может означать?

- 05 июля 2017, 06:54

- |

Интересные настали времена. Сигналы о сравнительной дороговизне фондового рынка США множатся.

Ждем коррекции этим летом, а пока посмотрим на еще одну байку из склепа.

Речь пойдет о соотношении сырьевых и фондовых активов. Соотношение индексов S&P GSCI All Commodities и S&P 500 находится в районе минимума за 50 лет. Уровень около 1 намного ниже медианы в 4,1.

Что это значит?

Формально открываются интересные возможности для парного трейдинга – шорта фондового рынка США и лонга сырьевого индекса. Не все так однозначно. В плане сырья, тут налицо структурные изменения, в частности замедление экономики Китая.

В плане фондовых активов – время подумать об отдельных коротких идеях. Доводы в пользу коррекции видны на следующей диаграмме: близость к рекордным уровням по индексу Nasdaq и балансам мировых ЦБ, низкие уровни сырьевых активов, индекса макросюрпризов от Citi и кривой доходности.

Почему я не наваливаюсь в акции

- 04 июля 2017, 01:03

- |

Отмечу, лишь некоторые изменения и укрепления факторов. Никаких угадаек, только цифры.

1. Положительная динамика фрахта (ценовое укрепление несколько неуверенное, на мой взгляд) подтолкнет к некоторому продолжению роста стоимости акций рос. компаний, что, конечно, положительно скажется на держателях длинных позиций (разбирать секторально не стану).

2. Собственный текущий и без того тонкий портфель акций США планирую немного сократить по причинам, которые приведу далее.

3. Падение цены золота (даже глядя на столь значительный импульс снижения) НЕ влияет на мою точку зрения о грядущем укреплении его стоимости (причины будут ниже).

4. Товарные рынки на пороге хорошего восходящего тренда. Быкам необходимо временно переключиться на него.

( Читать дальше )

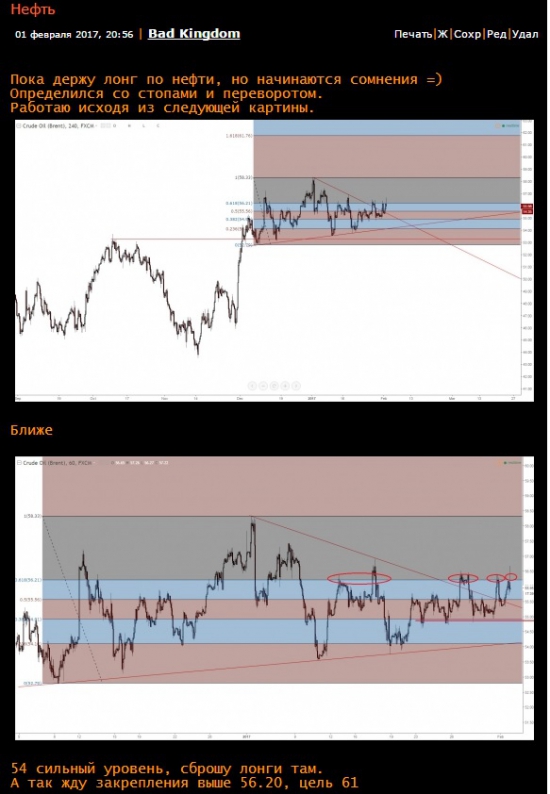

Нефть

- 10 февраля 2017, 16:02

- |

Сейчас картинка выглядит следующим образом.

Думаю, в понедельник увидим классный день, днем опек нам рапортует данные о сокращении. Мне кажется будет вынос в район 58-60 долларов, и от туда повезут вниз на ближайшие месяцы.

Лонг про который писал держу, планы били крыться под 54, такими и остаются.

( Читать дальше )

О динамике вскользь

- 28 января 2017, 02:35

- |

Нефть, Канадец

Несомненно давят. Что сырье, что канадца. По нефти шорт взят, а Канадца подумаю (перерасчет и перераспределение маржи). Одно немного настораживает — это активный набор фондами PBS. Очень здорово гребут Петробрас (примерно +20млн$ за неделю) и это на фоне давления по фьючам и массовому сбросу фондами XOM (Exxon Mobile), хотя набор PBS со сбросом в XOM конечно не сравнить. Объяснение одно: тарятся эмерджн маркетс (динамика-то у них поболе, нежели у девелопина). Чего уж там, и я бразильца готовлюсь взять на 10.4-10.5.

Металлы (Золото, Платина, Серебро, Медяха и даже Палладий)

Самое интересное всегда — это наблюдение за тонкими фьючами. Вот и сейчас наибольший импульс накопился в Палладии (ну и медь пропустить сложно). Давят вниз. Бакс явно собрался вверх, раз все фьючи (почти все) вниз! Товарняк уходит к медведям и железки не исключение. В портфеле уже шорты по Платине и Золоту, Палладий брать не буду уж слишком тонкий (а столь длинные стопы не ставлю). В меди продавец обнаглел вкрай и ставит новые рекорды по объемам накоплений.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал